Boa notícia para quem não aguenta mais a alta dos preços e talvez má notícia para os investimentos anexados à inflação: a desaceleração em agosto caiu para 8,73% no acumulado em 12 meses e colocou o indicador brasileiro na metade de baixo no ranking entre os diversos países.

Depois de muito tempo e uma taxa Selic lá em cima, a inflação no Brasil finalmente começou a dar alguns sinais de queda e até pode fechar 2022 em um patamar menor que o previsto. De acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), o Índice Nacional de Preços ao Consumidor Amplo (IPCA), tivemos duas reduções seguidas, sendo uma de 0,68% em julho e outra de 0,36% em agosto. Assim, acumula uma alta de 4,39% no ano e 8,73% em 12 meses.

Este ano começou com uma previsão nada positiva, mas o que não faltou foram esforços para se proteger desse temporal. O governo adotou uma série de medidas para estimular o consumo, como redução de impostos e adiantamento do FGTS e 13.º salário.

Além disso, a queda dos preços das commodities em todo mundo e a normalização das cadeias de suprimento contribuíram para a recuperação do setor de serviços nesse momento pós-pandemia. Será que já podemos comemorar ou isso não terá impacto nenhum no nosso bolso?

Tem algum motivo?

Como tudo na vida tem um motivo, com a inflação brasileira não seria diferente. A combinação de alguns aspectos dos cenários econômicos, tanto internos como externos, ajudaram na queda nos índices, ainda mais depois da alta generalizada do dólar, dos alimentos e de insumos como petróleo, gás e energia elétrica. Muito disso é consequência da guerra entre a Rússia e a Ucrânia.

Sem contar as medidas tomadas em nível de governo, principalmente os ajustes na cobrança de tributos federais e estaduais e aumento da taxa Selic. Com isso, o IPCA (que mede a inflação) pode ser afetado por várias coisas: pressões de demanda e de custos, problemas climáticos e falta de insumos na cadeia de produção.

A expectativa de queda nos indicadores também é por conta do baixo dinamismo da economia para do próximo ano. Em 2023, o cenário econômico estima a manutenção da pressão inflacionária em cima dos alimentos em todo o mundo, contando com uma redução da oferta mundial de petróleo, a qual foi anunciada pela Organização dos Países Exportadores de Petróleo (Opep).

Quais são as previsões do mercado?

Através da pesquisa Focus, as instituições financeiras ouvidas pelo Banco Central (BC) reduziram de 5,27% para 5,17% a previsão para a inflação medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA) em 2023. A previsão de inflação nos preços administrados (controlados por contrato ou pelo poder público) diminuiu de 6,46% para 6,33%, enquanto a projeção para a inflação medida pelo Índice Geral de Preços – Mercado (IGP-M) saiu de 4,70% para 4,71%.

Para ainda este ano, a previsão reduziu de 6,61% para 6,40% a previsão para a inflação medida pelo IPCA. Além disso, a previsão de inflação nos preços administrados em 2022 foi de -2,24% para -2,94%, ao mesmo tempo em que a projeção para a inflação medida pelo IGP-M reduziu de 9,96% para 9,61%.

Com o objetivo de conter a inflação, foi mantido em 11,25% a previsão para a taxa básica de juros (Selic) ao final do próximo ano. Agora, a taxa está em 13,75%, o que representa que o mercado espera um recuo ainda de 2,50 pontos percentuais (pp) até o final de 2023.

Vale lembrar que recentemente, a estimativa para a Selic ao fim de 2023 estava em 11,00%. Além disso, para 2022, a estimativa se manteve-se em 13,75%, não descartando a possibilidade de que nas próximas reuniões, o Copom decida por elevar ainda mais.

Inflação pelo mundo

Comparando com os outros 67 países com desempenho conhecido para o acumulado em 12 meses até agosto, a inflação brasileira foi a 24ª mais alta , ao lado de México e Irlanda. Na América Latina, o Peru teve uma alta similar (8,8%), enquanto Uruguai (9,5%), Paraguai (10,5%), Colômbia (10,8%), Costa Rica (12,1%) e Chile (14,1%) enfrentam a disparada de preço superior à brasileira.

Na outra ponta, os índices estão mais controlados, Bolívia (1,6%) e Equador (3,8%), por exemplo. Aumentando a lista para 176 países, com os dados mais recentes desse grupo de nações (80% deles com dados de julho e agosto), a inflação brasileira de 8,7% foi a 89ª mais alta.

Veja a variação abaixo através do mapa:

Investimentos além da inflação

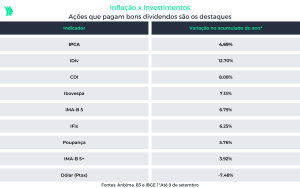

Uma preocupação que pairou com a inflação é qual os investimentos compensariam. A alta do CDI, que segue a Selic bem de perto, está atrelado ao movimento de alta da taxa básica, que subiu de 2% em março do ano passado aos atuais 13,75% ao ano, o que seria um exemplo bem positivo.

Portanto, quem deixou o seu dinheiro no Tesouro Selic e fundos ou papéis atrelados ao DI, como CDBs (certificados de depósitos bancários) e LCIs (letras de crédito imobiliário) pós-fixadas, se deram bem, com com 8% de retorno no ano ou até mais, sendo que há CDBs que pagam 110% ou 120% do CDI.

Outra boa categoria é o IDiv, que reúne as ações pagadoras de dividendos, como Vale e Petrobras. As duas empresas distribuíram proventos aos investidores em 2022, em patamar muito acima de anos anteriores. Vale considerar que os últimos pregões ajudaram na recuperação do Ibovespa, passando a entregar ganhos reais no ano, superando a inflação. O principal índice da B3 teve alta de 7,13% até o dia 9 de setembro.

Quais são os investimentos atrelados à inflação?

Como você viu até aqui, os investimentos atrelados à inflação podem ser soluções para se proteger da perda do valor do dinheiro. Eles costumam ser aplicações financeiras de renda fixa, cujo rendimento depende da inflação.

Assim, o retorno obtido acompanha os movimentos do indicador. A seguir, veja quais são alternativas que podem ajudá-lo a ter essa proteção!

Tesouro IPCA+

Um dos principais exemplos é o Tesouro IPCA+. Esse é um título público emitido pelo Tesouro Nacional para a captação de recursos pelo Governo Federal. Seu rendimento é dado por uma taxa fixa mais a variação do IPCA.

Esse título tem liquidez diária, mas a venda antecipada é feita pelo preço do dia, no que é conhecido como marcação a mercado. Se o preço estiver abaixo do valor de compra, podem ocorrer prejuízos. Portanto, para garantir o rendimento contratado, é necessário levar o título até o vencimento.

Também é importante saber que o Tesouro IPCA+ é de longo prazo. Porém, existem títulos com Juros Semestrais, que faz o pagamento de cupons de rendimento a cada 6 meses.

Títulos híbridos

Além do Tesouro IPCA+, especificamente, é possível investir em títulos de renda fixa com rentabilidade híbrida. Funciona do mesmo modo que o título federal: eles são atrelados ao IPCA e contam com uma taxa fixa.

É o que acontece com o certificado de depósito bancário (CDB) ou com a letra de crédito imobiliário (LCI) e do agronegócio (LCA), que podem ser híbridas. Nesse caso, há proteção do Fundo Garantidor de Créditos (FGC), que protege até R$ 250 mil por CPF e instituição financeira, com um limite global de R$ 1 milhão.

Para quem estiver disposto a correr mais riscos, há os títulos do crédito privado. Entre eles, estão os certificados de recebíveis imobiliários (CRI) e do agronegócio (CRA) e as debêntures de retorno híbrido.

Fundos de inflação

Outra opção do mercado financeiro é o fundo de inflação. Na prática, o fundo de investimento é um veículo financeiro que permite o investimento por meio da aquisição de cotas de participação. As operações são realizadas por um gestor profissional, que toma as decisões conforme a estratégia definida.

No caso específico dos fundos de inflação, a maior parte dos recursos é alocada em títulos ligados à inflação. Esses são fundos de renda fixa e têm como objetivo superar índices atrelados à inflação, como o IMA-B (Índice de Mercado ANBIMA – série B).

O investimento pode ser feito em fundos de títulos com prazos até 5 anos ou com prazo igual ou superior a 5 anos. Além disso, a estratégia pode envolver a venda dos títulos de acordo com o potencial e a marcação a mercado, por exemplo, o que também pode potencializar o retorno.

Não perca tempo e aperfeiçoe seus conhecimentos, se inscreva no nosso canal do YouTube para explorar as melhores oportunidades de investimentos no mercado.

Ficou com alguma dúvida? Caso queria conhecer mais alternativas de investimentos, conte com a nossa assessoria! Entre em contato conosco, temos uma equipe preparada para ajudar você!