Uma boa estratégia de investimentos deve equilibrar fatores como rentabilidade, risco e prazo. Mas é comum negligenciarmos outro ponto importante: o impacto dos custos e a importância dos investimentos isentos de IR na carteira.

Sem uma estratégia adequada, os impostos podem colocar um “pedágio” significativo sobre tudo o que você ganha. É por isso que apresentamos, a seguir, os principais investimentos isentos de Imposto de Renda disponíveis nas plataformas e que você precisa conhecer.

Mais do que isso, também vamos explicar em detalhes como funciona a tributação, suas principais regras e como comparar investimentos isentos e tributados. Acompanhe a leitura e se prepare para abrir novas possibilidades em sua estratégia.

Como funciona a tributação nos investimentos?

Antes de começarmos, é importante conhecer como os tributos normalmente incidem sobre os produtos financeiros. Afinal, só é possível entender plenamente os benefícios da isenção quando se compreende o que você pode deixar de pagar.

Em termos gerais, há quatro modos de tributação sobre investimentos você precisa conhecer, que listamos abaixo. E se você quiser se aprofundar sobre o tema, confira nosso guia definitivo com as tabelas de IR.

-

Imposto de Renda Retido na Fonte (IRPF)

Modalidade mais comum de tributação. Nela, ao resgatar um investimento, o imposto é retido antes de os valores serem repassados a você. Portanto, você já recebe o valor líquido, embora haja o recolhimento do tributo.

Essa cobrança é muito comum nos produtos de Renda Fixa tributáveis, como os CDBs e os títulos públicos do Tesouro Direto.

As taxas variam de 15% a 22,5%, conforme tabela abaixo.

| RENDA FIXA ALÍQUOTAS DE IR |

|

| Tempo de Investimento | Alíquota |

| Entre 0 e 180 dias | 22,50% |

| Entre 181 e 360 dias | 20% |

| Entre 361 e 720 dias | 17,50% |

| Acima de 721 dias | 15% |

-

DARF

Esse é o Documento de Arrecadação de Receitas Federais. Diferentemente dos demais tributos, aqui a responsabilidade por emitir a guia de pagamento do DARF é do próprio investidor.

Esse imposto incide, em geral, sobre produtos de renda variável, como ações e fundos imobiliários. As alíquotas variam de 15% a 20% sobre os ganhos – para saber mais sobre este tema, leia este conteúdo sobre DARF.

- Come-Cotas

Antecipação da cobrança do Imposto de Renda. A Receita recolhe esse tributo a cada seis meses (maio e novembro), de modo automático, a uma alíquota de 15% nos fundos de longo prazo e de 20% nos de curto prazo.

A cobrança incide sobre algumas categorias de fundos de investimento, como fundos de renda fixa, fundos multimercados e fundos cambiais.

Mas atenção: por antecipar pagamentos de imposto mesmo sem solicitar o resgate, o come-cotas reduz o volume que você tem investido, diminuindo os efeitos positivos dos juros compostos ao longo do tempo.

-

IOF

O Imposto sobre Operações Financeiras (IOF) incide sobre uma série de operações financeiras, como crédito, câmbio, seguro, além dos investimentos.

Esse tributo pode incidir sobre diversos produtos de investimento, mas é muito comum eles serem zerados. Isso porque ele incide apenas quando os resgates são feitos em menos de 30 dias. Acima desse prazo, eles deixam de ser cobrados.

Ainda assim, recomendamos atenção: para resgates no curtíssimo prazo, eles podem consumir praticamente todo o seu ganho. O IOF se inicia em 96% no primeiro dia, reduzindo gradualmente ao longo do mês.

Por que existem investimentos isentos

Os investimentos isentos de IR não pagam os impostos mencionados acima. Em outras palavras: os rendimentos que você recebe são líquidos, livres de qualquer tributação.

Mas o que leva um produto a ser isento do Imposto de Renda? O que explica alguns ativos terem a cobrança de imposto e outros não?

A isenção do Imposto de Renda é oferecida para incentivar setores-chave da economia.

Atualmente, por exemplo, alguns produtos de investimento ligados a infraestrutura ou aos setores imobiliário e do agronegócio contam com a isenção. Esses são segmentos conhecidos por gerarem grande quantidade de empregos e terem participação relevante na economia.

Vale lembrar que as normas podem, eventualmente, mudar ou sofrer ajustes. Em 2024, o governo promoveu uma série de alterações nas regras para produtos dos setores imobiliário e agronegócio – relembre as mudanças na legislação de CRI, CRA, LCI e LCA.

10 investimentos isentos

- Poupança

- LCI (Letras de Crédito Imobiliário)

- LCA (Letras de Crédito do Agronegócio)

- Debêntures Incentivadas

- CRI (Certificado de Recebíveis Imobiliários)

- CRA (Certificado de Recebíveis do Agronegócio)

- FIIs (Fundos Imobiliários)

- Fiagros

- Ações

- Renda Fixa Digital

Confira, a seguir, mais detalhes sobre as características de cada um dos produtos isentos.

-

Poupança

A Caderneta de Poupança é o produto isento de IR mais popular do mercado.

Mas há um problema nela: sua rentabilidade é historicamente baixa. Não à toa, ano após ano, a Caderneta de Poupança vem perdendo bilhões de reais em saques de recursos (veja tabela abaixo). Somente nos últimos três anos, os resgates somam mais de R$ 200 bilhões.

| Caderneta de Poupança – Resgates entre 2021 e 2023 | |

| Ano | Valor |

| 2021 | R$ 35,5 bilhões |

| 2022 | R$ 103,2 bilhões |

| 2023 | R$ 87,8 bilhões |

Fonte: Banco Central do Brasil

A remuneração da Poupança pode acontecer de dois modos, a depender da taxa Selic:

- Taxa Selic acima de 8,5% ao ano: Taxa Referencial (TR) + 0,5% ao mês

- Taxa Selic abaixo de 8,5% ao ano: Taxa Referencial (TR) + 70% da taxa Selic

No entanto, esses valores têm significado retornos consideravelmente abaixo do CDI, taxa usada como referência para investimentos em renda fixa.

E apesar dessa baixa performance e dos movimentos recentes de resgate, este ainda é o investimento mais popular do Brasil. Em abril de 2024, por exemplo, havia mais de R$ 975 bilhões aplicados nesta modalidade, segundo relatório do Banco Central.

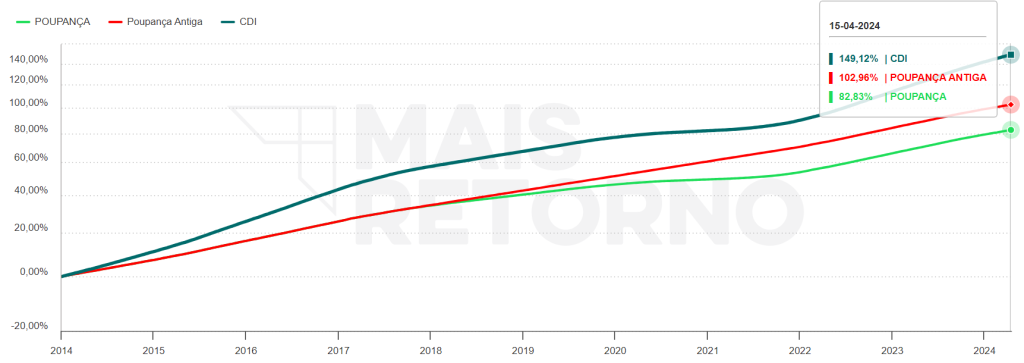

Veja, abaixo, o gráfico de rentabilidade da Caderneta de Poupança vs CDI nos últimos 10 anos (2014 a 2024):

Fonte: MaisRetorno.

Lembrete: a Caderneta de Poupança rende apenas uma vez ao mês, na data de aniversário da caderneta – ou seja, no dia do mês da abertura da conta. Isso significa que se você resgatar antes da data de aniversário, esse dinheiro deixa de render.

Por todos esses fatores que pontuamos, se você ainda tiver dinheiro na Poupança, sugerimos que você conheça os demais investimentos isentos de IR e explore suas alternativas. Quer saber mais sobre o assunto? Leia nosso conteúdo especial sobre Poupança e suas alternativas.

-

LCI (Letras de Crédito Imobiliário)

As Letras de Crédito Imobiliário (LCI) são títulos de dívida emitidos por instituições financeiras com o objetivo de financiar o setor imobiliário. Quem investe em LCI está, na prática, emprestando dinheiro para o financiamento de projetos imobiliários.

As LCIs são isentas de IR, o que pode aumentar a rentabilidade líquida do investimento. Além disso, elas contam com a garantia do Fundo Garantidor de Créditos (FGC), o que reduz o risco para o investidor.

-

LCA (Letras de Crédito do Agronegócio)

As Letras de Crédito do Agronegócio (LCA) funcionam de maneira semelhante às LCIs. Assim, também são títulos de dívida emitidos por instituições financeiras, mas voltadas para o financiamento do agronegócio.

Assim como as LCIs, as LCAs são isentas de IR e contam com a garantia do FGC.

-

Debêntures Incentivadas

As debêntures incentivadas são títulos de dívida emitidos por empresas para financiar projetos de infraestrutura, como transporte, energia e telecomunicações. Pela natureza de grande porte dos empreendimentos desses setores, esses títulos costumam ter prazos de vencimento mais longos.

Como os recursos captados são utilizados em projetos considerados relevantes para o desenvolvimento do país, as debêntures incentivadas são isentas de IR.

Além disso, por suas características únicas, este pode ser um ativo interessante para investidores que buscam diversificar sua carteira com títulos de renda fixa.

Atenção: não confunda debêntures incentivadas com as debêntures de infraestrutura, produto que não conta com a isenção do Imposto de Renda para o investidor.

-

Certificado de Recebíveis Imobiliários (CRI)

Os Certificados de Recebíveis Imobiliários (CRI) são títulos de renda fixa lastreados em créditos imobiliários.

Assim como as LCIs, elas têm como objetivo financiar o setor imobiliário através da antecipação dos recebíveis imobiliários, mas são emitidos por companhias securitizadoras em vez de instituições financeiras.

Importante: diferentemente das letras de crédito, os certificados de recebíveis não contam com a garantia de pagamentos do FGC. Até por esse risco mais elevado, esse produto também costuma ter retornos mais altos em comparação às LCIs.

-

Certificado de Recebíveis do Agronegócio (CRA)

Os Certificados de Recebíveis do Agronegócio (CRA) funcionam de maneira semelhante aos CRIs, mas são voltados para o financiamento do agronegócio. Portanto, também são emitidos por companhias securitizadoras.

Assim como os CRIs, os CRAs também são isentos de IR para pessoas físicas. E vale a mesma regra sobre o FGC: não há a garantia para os recursos em caso de calote, mas isso pode se traduzir em ganhos mais altos em relação às LCAs.

Por isso, é importante estudar a saúde financeira da companhia responsável por realizar os pagamentos dos recebíveis ou contar com a assessoria de uma equipe qualificada para orientar sobre as estratégias mais adequadas. Está na dúvida se essa é a melhor estratégia para a sua carteira? Entre em contato e agende uma reunião com nossos especialistas.

-

FIIs (Fundos Imobiliários)

Os Fundos Imobiliários são uma modalidade de investimento que permite ao investidor adquirir cotas de fundos que investem em imóveis. Esses empreendimentos podem ser das mais diversas modalidades, como lajes comerciais, shoppings, galpões, entre outros – leia mais sobre os tipos de FIIs aqui.

Os rendimentos desses fundos, provenientes de aluguéis ou venda de imóveis, são distribuídos aos cotistas – em geral, mensalmente – e são isentos de IR.

Mas fique atento: apenas os rendimentos são isentos de IR. Já o ganho de capital proveniente da compra e venda de cota sofre a incidência de impostos.

-

Fiagros

Os Fundos de Investimento nas Cadeias Produtivas Agroindustriais (Fiagro) funcionam de modo bastante semelhante aos FIIs. Portanto, eles têm suas cotas negociadas em Bolsa e contam com a isenção do Imposto de Renda sobre os rendimentos recebidos.

Mas atenção: assim como acontece nos FIIs, a isenção é sobre os rendimentos. Ou seja: os ganhos de capital com a compra e venda de cotas são tributados.

Esse é um produto relativamente novo no mercado, surgido apenas em 2021. Existem três categorias de Fiagro negociadas no mercado:

- Fiagro-FIDC: investem em direitos creditórios, ou seja, em valores a receber de empresas do agronegócio.

- Fiagro-FII: exposição a ativos imobiliários relacionados ao agronegócio.

- Fiagro-FIP: participação em empresas do agronegócio.

-

Ações

O investimento em ações pode ser isento do Imposto de Renda em determinados cenários. Assim, conhecer em detalhes as regras pode ser muito importante para otimizar seus resultados.

Você pode deixar de pagar imposto em duas situações:

Operações abaixo de R$ 20 mil no mesmo mês. Nos meses em que todas suas vendas somadas ficarem abaixo desse valor, você não precisa pagar imposto, independentemente do seu lucro.

Essa regra vale para operações comuns, quando a compra e a venda da ação acontecem em dias diferentes. Quando ela ocorre no mesmo dia – conhecido por day trade –, a alíquota é de 20%.

Dividendos. Ao investir em ações, você também pode receber uma parcela do lucro das empresas de forma recorrente, na forma de dividendos. Essa distribuição é líquida, já isenta de Imposto de Renda.

Mas fique de olho no noticiário, uma vez que tem voltado com certa recorrência o debate sobre projetos de taxação dos dividendos.

-

Renda Fixa Digital

O modo como a rentabilidade é calculada nesse produto funciona de modo semelhante à Renda Fixa que você já conhece, mas com algumas diferenças importantes.

Entre as principais, nesta modalidade os ativos emitidos são tokens de Renda Fixa – ou seja: registrados na blockchain. Em linhas gerais, eles podem ser entendidos como uma representação digital do ativo. Para se aprofundar no tema, leia mais sobre Renda Fixa Digital.

Por ter menos intermediários e menos custos gerais de operação, também tendem a oferecer rentabilidades mais altas para os investidores. Além disso, as estruturas também podem ter prazos mais curtos.

A Renda Fixa Digital é isenta do IR para operações de até R$ 35.000. Esse valor considera toda a carteira do investidor.

É preciso declarar?

É muito comum investidores acreditarem que não precisam declarar seus rendimentos isentos. Afinal, não houve nenhuma cobrança de tributos. No entanto, tenha cuidado para não confundir o recolhimento dos tributos com a declaração do Imposto de Renda.

A declaração é o momento no qual o investidor presta contas à Receita Federal. Assim, o objetivo do Fisco com esse documento é obter uma visão geral da sua evolução patrimonial. Com essas informações, a Receita calcula se há impostos adicionais para você pagar ou se você terá valores a serem restituídos.

Portanto, mesmo um investimento isento de Imposto de Renda significa que você precisa declarar seus ativos à Receita Federal.

Em 2024, o governo estima que sejam entregues 43 milhões de declarações. Abaixo, reproduzimos as regras de obrigatoriedade da declaração para este ano, disponíveis no site da Receita Federal.

Estão obrigados a declarar quem, no ano anterior:

- Recebeu rendimentos tributáveis (salários, aposentadoria, aluguéis…) acima de R$30.639,90;

- Recebeu rendimentos isentos (FGTS, indenização trabalhista, pensão alimentícia…) acima de R$ 200 mil;

- Teve receita bruta de atividade rural acima de R$ 153.199,50;

- Pretende compensar prejuízos de atividade rural;

- Teve ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto;

- Realizou operação em bolsas de valores, de mercadorias, de futuros e assemelhadas acima de R$ 40 mil ou com apuração de ganhos líquidos sujeitos ao imposto;

- Tinha em 31 de dezembro posse ou propriedade de bens acima de R$ 800 mil;

- Passou à condição de residente no Brasil;

- Optou por declarar os bens, direitos e obrigações detidos pela entidade controlada, direta ou indireta, no exterior como se fossem detidos diretamente pela pessoa física;

- Teve, em 31 de dezembro, a titularidade de trust;

- Optou pela atualização a valor de mercado de bens e direitos no exterior.

Quais outros custos podem ter?

A tributação é um dos principais custos que você pode encontrar na hora de investir, mas existem outros que você deve estar ciente na hora de escolher seu produto.

Listamos, abaixo, alguns dos principais deles que você encontra ao investir:

- Taxa de Administração: cobrada sobre fundos de modo geral. Essa taxa remunera o administrador do fundo e, geralmente, embute também a taxa de gestão, que remunera a equipe de gestão.

- Taxa de Performance: cobrada em alguns fundos – normalmente de perfil mais arriscado. Essa é uma cobrança que somente acontece quando o fundo rende acima de um benchmark, definido previamente. É uma espécie de recompensa ao gestor por produzir resultados acima do esperado.

- Taxa de Custódia: cobrada por corretoras para realizar a guarda dos ativos – a CBLC (Companhia Brasileira de Liquidação e Custódia) também cobra essa taxa para manter títulos do Tesouro Direto. As corretoras costumam isentar essa taxa, como no BTG Pactual.

- Taxa de Corretagem: cobrada pelas corretoras para operações em Renda Variável. Cada instituição pode ter regras próprias, portanto consulte a tabela de sua plataforma antes de operar.

- Taxa de carregamento: cobrada em alguns fundos de previdência privada, com incidência no momento da aplicação ou do resgate. Muito comum no passado, sua cobrança tem se tornado cada vez mais incomum.

Vantagens da isenção de IR

Investir em produtos isentos de Imposto de Renda pode trazer uma série de benefícios para a sua carteira. Listamos, abaixo, algumas das principais vantagens que você pode encontrar na hora de considerar essa alternativa.

- Mais clareza sobre os rendimentos: ao receber o rendimento líquido de impostos, você tem mais visibilidade sobre o seu ganho de fato. Em produtos com cobrança de impostos a rentabilidade bruta pode dificultar o entendimento do verdadeiro desempenho, já que os impostos podem reduzir significativamente o lucro.

- Mais ganhos em prazos curtos: investimentos isentos costumam levar vantagem em prazos de resgate mais curtos. Isso porque, em ativos que seguem a tabela regressiva do IR, por exemplo, os lucros de curto prazo podem ser penalizados com alíquotas que chegam a até 22,5% para períodos inferiores a 6 meses.

- Juros compostos em força máxima: os juros compostos são uma das principais estratégias para multiplicar o dinheiro ao longo do tempo. Com os investimentos isentos, todo o valor que você aplicou continua rendendo, aproveitando o seu potencial máximo.Já nos investimentos tributados, pode haver cobranças de impostos durante o período investido, diminuindo o valor aplicado e, consequentemente, o efeito dos juros compostos. É o caso do come-cotas em alguns fundos, por exemplo.

Desvantagens da isenção de IR

A principal desvantagem dos investimentos isentos é o número de opções limitadas disponível no mercado.

Apesar de listarmos aqui 10 investimentos isentos de IR, o mercado financeiro é muito mais amplo e pode reservar outras boas oportunidades para você. Portanto, para montar uma carteira diversificada, pode ser uma boa ideia mesclar produtos isentos e tributados.

Antes de investir, também é importante analisar o potencial de retorno e de risco de cada investimento e entender se eles estão adequados ao seu perfil e às suas estratégias.

Também vale reforçar que nem todo investimento isento tem rentabilidade atrativa – como mostramos no caso da Caderneta de Poupança.

E, na hora de comparar qual investimento comprar, você pode notar que as taxas de produtos isentos muitas vezes são menores que as dos produtos tributados. Para conseguir compará-los adequadamente, você precisa fazer a equivalência das taxas, que explicaremos a seguir.

Investimento isento vs tributado: qual o melhor?

Sabemos que produtos isentos muitas vezes pagam rentabilidades menores que os investimentos tributados, mas a cobrança do IR pode mudar esse cenário. Então, como comparar e saber em qual produto investir?

Para torná-los comparáveis, você precisa encontrar a taxa equivalente por um método chamado “gross up”. Veja, a seguir, como calcular:

Gross Up = rendimento bruto / (1 – IR)

Confira um exemplo: imagine que você está na dúvida entre investir em um CDB a 105% do CDI e uma LCI a 90% do CDI.

Para compará-los, usaremos a menor alíquota possível da tabela regressiva, de 15%, aplicada sobre aplicações com prazo superior a dois anos. A conta é realizada com o ativo isento:

Gross up = 90% / (1 – 15%)

= 0,90 / (1 – 0,15)

= 0,90 / 0,85

Gross up = 1,059

Agora, basta multiplicar o resultado por 100. Ou seja, a conta mostra que a LCI com gross-up equivale a uma taxa de 105,9% do CDI. Portanto, considerando apenas este cálculo, valeria mais a pena investir na LCI a 90% do CDI do que no CDB a 105%.

Como montar uma carteira isenta de IR

Como falamos anteriormente, você deve considerar diversos fatores na hora de escolher seus investimentos. Rentabilidade, risco e liquidez são alguns deles, mas você também deve considerá-los em conjunto com os seus objetivos e a sua disposição à tomada de risco.

Está na dúvida sobre como montar a sua carteira de investimentos? Agende uma reunião e converse com a nossa equipe para entender se essa estratégia faz sentido para o seu momento.