Para você conhecer os maiores investidores da bolsa, apresentaremos os renomados Warren Buffett, George Soros, Carl Icahn, Peter Lynch e Ray Dalio. Cada um deles tem estratégias e sucessos únicos no mundo dos investimentos. Descubra como esses investidores bilionários alcançaram seu status e dominaram o mercado financeiro com sua visão e expertise.

Warren Buffett

Warren Buffett, renomado empresário e investidor americano, desponta como um dos principais nomes do mercado de ações. Sua estratégia consiste em analisar minuciosamente as empresas antes de investir, procurando aquelas com sólidos fundamentos e vantagens competitivas duradouras. Sua abordagem disciplinada e focada em valor o coloca no topo da lista dos maiores investidores da bolsa.

Sua filosofia de investimento é baseada em comprar ações com desconto em relação ao seu valor intrínseco, o que lhe permite obter retornos consistentes a longo prazo. Diferente de muitos investidores que buscam lucros imediatos, Buffet segue uma abordagem de buy and hold, mantendo suas posições por anos, se não décadas.

Outro aspecto que faz de Warren Buffett um dos maiores investidores é sua gestão rigorosa do capital. Ele evita assumir grandes riscos desnecessários e privilegia empresas com modelos de negócios sólidos e resilientes. Além disso, ele também se dedica a identificar vantagens competitivas únicas que podem proporcionar crescimento sustentável no longo prazo.

Para quem busca se inspirar nesses grandes investidores, algumas sugestões podem ser úteis. Em primeiro lugar, estudar empresas cuidadosamente antes de fazer qualquer investimento é fundamental para garantir uma análise adequada da saúde financeira e das perspectivas futuras do negócio.

Em seguida, manter uma perspectiva de longo prazo ao invés de buscar lucros rápidos pode ajudar a evitar decisões impulsivas baseadas em flutuações do mercado. Por fim, é importante ter disciplina ao gerir o capital, evitando assumir riscos excessivos e investindo em empresas com vantagens competitivas duradouras.

Seguindo essas sugestões, os investidores podem buscar obter retornos consistentes e se aproximar dos grandes nomes da bolsa de valores como Warren Buffett. A chave está em uma abordagem cuidadosa e disciplinada, voltada para a construção de um portfólio sólido a longo prazo.

Se fosse uma competição, George Soros seria o Messi dos investimentos, fazendo com que até a bolsa de valores aplaudisse seus sucessos enquanto os outros investidores coçam a cabeça em perplexidade.

George Soros

George Soros, um dos maiores investidores da bolsa, é conhecido por sua habilidade em identificar oportunidades de investimento lucrativas. Sua estratégia inovadora de análise técnica e fundamental o tornou um dos nomes mais influentes no mercado financeiro. Além disso, Soros é famoso por suas apostas arriscadas e pela capacidade de se adaptar rapidamente às mudanças do mercado.

Ao longo de sua carreira, Soros tem sido capaz de antecipar com precisão as tendências do mercado, garantindo retornos significativos para seus investidores. Sua abordagem única, que combina análise cuidadosa e uma visão perspicaz das forças econômicas globais, o coloca em uma posição privilegiada na indústria financeira.

É importante mencionar que a trajetória de sucesso de George Soros não está isenta de controvérsias. Suas apostas especulativas nas moedas asiáticas durante a crise financeira de 1997 geraram polêmica, mas também lhe renderam bilhões de dólares em lucros. Essa história real destaca a coragem e perspicácia desse investidor excepcional.

Em resumo, George Soros é um nome notável na arena dos investimentos da bolsa. Seu estilo único e estratégias inovadoras continuam a inspirar uma nova geração de investidores e demonstram o impacto duradouro que ele teve no mundo financeiro.

Quem precisa de Superman quando você tem Carl Icahn? Esse magnata dos investimentos é capaz de mover montanhas da bolsa de valores com um único aperto de mão. Seu olhar penetrante e sua astúcia financeira transformam qualquer mercado em sua própria sala de jogos. Abrace-se, pois você está prestes a embarcar em uma montanha-russa dos lucros com esse mestre do jogo das ações.

Carl Icahn

Um dos maiores investidores da bolsa, Carl Icahn, é um empresário e filantropo renomado. Sua carreira é marcada por estratégias agressivas de investimento e aquisição de empresas em dificuldades financeiras. Icahn ganhou fama ao adquirir participações significativas em empresas como Apple, eBay e Netflix, utilizando uma abordagem ousada e perspicaz. Seus movimentos no mercado são amplamente seguidos pelos investidores, pois suas decisões podem influenciar o valor das ações.

Seu sucesso na bolsa se deve à habilidade de identificar oportunidades lucrativas e agir rapidamente para aproveitá-las. Além disso, Carl Icahn é conhecido por defender os direitos dos acionistas e muitas vezes busca mudanças na administração das empresas em que possui participação significativa. Ele utiliza seu poder como acionista para influenciar as decisões estratégicas das empresas, visando aumentar o valor dos ativos em benefício de todos os acionistas.

Um aspecto único da estratégia de Icahn é sua capacidade de identificar tendências emergentes no mercado financeiro antes que se tornem amplamente conhecidas. Isso lhe permite tomar medidas proativas para maximizar seus lucros antes que outros investidores tenham a mesma percepção.

Perder a oportunidade de seguir os passos de Carl Icahn pode ser um erro oneroso para aqueles que buscam retornos sólidos no mercado de ações. Com seu histórico comprovado de sucesso e perspicácia nos negócios, vale a pena acompanhar de perto suas movimentações para aproveitar as oportunidades e evitar possíveis perdas. Mantenha-se atualizado com as estratégias e decisões de Carl Icahn para garantir que você esteja em sintonia com um dos maiores investidores da bolsa.

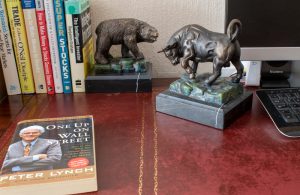

Peter Lynch

Peter Lynch é um dos investidores mais renomados e bem-sucedidos da bolsa. Sua abordagem, semelhante à análise fundamentalista, e seu talento para identificar empresas promissoras, o destacaram no mercado financeiro. Antes de tomar suas decisões de investimento, ele adotava uma postura estratégica, analisando fatores como o valor das ações e as perspectivas de crescimento. Suas habilidades em descobrir oportunidades subvalorizadas e seus sólidos retornos foram fontes de inspiração para muitos outros investidores ao redor do mundo.

Apesar de sua fama ser mundialmente conhecida, Peter Lynch ainda é uma figura fascinante no mundo dos investimentos. Sua filosofia de longo prazo, baseada na análise fundamentalista, o diferencia dos demais investidores. Por meio dessa abordagem, ele ficou conhecido por suas histórias de sucesso ao encontrar ações subvalorizadas, que se tornaram grandes vencedoras no mercado.

Além disso, além de ter sido gestor do fundo Magellan na Fidelity Investments por muitos anos, Peter Lynch também é autor do livro “One Up on Wall Street”, considerado um guia definitivo sobre como investir com sucesso na bolsa. Seus ensinamentos estão focados em ensinar aos investidores amadores a arte do investimento em ações.

Seguindo sua própria filosofia “faça você mesmo”, Peter Lynch mostrou que qualquer pessoa pode se tornar um investidor bem-sucedido, se tiver paciência e estiver disposta a fazer pesquisas detalhadas sobre as empresas em que deseja investir. Com grande destreza em identificar tendências e oportunidades, Lynch provou que o sucesso na bolsa pode sim ser alcançado por qualquer um disposto a aprender.

Se você acha que se tornar um investidor de sucesso é tão fácil quanto mudar o seu nome para Ray Dalio, eu sugiro que você repense suas estratégias financeiras. O único jeito de chegar ao topo da bolsa é suar a camisa e aprender a lidar com a volatilidade dos mercados, ou preparar-se para um encontro desastroso com a falência.

Ray Dalio

Ray Dalio é reconhecido como um dos maiores investidores da bolsa de valores. Com seu extenso conhecimento e habilidade em identificar oportunidades de investimento lucrativas, ele tem alcançado retornos significativos ao longo dos anos. Além disso, sua estratégia baseada em análise fundamentalista e alocação de ativos tem sido amplamente elogiada por especialistas do setor financeiro. Seu sucesso também pode ser atribuído à sua abordagem única de risco, que envolve uma avaliação cuidadosa e diversificação prudente entre diferentes classes de ativos. Como resultado, Dalio se estabeleceu como uma figura influente no mundo das finanças e continua a inspirar muitos aspirantes a investidores com suas realizações notáveis.

Ao analisar o histórico de Ray Dalio, é evidente que seu desempenho impressionante não é mera coincidência. As decisões estratégicas que ele toma são embasadas em uma profunda compreensão dos mercados e fundamentos subjacentes às empresas nas quais está investindo. Sua capacidade de identificar tendências macroeconômicas e fazer adaptações rápidas às mudanças nas condições do mercado também contribui para o seu sucesso consistente ao longo do tempo.

Além disso, a disciplina é um elemento essencial no processo de investimento de Ray Dalio. Ele adota uma abordagem sistemática para evitar decisões precipitadas baseadas em emoções ou rumores do mercado. Em vez disso, Dalio segue um conjunto claro de princípios e diretrizes que auxiliam na tomada de decisões informadas e racionais.

Para obter resultados semelhantes aos de Ray Dalio, é importante que os investidores aprendam com sua abordagem. Em primeiro lugar, é crucial desenvolver um bom entendimento dos fundamentos do mercado e das empresas em que se está investindo. Isso envolve a análise de dados financeiros e uma avaliação crítica da saúde financeira das empresas. Em segundo lugar, é fundamental ter disciplina e aderir a uma estratégia consistente ao invés de seguir tendências passageiras ou tomar decisões impulsivas.

Seguindo essas sugestões, os investidores podem melhorar suas chances de sucesso na bolsa de valores. No entanto, é importante ressaltar que o desempenho passado de Ray Dalio não garante resultados futuros e cada investidor deve realizar sua própria pesquisa antes de tomar qualquer decisão de investimento. Com paciência, diligência e conhecimento adequado do mercado, pode-se criar uma vantagem competitiva para alcançar resultados satisfatórios nos investimentos.

Ao aprender sobre estratégias de investimento, você descobrirá que é possível ter tanto sucesso na bolsa quanto um unicórnio que encontra um pote de ouro no fim do arco-íris. Mas cuidado, assim como a sorte do unicórnio, também é preciso ter cautela para garantir que seu investimento não se transforme em uma ilusão mágica de lucro fácil.

Estratégias de investimento

Para explorar as melhores estratégias de investimento e alcançar o sucesso na bolsa de valores, vamos analisar diferentes abordagens. Primeiro, vamos mergulhar na Análise Fundamentalista, que foca em entender o valor intrínseco das empresas. Em seguida, vamos explorar a Análise Técnica, que utiliza gráficos e indicadores para tomar decisões. Veremos também o Investimento em Valor, a Diversificação de Carteira e o Investimento de Longo Prazo.

Análise Fundamentalista

A análise fundamentalista é uma estratégia de investimento que consiste em avaliar a saúde financeira de uma empresa, levando em consideração fatores como seus lucros, indicadores financeiros e mercado em que ela atua. Ao analisar esses dados, os investidores podem tomar decisões mais embasadas sobre quais empresas possuem potencial de valorização no longo prazo. Essa abordagem é baseada na ideia de que o valor intrínseco de uma empresa determina seu preço de mercado. Portanto, a análise fundamentalista busca identificar empresas subvalorizadas ou com boas perspectivas de crescimento para compor uma carteira de investimentos diversificada e rentável.

Ao contrário da análise técnica, que se baseia principalmente em gráficos e padrões de preços passados, a análise fundamentalista leva em conta os fundamentos da empresa, como seu fluxo de caixa, balanço patrimonial e demonstrações financeiras. Isso permite aos investidores entender melhor o desempenho financeiro atual da empresa e fazer projeções sobre seu futuro. Com base nessas informações, eles podem avaliar se a empresa está subvalorizada ou superavaliada pelo mercado.

Dentre os métodos utilizados na análise fundamentalista estão o valuation, que busca determinar o valor intrínseco das ações por meio da projeção dos fluxos futuros de caixa; a análise dos múltiplos, que compara diversos indicadores financeiros da empresa com seus pares do setor; e a análise SWOT, que avalia as forças, fraquezas, oportunidades e ameaças enfrentadas pela empresa.

Embora a análise fundamentalista seja uma ferramenta valiosa para investidores, é importante ressaltar que ela não garante lucros e envolve riscos. Além disso, requer um conhecimento aprofundado sobre o mercado e as empresas analisadas. Portanto, antes de tomar qualquer decisão de investimento, é fundamental realizar uma análise criteriosa e consultar profissionais especializados.

Segundo a Forbes, a análise fundamentalista é amplamente utilizada por investidores institucionais e sofisticados para identificar oportunidades de investimento de longo prazo.

As análises técnicas são como horóscopos financeiros: você pode acreditar neles e quem sabe ter sorte, mas no final, seu investimento pode ser tão confiável quanto um clairvoyant que prevê o próximo apocalipse zumbi.

Análise Técnica

A análise técnica é uma abordagem na estratégia de investimento que se baseia no estudo e interpretação de gráficos e indicadores históricos para prever movimentos futuros do mercado financeiro. Ao analisar padrões de preço, volume e tendências, os investidores podem tomar decisões informadas sobre a compra e venda de ativos. Essa metodologia é amplamente utilizada por traders experientes que desejam obter vantagens competitivas relacionadas ao tempo e aos preços de mercado.

Investidores podem também utilizar outras técnicas além da análise técnica para embasar suas decisões, como a análise fundamentalista e o uso de dados macroeconômicos. No entanto, a análise técnica fornece informações valiosas sobre o comportamento passado dos investimentos que pode auxiliar na identificação de oportunidades lucrativas no futuro.

Uma das principais ferramentas usadas na análise técnica é o gráfico de velas japonesas, que mostra a abertura, fechamento, máximo e mínimo dos preços em um determinado período. Com base nesses elementos, padrões específicos podem ser identificados, como as reversões ou continuação da tendência atual. Outra técnica comum é a utilização de médias móveis, que são cálculos estatísticos do preço médio de um ativo em um determinado período de tempo. As médias móveis ajudam a suavizar as flutuações diárias do mercado e fornecem uma visão mais clara da tendência geral dos preços.

É importante ressaltar que a análise técnica não pode prever com precisão absoluta os movimentos futuros do mercado financeiro. Ela é apenas uma abordagem para auxiliar os investidores na tomada de decisões informadas. Além disso, é essencial que os investidores sejam consistentes e disciplinados ao aplicar essa estratégia, pois a análise técnica requer monitoramento constante dos gráficos e indicadores. Vale ressaltar também que a análise técnica pode ser utilizada tanto no curto prazo, como no day trading, quanto no longo prazo, como o swing trading ou buy and hold.

Para maximizar a eficácia da análise técnica, é recomendado que os investidores se especializem em determinados ativos ou setores específicos do mercado financeiro. Dessa forma, eles podem desenvolver um conhecimento mais profundo sobre as características desses ativos ou setores e identificar padrões exclusivos que podem não ser óbvios para outros investidores. Além disso, criar um plano de negociação claro e seguir as regras estabelecidas pode ajudar a evitar decisões emocionais baseadas em impulso.

No geral, a análise técnica é uma ferramenta poderosa na caixa de ferramentas de qualquer investidor. Ao combinar essa abordagem com outras técnicas de análise e estratégias de gestão de risco, os investidores podem aumentar suas chances de sucesso nos mercados financeiros altamente voláteis.

Ao investir em valor, lembre-se que procurar uma agulha no palheiro é fácil quando você é a própria agulha. Mas cuidado para não se confundir com um fardo de palha.

Investimento em Valor

Investimento em Valor é uma estratégia de investimento que se baseia em comprar ativos a um preço abaixo do seu valor intrínseco. Essa abordagem envolve analisar cuidadosamente o mercado e identificar oportunidades de compra quando os preços estão baixos, visando obter lucros com o aumento do valor desses ativos no longo prazo.

A seguir, serão apresentados cinco pontos-chave sobre o Investimento em Valor:

- Uma análise detalhada dos fundamentos das empresas ou ativos antes de realizar qualquer investimento é exigida pela estratégia de Investimento em Valor. Isso inclui examinar indicadores financeiros, como lucro líquido, fluxo de caixa e relação entre preço e lucro.

- Comprar ativos por um preço inferior ao seu valor real estimado é uma das principais premissas do Investimento em Valor. Isso significa buscar oportunidades em momentos de pessimismo do mercado ou quando determinadas empresas estão subvalorizadas.

- Ao adotar essa estratégia, é importante buscar empresas sólidas e com perspectivas favoráveis a longo prazo. Isso envolve avaliar a qualidade da gestão, o histórico de lucratividade e as perspectivas futuras do setor em que a empresa está inserida.

- O Investimento em Valor não visa ganhos rápidos, mas sim retornos consistentes ao longo do tempo. É necessário ter paciência para esperar até que o mercado reconheça o verdadeiro valor dos ativos adquiridos.

- Como em qualquer estratégia de investimento, é essencial considerar os riscos envolvidos. Diversificar a carteira de ativos, estabelecer metas de longo prazo e realizar uma análise constante são medidas fundamentais para mitigar possíveis perdas.

Além desses pontos, é importante destacar que o Investimento em Valor requer disciplina e conhecimento do mercado financeiro. É uma estratégia que se baseia em tomar decisões informadas e aproveitar oportunidades que podem não ser óbvias para a maioria dos investidores.

Para obter sucesso nessa estratégia, algumas sugestões incluem: estudar constantemente as empresas e setores em que se pretende investir, fazer um monitoramento frequente dos ativos adquiridos, estar atento às tendências econômicas globais e contar com o auxílio de profissionais especializados no assunto.

Em resumo, o Investimento em Valor é uma estratégia baseada na busca por ativos subvalorizados no mercado. Requer análise criteriosa, paciência e gerenciamento adequado de riscos. Seguir essa abordagem pode proporcionar oportunidades de obter retornos consistentes no longo prazo.

Se a diversificação de carteira fosse um jogo de cartas, você estaria jogando com um baralho completo ou apenas com um taco de baseball? A escolha é sua, mas lembre-se: se você colocar todos os seus ovos em uma única cesta, é bom ter mãos firmes como o Hulk.

Diversificação de carteira

A diversificação da carteira é essencial para uma estratégia de investimento bem-sucedida. Ela envolve distribuir os investimentos em diferentes tipos de ativos, como ações, títulos e imóveis, com o objetivo de reduzir o risco e aumentar as chances de retorno financeiro. Ao diversificar a carteira, o investidor evita concentrar todos os recursos em um único investimento, tornando-se menos vulnerável às flutuações do mercado. Essa abordagem também oferece a oportunidade de aproveitar os ganhos em diferentes setores e segmentos da economia, minimizando possíveis perdas. Portanto, é importante considerar a diversificação da carteira como um elemento chave para obter resultados satisfatórios ao pensar em estratégias de investimento.

Para implementar com sucesso uma estratégia diversificada, é recomendado que o investidor aporte seus recursos em diferentes classes de ativos e também dentro dessas classes. Por exemplo, é possível distribuir os investimentos entre ações de empresas grandes e pequenas, em setores diversos da economia ou até mesmo entre diferentes países. Dessa forma, caso um setor específico seja afetado por condições adversas do mercado, outros ativos na carteira podem compensar as perdas, mantendo um equilíbrio geral nos retornos financeiros.

Além disso, é importante considerar o período de tempo em que se pretende manter os investimentos. Para objetivos financeiros de curto prazo, recomenda-se uma carteira mais conservadora, com maior exposição a ativos menos voláteis. Já para objetivos de longo prazo, onde há maior capacidade para suportar oscilações temporárias do mercado, é possível investir em ativos mais arriscados, com potencial de retorno superior.

Para auxiliar na diversificação, é válido explorar também outras classes de ativos, como títulos públicos, imóveis e commodities. Esses investimentos podem proporcionar uma diversificação adicional à carteira e proteger contra movimentos desfavoráveis do mercado. É importante ressaltar que a seleção dos ativos deve ser baseada em uma análise criteriosa, considerando os objetivos e o perfil de risco do investidor.

Em resumo, a diversificação da carteira é uma estratégia fundamental para investidores que desejam otimizar seus retornos financeiros e minimizar riscos. Distribuir os recursos em diferentes classes de ativos e dentro dessas classes pode reduzir a exposição a flutuações do mercado e proporcionar um equilíbrio geral nos resultados. Além disso, considerar o horizonte de tempo dos investimentos e explorar outras classes de ativos pode contribuir ainda mais para uma carteira bem-diversificada. Ao adotar essas sugestões, os investidores estarão no caminho certo para alcançar seus objetivos financeiros.

Se investir a longo prazo é como assistir a um episódio de novela, então os investidores são os verdadeiros especialistas em suspense – esperando pacientemente pelas reviravoltas, enquanto o resto de nós está preso nos comerciais.

Investimento de longo prazo

Investir a longo prazo oferece oportunidades significativas para aumentar o patrimônio. Os investidores podem aproveitar os benefícios da diversificação e do poder dos juros compostos ao optar por estratégias de investimento que visem um horizonte temporal mais extenso. Além disso, o investimento de longo prazo permite superar a volatilidade do curto prazo e lucrar em períodos de crescimento econômico estável. Essa abordagem também incentiva a paciência e a disciplina financeira, uma vez que é necessário resistir ao impulso de retirar os investimentos em momentos de turbulência no mercado.

Uma forma eficaz de realizar um investimento a longo prazo é por meio dos planos de previdência privada. Esses planos permitem contribuir regularmente ao longo do tempo, acumulando recursos financeiros para aposentadoria. Além disso, oferecem vantagens fiscais, como a possibilidade de deduzir as contribuições realizadas na declaração anual do Imposto de Renda. Ao escolher um plano adequado às necessidades e perfil de risco, é possível construir gradualmente um patrimônio sólido e garantir um futuro financeiro mais seguro.

No entanto, é importante ressaltar que o investimento a longo prazo não se restringe à previdência privada. Existem diversas opções disponíveis no mercado financeiro, como fundos mútuos, títulos públicos e imóveis. Cada uma dessas alternativas apresenta características próprias e deve ser avaliada de acordo com os objetivos e perfil do investidor. É essencial conduzir uma análise criteriosa antes de decidir onde alocar os recursos, considerando fatores como rentabilidade, risco e liquidez.

Para exemplificar o sucesso das estratégias de investimento a longo prazo, podemos citar a história de John. Há 10 anos, ele decidiu investir em um fundo mútuo focado no mercado de tecnologia. Apesar das oscilações do mercado ao longo desse período, John manteve-se fiel à sua estratégia e reinvestiu os dividendos obtidos. Hoje, sua carteira de investimentos cresceu consideravelmente e ele está colhendo os frutos dessa decisão.

Investir a longo prazo requer disciplina, paciência e visão de futuro. Ao escolher estratégias adequadas ao perfil e objetivos financeiros, é possível alcançar resultados expressivos ao longo do tempo. Portanto, é fundamental estar bem informado sobre as opções disponíveis no mercado e contar com o apoio de profissionais especializados para tomar decisões embasadas e seguras.

Se você acredita que os maiores investidores têm conselhos valiosos para compartilhar, então prepare-se para uma surpresa desagradável – eles não vão revelar nada! Afinal, se todos soubessem seus segredos, eles não seriam mais tão ricos. Mas não se preocupe, eu tenho uma dica infalível para você: invista em um sofá confortável, porque você vai precisar dele enquanto tenta decifrar por conta própria o mundo do mercado financeiro.

Conselhos dos maiores investidores

Para ajudá-lo a obter melhores resultados como investidor na bolsa de valores, nesta parte do artigo, vamos apresentar alguns conselhos dos maiores investidores. Vamos abordar as seguintes dicas: a importância da paciência e disciplina, a necessidade de fazer sua própria pesquisa, como não ser influenciado pelo mercado, a importância de manter uma visão de longo prazo e como aprender com seus erros. Siga esses conselhos para alcançar sucesso em seus investimentos.

Paciência e disciplina são essenciais

A paciência e a disciplina são características cruciais para se tornar um investidor bem-sucedido. Elas representam a chave para enfrentar os altos e baixos do mercado de forma estratégica e inteligente. Além disso, a paciência permite esperar pelo momento oportuno para tomar decisões importantes, enquanto a disciplina garante que você se mantenha fiel ao seu plano de investimento, mesmo diante das tentações do mercado.

No mundo dos investimentos, agir impulsivamente ou ceder ao medo pode resultar em perdas significativas. Portanto, é fundamental manter a calma e adotar uma abordagem paciente e disciplinada. Isso significa resistir à pressão da urgência imediata e evitar movimentos impulsivos baseados em emoções momentâneas. Em vez disso, é preciso analisar cuidadosamente cada oportunidade de investimento, considerando riscos e possíveis retornos.

Outro aspecto importante é estabelecer metas realistas e criar um plano de longo prazo. A paciência permite que você espere pelos resultados desejados ao longo do tempo, enquanto a disciplina o mantém focado em seguir seu caminho definido. Essa combinação de atributos é essencial para superar as dificuldades que surgem durante o percurso do investimento.

Portanto, não subestime o poder da paciência e da disciplina no mundo dos investimentos. Elas são qualidades indispensáveis para alcançar resultados duradouros e maximizar seu potencial financeiro. Ao cultivá-las em sua mentalidade como investidor, você estará mais preparado para enfrentar os desafios voláteis do mercado e garantir um futuro próspero para si mesmo. Não perca tempo, comece a desenvolver essas habilidades hoje mesmo.

Se você quer fazer investimentos bem-sucedidos, faça sua própria pesquisa! Afinal, confiar nas informações alheias é como pedir conselhos amorosos a um serial killer.

Faça sua própria pesquisa

É essencial tomar suas próprias decisões ao investir, com base em informações confiáveis e relevantes. Para entender melhor os riscos e oportunidades do mercado, é fundamental fazer uma pesquisa adequada. Faça sua própria pesquisa e não dependa exclusivamente dos conselhos de outros investidores para embasar suas decisões de investimento. Isso permitirá que você tenha um entendimento mais aprofundado e uma perspectiva única sobre as oportunidades disponíveis.

Dedicar tempo para realizar sua própria pesquisa é crucial para o sucesso no mundo dos investimentos. Dependendo exclusivamente dos conselhos de outros investidores não garante resultados positivos. Cada pessoa tem sua própria experiência e objetivos financeiros, o que significa que os conselhos dos maiores investidores podem não se adequar ao seu perfil. Além disso, ao fazer sua própria pesquisa, você desenvolve habilidades analíticas valiosas, aprende a avaliar informações e toma decisões informadas com base em seus próprios critérios.

Ao realizar sua própria pesquisa, você também se torna mais autônomo como investidor. Em vez de seguir cegamente os conselhos de terceiros, você se torna capaz de tomar decisões independentes com base em uma análise cuidadosa dos dados disponíveis. Isso lhe dá maior controle sobre suas finanças e permite uma adaptação mais fácil às mudanças do mercado.

Uma dica profissional importante é diversificar seu portfólio de investimentos. Fazendo sua própria pesquisa, você abre oportunidades para descobrir novos setores, empresas ou instrumentos financeiros que possam ser interessantes para seu portfólio. Diversificar ajuda a mitigar riscos e potencialmente aumentar seus retornos, já que você não estará dependendo de um único investimento para o sucesso.

Se o mercado fosse uma pessoa, seria aquele amigo que nunca teve um relacionamento estável e ainda assim acha que pode dar conselhos sobre seu casamento.

Não se deixe influenciar pelo mercado

Os maiores investidores têm um conselho valioso para os novos investidores: não deixem que o mercado os influencie. Eles ressaltam a importância de tomar decisões com base em análises objetivas e fundamentais em vez de se deixar levar pelo comportamento irracional do mercado. Seguir cegamente as tendências ou opiniões populares pode levar a resultados negativos e perdas financeiras significativas. Portanto, é fundamental manter uma mentalidade independente e estar preparado para agir contrariamente à multidão quando necessário.

Além disso, esses grandes investidores recomendam evitar a tentação de entrar em pânico quando há flutuações de curto prazo no mercado. Eles enfatizam a importância de ter uma visão de longo prazo e manter um foco constante nos objetivos financeiros estabelecidos. O medo e o pânico podem levar a decisões impulsivas que prejudicam os retornos do investimento ao longo do tempo. Portanto, é essencial permanecer calmo e racional durante períodos voláteis, confiando na análise cuidadosa dos fundamentos e na estratégia estabelecida.

Ao considerar esses conselhos, deve-se lembrar que cada investidor é único e tem necessidades financeiras individuais. Por isso, é importante adaptar as orientações gerais aos próprios objetivos e circunstâncias pessoais. O melhor curso de ação pode variar dependendo da tolerância ao risco, horizonte temporal e outros fatores específicos da situação.

Em última análise, o objetivo principal é fazer escolhas informadas com base em pesquisas sólidas e análises cuidadosas do mercado. Seguir as orientações dos maiores investidores pode fornecer uma base sólida para tomar decisões financeiras inteligentes, mas também é fundamental lembrar que cada investimento envolve algum nível de risco. Ao seguir esses conselhos valiosos, é possível aumentar as chances de sucesso nos mercados financeiros e alcançar os objetivos pessoais de investimento.

Se você acha que a vida é curta, espere até conferir as dívidas que você acumula por não manter uma visão de longo prazo nos seus investimentos. Quem pensa no hoje, pode acabar deixando o amanhã em ruínas. Então, coloque seus óculos de visão de longo prazo e aproveite o horizonte do sucesso financeiro.

Mantenha uma visão de longo prazo

O segredo dos investidores bem-sucedidos está em manter uma visão de longo prazo. Isso significa focar em metas financeiras que se estendem por anos ou décadas e olhar além das oscilações diárias do mercado. Ao adotar essa abordagem, os investidores têm a oportunidade de aproveitar o poder do crescimento composto e minimizar o impacto de flutuações temporárias nos mercados.

Ao manter uma visão de longo prazo, os investidores podem evitar cair na armadilha emocional das negociações no curto prazo, que muitas vezes são motivadas pelo medo ou pela ganância. Em vez disso, eles podem tomar decisões informadas com base em uma análise cuidadosa dos fundamentos subjacentes dos ativos em que estão investindo. Isso permite que eles se concentrem nas empresas sólidas que têm potencial para crescer ao longo do tempo.

É importante lembrar que ter uma visão de longo prazo não significa ignorar completamente as flutuações do mercado. É preciso saber quando é hora de fazer ajustes na carteira e quando é melhor ficar firme em seus investimentos. Mesmo assim, o objetivo final é sempre buscar o crescimento consistente ao longo do tempo.

Uma dica profissional para aqueles que desejam seguir essa abordagem é encontrar um equilíbrio entre diversificação e concentração. Diversificar seus investimentos reduz o risco geral da carteira, enquanto a concentração permite que você se beneficie plenamente quando uma empresa ou setor específico apresenta um desempenho excepcional. Encontrar esse equilíbrio pode ajudar a impulsionar seus retornos ao longo do tempo.

Seu maior investimento pode ser aprender com seus erros, mas cuidado para não falir na prova de repetição.

Aprenda com seus erros

Aprender com as experiências passadas e os erros cometidos pelos maiores investidores pode ser uma lição valiosa para quem busca sucesso nos investimentos. É possível extrair insights importantes que podem orientar a tomada de decisões no mercado financeiro a partir de suas vivências.

- Reflexão sobre falhas como oportunidades de aprendizado.

- A importância da análise pós-erro.

- Desenvolvimento de uma mentalidade resiliente.

- Busca por conhecimento contínuo na área de investimentos.

- Adoção de estratégias baseadas em dados e análises prévias.

Ao aprender com os erros dos maiores investidores, é possível evitar armadilhas comuns e tomar decisões mais fundamentadas. Essa sabedoria adquirida ao longo do tempo pode contribuir para o desenvolvimento de uma abordagem mais robusta e cautelosa em relação aos investimentos.

Além disso, é interessante mencionar a história verdadeira envolvendo Warren Buffett, um dos maiores investidores do mundo. Ele costuma enfatizar a importância do aprendizado com os erros e já afirmou que suas melhores lições vieram das experiências em seus maiores fracassos. Esse exemplo reforça a ideia central do artigo: aprender com os erros pode ser um fator crucial para o sucesso nos investimentos.

Se dinheiro não traz felicidade, então os maiores investidores são os mestres da decepção.

Lições aprendidas dos maiores investidores

Para ajudar você a se tornar um investidor de sucesso, vamos explorar as lições aprendidas dos maiores investidores. Descubra como você pode acrescentar valor, em vez de apostar em ações. Aprenda a investir em empresas sólidas e entenda o mercado financeiro. Saiba por que a inteligência emocional é fundamental e como conhecer seus limites de risco. Siga essas dicas práticas e torne-se um investidor mais eficiente.

Acrescente valor, não aposta em ações

Ao investir, é fundamental ter em mente que o objetivo é adicionar valor, e não simplesmente fazer apostas em ações. É preciso cuidado para evitar tomar decisões baseadas apenas em suposições ou tendências momentâneas do mercado. A estratégia de sucesso dos maiores investidores está na análise criteriosa das empresas e na identificação de oportunidades de crescimento a longo prazo. Dessa forma, eles conseguem agregar valor aos seus portfólios e alcançar resultados consistentes.

Os investidores bem-sucedidos, ao invés de se arriscarem com apostas aleatórias nas ações, buscam entender profundamente os negócios nos quais estão investindo. Eles avaliam o potencial de crescimento das empresas, analisam seus fundamentos financeiros e estudam seu desempenho histórico no mercado. Essa abordagem se baseia em uma estratégia sólida e embasada em informações consistentes, ao invés de confiar nas oscilações imprevisíveis do mercado.

Uma das principais lições aprendidas pelos maiores investidores é que o tempo é um fator crucial no processo de investimento. Eles entendem que resultados significativos nem sempre são imediatos e estão dispostos a esperar pacientemente pelo retorno dos seus investimentos a longo prazo. Essa mentalidade perseverante permite que eles tomem decisões mais acertadas, evitando ser influenciados por movimentos voláteis no curto prazo.

Em resumo, para ter sucesso nos investimentos é necessário ter disciplina, paciência e uma estratégia bem definida. Ao invés de apostar aleatoriamente em ações, é imprescindível realizar análises minuciosas e agregar valor aos portfólios. Ao seguir os passos dos maiores investidores, é possível aproveitar as oportunidades e alcançar resultados consistentes a longo prazo.

Não perca a chance de aprender com aqueles que já trilharam o caminho do sucesso nos investimentos. Adote uma abordagem sólida, baseada em análises criteriosas e fundamentos financeiros. Dessa forma, você estará no caminho certo para obter resultados sólidos e consistentes em seus investimentos. Lembre-se: acrescente valor, não aposte em ações.

Aprenda a investir em empresas sólidas, porque, afinal, você não quer descobrir tarde demais que sua única solidez financeira é a promessa de rir das próprias piadas ruins enquanto busca um novo emprego.

Investir em empresas sólidas

Investir em empresas sólidas é uma estratégia crucial para os investidores mais experientes. Esses profissionais sabem que escolher empresas com fundamentos robustos e perspectivas de crescimento promissoras pode trazer resultados consistentes a longo prazo. Portanto, ao avaliar potenciais investimentos, eles buscam indicadores como fluxo de caixa positivo, margem de lucro estável e gestão competente.

Ao contrário de se basear apenas nas tendências atuais do mercado, os maiores investidores optam por se concentrar nos fundamentos das empresas. Essa abordagem sólida permite que eles identifiquem as organizações que possuem vantagens competitivas duradouras e um histórico comprovado de sucesso. Dessa forma, eles reduzem o risco de investir em empresas que podem entrar em dificuldades no futuro.

Além disso, esses investidores também consideram outros aspectos importantes antes de tomar suas decisões. Eles analisam o panorama da indústria em que a empresa opera e observam como ela se posiciona em relação aos concorrentes. A capacidade da empresa de inovar e se adaptar às mudanças tecnológicas também é levada em consideração. Tudo isso contribui para a construção de um portfólio diversificado e resistente.

Para obter sucesso ao investir em empresas sólidas, é fundamental seguir algumas sugestões valiosas dos maiores investidores. Primeiro, realizar uma extensa pesquisa sobre a empresa e seu setor é essencial para entender seus pontos fortes e fracos. Em seguida, é importante definir metas realistas e manter uma perspectiva de longo prazo ao tomar decisões de investimento. Por fim, é crucial diversificar o portfólio e revisá-lo regularmente para garantir que ele esteja adaptado às condições em evolução do mercado.

Seguindo essas sugestões, os investidores podem aumentar suas chances de obter retornos satisfatórios e construir um patrimônio financeiro sólido ao longo do tempo. Investir em empresas sólidas requer uma abordagem cuidadosa e informada, garantindo que as decisões estejam fundamentadas nos princípios comprovados pelos maiores investidores.

Se investir seu dinheiro no mercado financeiro fosse fácil, todos seríamos ricos – ou pelo menos não estaríamos lendo este artigo.

Entender o mercado financeiro

Investidores experientes têm dominado o mercado financeiro ao longo dos anos, com suas decisões sábias e estratégicas. Eles são capazes de entender o funcionamento do mercado, identificando tendências e oportunidades. Essa compreensão profunda permite que eles tomem decisões informadas e maximizem seus investimentos.

Ao aprender sobre os maiores investidores, podemos obter insights valiosos sobre como abordar o mercado financeiro de maneira inteligente. Eles nos ensinam a importância da análise cuidadosa das informações disponíveis, da avaliação dos riscos envolvidos e da diversificação de nossos portfólios. Além disso, eles enfatizam a necessidade de paciência e disciplina para esperar o momento certo para entrar ou sair do mercado.

Uma lição importante aprendida com esses investidores é a importância de ter uma mentalidade de longo prazo. Eles não se deixam levar pelas flutuações diárias do mercado, mas sim focam nos fundamentos das empresas em que estão investindo. Essa abordagem permite que eles superem as adversidades a curto prazo e alcancem retornos significativos ao longo do tempo.

Um exemplo inspirador é Warren Buffett, um dos maiores investidores de todos os tempos. Ele demonstrou sua habilidade em escolher empresas sólidas com vantagens competitivas duradouras, mantendo-as em seu portfólio por muitos anos. Essa estratégia lhe rendeu enormes ganhos ao longo do tempo e prova que investir pensando no futuro pode ser altamente lucrativo.

Em resumo, ao estudarmos as lições dos maiores investidores, como Warren Buffett, aprendemos a importância de entender o mercado financeiro, ser paciente e disciplinado, e adotar uma mentalidade de longo prazo. Esses princípios fundamentais podem nos ajudar a tomar decisões mais informadas em nossos próprios investimentos e alcançar resultados significativos no longo prazo. Se inteligência emocional fosse dinheiro, muitos investidores estariam falidos, pois deixam as emoções levarem seus investimentos para um abismo financeiro. Aprendam essa lição e deixem as emoções fora do mercado, ou preparem-se para chorar na fila do INSS.

Inteligência emocional é fundamental

A inteligência emocional é uma habilidade essencial para os investidores de sucesso. Gerenciar as emoções durante a tomada de decisões financeiras pode ajudar a evitar impulsividade e reduzir o impacto das flutuações do mercado. Investidores experientes sabem que manter-se calmo e racional é fundamental para alcançar resultados consistentes.

Manter a cabeça fria é crucial ao lidar com os altos e baixos do mercado. Evitar reações exageradas às notícias econômicas ou aos movimentos do mercado pode evitar investimentos baseados em emoção em vez de dados concretos. Em vez disso, os investidores bem-sucedidos buscam informações relevantes, analisam cuidadosamente as tendências e tomam decisões fundamentadas.

Para ilustrar essa ideia, podemos observar a trajetória de um famoso investidor que enfrentou desafios semelhantes. Ele soube lidar com situações de crise e incertezas com serenidade, o que lhe permitiu identificar oportunidades ocultas durante períodos turbulentos. Essa história real serve como inspiração para outros investidores, mostrando que a inteligência emocional é um diferencial importante no mundo dos investimentos.

Essas são apenas algumas das lições aprendidas com os maiores investidores. Eles nos ensinam que controlar nossas emoções, buscar informações relevantes e tomar decisões informadas são aspectos cruciais para alcançarmos o sucesso nos investimentos. Ao adotar uma abordagem racional e disciplinada, podemos esperar resultados mais consistentes e sustentáveis ao longo do tempo.

Se arriscar fosse um esporte olímpico, os maiores investidores seriam medalhistas de ouro. Mas assim como o equilibrismo de um funâmbulo, eles sabem que conhecer seus limites é essencial para evitar um trágico tombo financeiro.

Conhecer seus limites de risco

Conhecer seus limites de risco é fundamental para se tornar um investidor bem-sucedido. Entender até onde você pode ir e o quanto está disposto a arriscar ajudará a evitar perdas significativas e tomar decisões mais conscientes no mercado financeiro.

É possível estabelecer estratégias de investimento mais adequadas ao seu perfil e objetivos ao conhecer seus limites de risco. Isso envolve definir metas realistas, analisar sua tolerância ao risco e diversificar sua carteira de investimentos. Com essa visão clara, é possível maximizar oportunidades e minimizar possíveis prejuízos.

Conhecer seus limites de risco permite que você tome decisões baseadas em informações relevantes e esteja preparado para momentos de volatilidade no mercado financeiro. Ao saber quais são suas prioridades pessoais e estar ciente dos possíveis cenários adversos, você estará mais confiante na hora de tomar decisões importantes.

Uma história inspiradora que ressalta a importância de conhecer os limites de risco envolve o empresário Warren Buffett. Ele sempre foi conhecido por ser cauteloso em relação a investimentos arriscados e preferia se manter fiel às empresas sólidas em que confiava. Essa abordagem conservadora lhe rendeu grandes resultados ao longo dos anos, mostrando como conhecer seus limites pode levar a sucesso no mundo dos investimentos.

Você também pode aprender com os erros dos outros investidores ao estudar casos históricos famosos, como a crise financeira de 2008. Muitos investidores enfrentaram grandes perdas porque não conheciam seus próprios limites ou subestimaram os riscos envolvidos em determinadas operações. Aprender com essas experiências trágicas pode ajudá-lo a evitar erros semelhantes e proteger seu patrimônio.

Em conclusão, conhecer seus limites de risco é vital para uma jornada bem-sucedida como investidor. Ao estabelecer limites claros, você estará mais preparado para tomar decisões conscientes e se proteger de possíveis adversidades no mercado financeiro. Além disso, ao estudar casos históricos e aprender com a sabedoria dos maiores investidores, você poderá evitar erros comuns e alcançar o sucesso na área dos investimentos.

Prepare-se para conhecer os perfis dos maiores investidores, onde genialidade e insanidade andam de mãos dadas, provando que nem todo mundo tem que ser normal para ter sucesso na bolsa de valores.

Perfil dos maiores investidores

Para entender melhor quem são os maiores investidores da bolsa, vamos mergulhar no perfil deles. Abordaremos a idade e o background profissional, as estratégias de investimento preferidas, o portfólio de investimentos, a contribuição para a sociedade e o legado no mercado financeiro. Pronto para descobrir como esses investidores se destacam e deixam sua marca no mundo dos investimentos? Vamos lá!

Idade e background profissional

Os maiores investidores possuem perfis distintos em relação à idade e ao background profissional. Nas próximas seções, exploraremos esses aspectos e destacaremos detalhes únicos em cada perfil.

Idade e background profissional:

| – Alguns dos maiores investidores são jovens empreendedores que obtiveram sucesso precoce no mundo dos negócios. Eles têm entre 20 e 30 anos de idade e geralmente tiveram experiências anteriores como CEOs de startups bem-sucedidas. |

| – Por outro lado, existem os investidores mais experientes que conquistaram fortunas ao longo dos anos. Esses indivíduos têm entre 40 e 60 anos de idade e costumam ter um histórico de sucesso em empresas estabelecidas no mercado financeiro. |

| – Além disso, há uma terceira categoria de investidores, conhecidos como investidores institucionais. Eles representam fundos de pensão, bancos ou seguradoras e têm equipes de especialistas que analisam minuciosamente as oportunidades de investimento. |

Esses perfis diversos demonstram que não há uma fórmula única para se tornar um grande investidor. A idade e o background profissional podem variar amplamente, mas todos compartilham o objetivo comum de maximizar seus retornos financeiros.

Detalhes únicos do perfil:

Cada perfil possui diferentes características que contribuem para o seu sucesso como investidor. São elas:

| – Jovens empreendedores: Sua juventude traz consigo energia, inovação e flexibilidade na abordagem dos negócios. Eles estão dispostos a correr riscos calculados, buscando oportunidades de investimento disruptivas. |

| – Investidores experientes: Sua experiência traz consigo conhecimento profundo do mercado financeiro e a capacidade de identificar tendências e oportunidades. Eles são mais cautelosos, optando por investimentos estáveis e de longo prazo. |

| – Investidores institucionais: Sua força reside nos recursos consideráveis à sua disposição, permitindo a diversificação dos investimentos em uma ampla gama de ativos. Além disso, eles têm acesso a análises detalhadas e informações privilegiadas. |

Esses detalhes únicos fornecem uma visão mais abrangente do perfil dos maiores investidores, destacando suas competências distintas e as vantagens que cada grupo possui no mercado financeiro.

Dica profissional:

Independentemente do perfil, é fundamental estar sempre atualizado sobre as últimas tendências do mercado financeiro. Acompanhar notícias e análises especializadas pode ajudar os investidores a tomar decisões informadas e aproveitar melhor as oportunidades de investimento. Mantenha-se sempre atualizado!

Se investir fosse uma competição esportiva, esses investidores seriam os astros do esporte, dominando as estratégias de investimento como verdadeiros campeões. Prepare-se para descobrir como eles jogam para ganhar.

Estratégias de investimento preferidas

Investidores experientes têm estratégias de investimento preferidas. Essas estratégias são cuidadosamente desenvolvidas para maximizar os retornos e minimizar os riscos. Os investidores podem optar por adotar abordagens conservadoras, como a diversificação de portfólio, em que investem em uma variedade de ativos para reduzir exposições individuais. Outra estratégia comum é o value investing, no qual os investidores procuram comprar ações que estão sendo negociadas abaixo do seu valor intrínseco. Além disso, alguns investidores preferem também o swing trading, que envolve a compra e venda rápida de ativos com base em flutuações de curto prazo no mercado.

Muitos investidores também optam pela alocação de ativos como estratégia principal. Essa abordagem envolve dividir o portfólio entre diferentes classes de ativos, como ações, títulos e imóveis, com base na avaliação do risco versus retorno esperado. Outra opção é o day trading, no qual os investidores compram e vendem ativos dentro do mesmo dia para lucrar com as pequenas variações nos preços das ações.

Existem ainda outras estratégias menos populares, mas igualmente eficazes. Uma delas é a arbitragem estatística, que envolve a exploração de ineficiências nos mercados financeiros por meio da análise estatística e modelagem matemática complexa. Além disso, há aqueles que adotam o buy and hold strategy (comprar e manter), em que se mantém um título ou ação por um longo período de tempo esperando ganhos significativos.

Para ter sucesso como investidor, é importante escolher uma estratégia que se alinhe aos seus objetivos financeiros e ao seu perfil de risco. Também é essencial manter-se atualizado sobre as tendências do mercado e buscar constantemente aprimorar suas habilidades de análise e tomada de decisão. Além disso, diversificar seu portfólio pode ajudar a mitigar riscos e aumentar as chances de sucesso. No entanto, cada investidor deve adaptar essas sugestões às suas próprias circunstâncias pessoais para obter os melhores resultados possíveis.

Você pode pensar que montar um portfólio de investimentos é tão fácil quanto escolher roupas para vestir, mas cuidado: se você errar, seu futuro financeiro pode acabar tão bem quanto uma roupa mal-ajambrada em um desfile de moda!

Portfólio de investimentos

Um panorama dos investidores mais importantes revela detalhes interessantes sobre suas preferências e estratégias de investimento. Os portfolios desses investidores são extremamente diversificados, incluindo uma variedade de ativos, como ações, títulos, imóveis e criptomoedas. Além disso, eles optam por distribuir seus investimentos entre diferentes setores da economia, com ênfase em tecnologia, saúde e finanças. Essa abordagem garante que eles estejam bem posicionados para aproveitar as oportunidades do mercado e minimizar os riscos associados a um único setor.

A alocação de ativos é outra característica importante no portfólio desses investidores. Eles geralmente mantêm uma mistura equilibrada de ativos de alto risco e baixo risco em seu portfólio. Enquanto partes do seu portfólio podem incluir investimentos voláteis com potencial de alta recompensa, outros ativos mais estáveis garantem estabilidade durante períodos de turbulência no mercado financeiro.

Além das variações tradicionais de ativos como ações e títulos, os maiores investidores também estão mostrando interesse crescente em novos mercados emergentes, como criptomoedas e startups tecnológicas inovadoras. Essas oportunidades promissoras oferecem altos retornos potenciais aos investidores que estão dispostos a assumir um nível mais elevado de risco.

Não há dúvida de que o perfil dos maiores investidores apresenta características únicas que os distinguem dos demais participantes do mercado financeiro. Sua abordagem disciplinada na seleção de ativos, alocação estratégica de portfólio e disposição para explorar novas oportunidades são fatores-chave que contribuem para seu sucesso. Para aqueles que desejam alcançar resultados semelhantes, é essencial aprender com suas práticas e adaptá-las às suas próprias estratégias de investimento. Não perca a chance de identificar as melhores práticas e técnicas aplicadas por esses investidores de sucesso e aplique-as em sua própria jornada rumo à independência financeira.

A contribuição dos maiores investidores para a sociedade é como um mágico fazendo truques com dinheiro: eles transformam cifras em oportunidades, colocam empresas de pé e fazem o PIB dançar. É como se dissessem para a economia: “não se preocupe, eu cuido de você”.

Contribuição para a sociedade

Os maiores investidores têm uma contribuição significativa para a sociedade. Suas estratégias e decisões de investimento podem impulsionar o crescimento econômico, criar empregos e promover inovação. Além disso, sua participação ativa nos mercados financeiros pode ajudar a estabilizar a economia e melhorar a eficiência dos sistemas financeiros.

Esses investidores de destaque são conhecidos por suas habilidades analíticas e capacidade de identificar oportunidades de investimento lucrativas. Eles realizam pesquisas extensivas, analisam dados financeiros e tendências do mercado, considerando fatores como risco e retorno potencial.

Também é importante mencionar que os maiores investidores possuem uma vasta rede de contatos no mundo dos negócios. Essas conexões podem beneficiar as empresas em que investem, fornecendo acesso a recursos adicionais, expertise técnica ou até mesmo oportunidades de parceria estratégica.

Por fim, vale ressaltar que esses investidores bem-sucedidos geralmente compartilham suas experiências e conhecimentos com outros – seja por meio de livros, palestras ou mentorias. Isso estimula o desenvolvimento da próxima geração de investidores talentosos e contribui para um ecossistema financeiro mais saudável.

Dica profissional: Se você está interessado em se tornar um investidor bem-sucedido, tome o tempo necessário para aprender sobre diferentes classes de ativos, acompanhe os mercados financeiros regularmente e esteja disposto a assumir riscos calculados. Lembre-se também da importância de construir uma rede sólida de contatos na área financeira.

Seus investimentos são tão lendários que até mesmo a própria Morte assume que não tem dinheiro suficiente para lhe cobrar uma taxa de administração!

Legado no mercado financeiro

No mercado financeiro, os maiores investidores acumulam um legado marcante. Muitos deixaram sua marca de forma duradoura nesse setor altamente competitivo, com uma expertise e visão únicas. Seja pelas estratégias inovadoras adotadas ou pelo impacto que tiveram no desenvolvimento do mercado, esses investidores se tornaram referência na comunidade financeira global.

Esses líderes notáveis são conhecidos por suas habilidades em alocar capital com sabedoria, identificar oportunidades valiosas e gerenciar riscos com precisão. Além disso, o que os diferencia dos demais é sua capacidade de antecipar tendências e tomar decisões fundamentadas. Sua vasta experiência no mercado financeiro permitiu-lhes amealhar fortunas surpreendentes e influenciar até mesmo as políticas econômicas nacionais.

Esses investidores possuem trajetórias únicas e uma compreensão profunda dos mercados em que atuam. Alguns alcançaram grande sucesso desde cedo, enquanto outros enfrentaram desafios significativos ao longo de suas carreiras. Apesar das diferenças individuais, todos têm em comum a determinação incansável de conquistar resultados excepcionais.

No entanto, não devemos apenas admirar esses investidores pelos resultados impressionantes que alcançaram. Devemos também aprender com eles e buscar incorporar seus princípios em nossas próprias estratégias de investimento. Suas abordagens podem servir como guias para enfrentarmos os desafios do mercado financeiro atual e aproveitar as oportunidades emergentes.

Não perca a chance de conhecer mais sobre esses gigantes do mercado financeiro e descobrir as lições valiosas que eles têm para oferecer. Ao estudar seus sucessos e derrotas, podemos melhorar nossa própria abordagem de investimento e buscar resultados semelhantes. Não desperdice a oportunidade de aprender com os melhores e colher os benefícios no seu próprio caminho rumo ao sucesso financeiro.