Em um cenário econômico global repleto de incertezas e volatilidade, a proteção do patrimônio com ativos resilientes e historicamente validados – como o ouro, por exemplo – se destaca. Mas afinal, como investir em ouro?

Com certa frequência, esse tipo de investimento fica em evidência na mídia – principalmente em momentos conturbados –, e nos últimos anos tornou-se mais acessível, oferecendo novas opções de diversificação e proteção de carteiras. Para saber mais sobre como investir em ouro, continue lendo este post.

Por que o ouro é considerado uma reserva de valor?

O ouro tem sido uma das formas mais confiáveis de proteção patrimonial por séculos, já que é usado como moeda de troca internacional desde 1500 a.C, e a principal razão para isso é sua escassez e por ser um ativo físico que mantém valor independentemente de crises econômicas ou variações cambiais.

Diferente de moedas fiduciárias, como o real, dólar ou euro, o ouro não pode ser simplesmente “criado”, o que ajuda a controlar a inflação. Além disso, sua durabilidade e ampla aceitação global como meio de troca contribuem para sua estabilidade ao longo do tempo.

Em períodos de incerteza, investidores tendem a direcionar seus investimentos para o ouro, pois ele oferece uma proteção contra a volatilidade de outros ativos – isso reforça sua imagem de “porto seguro” e torna sua demanda maior em momentos críticos, elevando ainda mais seu valor.

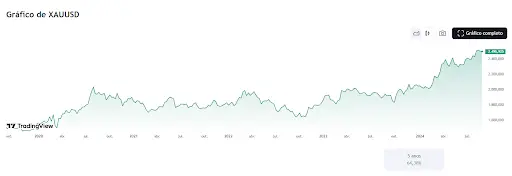

No gráfico abaixo, podemos observar a variação da cotação do ouro em dólar nos últimos cinco anos. Nesse período, a commodity valorizou mais de 60%.

Para outros detalhes desse tipo de investimento, fale com o time da Renova.

Por que vale investir em ouro?

Como investir em ouro pode ser vantajoso para investidores? Basicamente, por dois motivos: diversificação e proteção contra riscos sistêmicos. Veja mais detalhes agora:

- Inflação: o ouro tende a preservar seu valor mesmo em cenários de desvalorização da moeda, funcionando como um escudo contra a inflação.

- Valorização: entre 2000 e 2020, o metal valorizou mais de 500%, comprovando sua capacidade de resistir a crises econômicas e políticas.

- Diversificação: com baixa correlação com ativos como ações e títulos, ele ajuda a reduzir a volatilidade e aumentar a segurança da carteira.

- Liquidez: é um ativo com liquidez global, sendo facilmente negociado em mercados ao redor do mundo.

Portanto, ao contrário de ações e outros títulos que dependem do desempenho econômico de uma empresa ou de um setor específico, o ouro não está diretamente atrelado ao crescimento de um mercado em particular.

Ou seja, quando outros ativos caem, o ouro pode manter ou até aumentar seu valor.

Como investir em ouro?

Investir em ouro é uma prática comum tanto no Brasil quanto nos EUA, com diferenças nas opções disponíveis e no acesso ao mercado. Nos EUA, é amplamente difundido por meio de ETFs – como o IAU, destacado a seguir –, contratos futuros e também na forma física.

Já no Brasil, o mercado também oferece alternativas para negociar ouro direto na B3 – principalmente através de BDRs e ETFs –, permitindo que investidores comprem o metal de forma segura e regulada. Explore mais detalhes de como investir em ouro logo abaixo.

1. Ouro físico

Esse é o método mais direto, envolvendo a compra de barras, lingotes e moedas de ouro. Embora tenha a vantagem de ser um ativo tangível, o investidor deve considerar custos com armazenamento e seguro contra roubo.

2. ETFs

Uma das maneiras mais acessíveis e práticas de investir em ouro no Brasil é por meio de fundos de índice negociados em bolsa (ETFs).

Esses fundos replicam o preço do ouro no mercado e permitem que o investidor compre e venda cotas com facilidade, sem precisar lidar com o ativo físico.

Na B3, está disponível o ETF GOLD11, que tem como objetivo replicar as variações de preço do ouro ao investir no ETF IAU – exemplificado no gráfico anterior –, cotado no mercado americano.

O IAU acompanha diretamente as cotações da commodity, proporcionando aos investidores brasileiros acesso ao desempenho do ouro internacional.

3. Ações de mineradoras

Outra forma indireta de exposição ao ouro é investir em empresas que o extraem – as mineradoras. Aqui, o valor das ações está vinculado tanto ao preço do ouro quanto à performance da empresa, o que pode causar um pouco mais volatilidade.

4. Contratos futuros

Os investidores mais experientes podem optar por contratos futuros de ouro, que envolvem a negociação de um preço acordado para compra ou venda em uma data futura. Esse método exige conhecimento avançado de mercados e estratégias de alavancagem, sendo mais arriscado.

5. Fundos de investimentos em ouro

Uma alternativa para investidores que preferem delegar a gestão de seus ativos a profissionais é investir por meio de fundos de investimento, que oferecem uma gestão ativa e especializada.

No caso de exposição ao ouro, os fundos multimercados são uma opção interessante. Eles adotam estratégias que acompanham sua cotação, permitindo que o investidor se beneficie da valorização do metal, conforme definido na política e no regulamento do fundo.

É importante que o investidor avalie a estratégia do fundo e o nível de exposição, bem como as taxas de administração e performance, para garantir que esteja alinhado aos seus objetivos.

Veja o exemplo de dois fundos de ouro que o BTG Pactual disponibiliza, comparados com os principais indicadores do mercado nos últimos cinco anos.

Ouro ou dólar: qual é melhor para investir?

Quando há sinais de instabilidade no mercado, investidores geralmente vendem ativos de maior risco, como ações, especialmente de mercados emergentes, e buscam segurança em ativos mais estáveis.

Esse movimento provoca uma escassez de dólares nos mercados internacionais, o que acaba valorizando a moeda americana em relação a outras.

No Brasil, onde crises internacionais muitas vezes se somam a problemas políticos e fiscais, o dólar é frequentemente visto como uma das melhores opções para quem deseja proteger seu patrimônio.

No entanto, em momentos de pânico generalizado, a desvalorização pode afetar até mesmo ativos seguros, como o ouro. Apesar disso, o mesmo tende a apresentar um desempenho superior à média, mantendo seu valor melhor do que outros ativos.

Ao avaliar como investir em ouro, é importante considerar seu histórico de resiliência em tempos de crise, o que faz com que ele seja uma alternativa atrativa ao dólar como forma de proteção.

Assim, a escolha depende do contexto. Em crises globais, o dólar pode se valorizar rapidamente, e o ouro se mantém firme como uma reserva de valor em períodos prolongados de incerteza econômica e inflação.

Quais são as taxas e tributações dos investimentos em ouro?

Investir nessa commodity traz alguns custos que podem impactar a rentabilidade, dependendo da forma como se escolhe investir.

No Brasil, por exemplo, há a incidência de imposto de renda sobre os ganhos de capital em investimentos em ouro. A alíquota é de 15% sobre o lucro obtido – em um total de vendas no mês inferior a R$ 20 mil, há isenção.

Há taxas operacionais, como a taxa de corretagem (para compra e venda de ETFs ou contratos futuros) e, para o ouro físico, podem existir custos.

Quer analisar como encaixar o ouro em seu portfólio? Conte com a ajuda da nossa equipe.