Em cenários econômicos mais incertos e voláteis, é normal que investidores busquem opções seguras e rentáveis para proteger e aumentar seu capital de forma mais conservadora – através da renda fixa, por exemplo. Duas opções que têm se destacado são os investimentos atrelados ao IPCA+6% e ao Dólar+6%.

Em períodos de alta inflação, os títulos atrelados ao IPCA são extremamente valiosos para a manutenção do poder de compra do investidor.

Por outro lado, em momentos conturbados da economia mundial, que possam desvalorizar a moeda nacional, investimentos em dólar podem proteger o patrimônio.

Por isso, muitos investidores se perguntam: o que é melhor, contar com a proteção do Dólar ou de ativos atrelados à inflação?

Spoiler: por que escolher apenas um? As duas estratégias podem oferecer um papel importante na estruturação de um portfólio, protegendo sua carteira contra riscos diversos. Vamos explicar mais sobre cada um deles a seguir.

O que é e como funciona o IPCA+6%?

O título IPCA+6% é frequentemente associado a períodos de crise, surgindo em momentos de instabilidade econômica.

Considerado uma oportunidade de investimento valiosa, oferece um retorno elevado para um ativo de baixo risco.

Como parâmetro, veja o gráfico abaixo, que compara a rentabilidade do Dólar, Ibovespa em dólar, Ibovespa e do CDI com o IPCA+6% ao longo de quase 20 anos.

Veja como o IPCA+6%, representado pela linha vermelha no gráfico, superou as principais classes de ativos ao longo do tempo. Superou, inclusive, o CDI, referência para renda fixa e representado pela linha azul escura no gráfico.

Devido a essas características, essa taxa tem se estabelecido como um padrão de alta rentabilidade a ser perseguido por muitos investidores.

Quando conseguir IPCA+6%?

A taxa de 6% não é fixa para todos os preços de compra, todos os dias.

Nos títulos de renda fixa IPCA+, o componente “+6%” representa o prêmio de juros real acima da inflação que o investidor irá receber.

Esse prêmio é definido no momento da compra do título e permanece fixo até o vencimento em relação ao montante investido – a não ser que você decida vender antes do vencimento. Nesse caso, os preços podem oscilar para cima ou para baixo. Para saber mais sobre essa estratégia, leia sobre marcação a mercado.

Isso porque a taxa de venda ou de mercado desses títulos pode variar todos os dias devido a fatores como mudanças nas expectativas de inflação, condições de mercado, políticas econômicas e outros eventos macroeconômicos.

Ou seja, o preço de compra desses ativos e o rendimento efetivo podem mudar diariamente, influenciando a atratividade do investimento para novos compradores.

Historicamente, os títulos Tesouro IPCA+, por exemplo, costumam render abaixo de 6%. Por isso, quando pagam acima desse nível, costumam chamar bastante atenção dos investidores e da imprensa especializada.

Conheça mais sobre o investimento em Dólar +6%

Nos Estados Unidos, os rendimentos dos títulos públicos estão mais altos do que os padrões históricos, assim como no Brasil.

Desde 2022, os EUA têm implementado uma política de aperto monetário para combater a inflação mais alta das últimas décadas.

O rendimento dos títulos de 10 anos dos EUA, conhecidos como Treasuries, ultrapassou a marca de 4,5% em 2024 e chegou a encostar em 5% em 2023. Esses são vistos como os ativos mais seguros do mundo.

Já os Bonds corporativos – ou seja, dívidas emitidas por empresas – costumam oferecer rendimentos ainda mais altos, por se tratar de riscos maiores do que o do governo americano. Embora menos comum, também é possível encontrar oportunidades com retorno de 6% em Dólar.

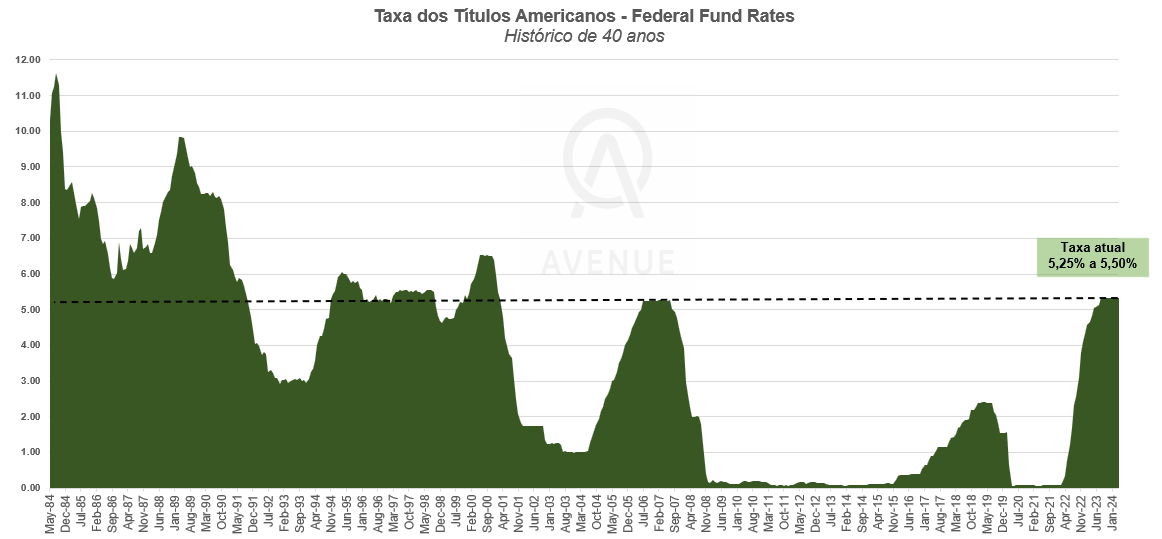

O nível atual de rendimento da taxa básica de juros nos EUA, no intervalo de 5,25% a 5,50% ao ano, só foi observado em 1,5% do tempo ao longo dos últimos 15 anos, destacando a raridade da situação atual em termos de retorno para esses títulos – como mostra o gráfico abaixo.

Assim, enquanto no Brasil temos uma taxa de remuneração de títulos de renda fixa atraente para muitos investidores, nos EUA surge um cenário raro no mercado, especialmente quando analisamos o histórico de taxas.

IPCA+6% e suas vantagens

O IPCA+6% costuma oferecer vantagens consideráveis, sendo as principais delas:

- Proteção contra inflação

- Alta rentabilidade

- Planejamento de longo prazo

- Raridade

Proteção contra inflação

Eles não apenas protegem o poder de compra, mas também oferecem um rendimento real positivo, fundamental para continuar evoluindo seu patrimônio mesmo em períodos inflacionários.

Alta rentabilidade

Este nível de rentabilidade vai muito além da proteção. Como você pode ver no gráfico deste post, o IPCA+6% historicamente superou outras classes de investimentos no médio ao longo prazo. Isso inclui o CDI, referência para a renda fixa, e até mesmo índices de renda variável.

Planejamento de longo prazo

Por sua característica de superar constantemente a inflação medida pelo IPCA, esse tipo de retorno oferece uma previsibilidade de retornos que costuma ser ideal para o planejamento financeiro de longo prazo.

Raridade

Historicamente, na maior parte do tempo os investimentos de renda fixa atrelados ao IPCA costumam pagar menos de 6%. Por isso, quando voltamos a observar taxas como essa, o fato tende a ser percebido como uma oportunidade.

Mas vale lembrar: mesmo sendo uma opção segura, é recomendado sempre combinar um investimento IPCA+6% com outros tipos de ativos para balancear o portfólio – ações, fundos imobiliários, títulos de crédito privado, fundos em geral, criptomoedas, entre outros.

E mais um lembrete: antes de montar sua carteira, é recomendável consultar um assessor de investimentos. Ele poderá analisar sua situação, seus objetivos e identificar a melhor composição para você. Para conversar com um, agende a sua reunião.

Investir em Dólar+6% vale a pena?

Já sobre o contexto do investimento em Dólar+6%, esse ativo reduz a exposição aos riscos associados à economia local e, em paralelo, oferece uma proteção cambial – ele serve como hedge contra a desvalorização da moeda local.

E justamente por essa característica de hedge cambial e pela moeda brasileira ser mais volátil, você pode visualizar oscilações maiores nos investimentos em dólar.

Lembre-se: historicamente, a trajetória do dólar tem sido de valorização sobre o real.

Ainda assim, é importante fazer um monitoramento mais próximo sobre as condições econômicas globais e nacionais – esse hábito pode ajudar a ajustar a estratégia de investimento conforme necessário.

Alta do dólar: como se proteger?

Quando a moeda americana se valoriza em relação ao Real, o retorno em moeda brasileira desses investimentos aumenta.

Isso significa que, além do rendimento previsto de 6%, os investidores também ganham com a valorização do Dólar, ampliando os ganhos totais quando convertidos para o Real. O inverso acontece quando a moeda americana desvaloriza, embora essa não seja a tendência histórica.

Ainda que a alta do câmbio assuste por seus impactos na inflação ou até mesmo em planos de viagens internacionais, ela também não altera a importância da diversificação internacional.

A estratégia mais recomendada no mercado é fazer investimentos em Dólar de maneira bem planejada e regular. Se você está na dúvida se essa estratégia é para você, fale com um assessor de investimentos da Renova Invest.

Como investir em Dólar+6%?

Para o brasileiro, há três formas principais de acessar a renda fixa americana.

- Compra direta de Treasuries

- Exchange Traded Funds (ETFs)

- Fundos de renda fixa global

Todas essas opções podem ser acessadas diretamente por corretoras internacionais, com um processo de abertura de conta feito digitalmente e bastante simplificado.

Para investir, basta fazer uma transferência em reais para a corretora e efetuar o câmbio diretamente pela plataforma – sujeito a uma taxa operacional e ao Imposto sobre Operações Financeiras (IOF).

Além disso, há uma alíquota de 15% sobre os ganhos obtidos com renda fixa nos EUA, aplicável a todos os investimentos no exterior – mesma alíquota que incide sobre a maioria dos títulos de renda fixa no Brasil.

Como diversificar seus investimentos com IPCA+6% e Dólar+6%?

A decisão de incluir IPCA+6% e Dólar+6% no portfólio deve ser feita com uma compreensão clara dos benefícios, riscos e alinhamento com as suas metas de investimento.

Por isso é importante contar com o suporte de profissionais especializados no mercado, como o time da Renova Invest.

Para aprender mais sobre esse e outros temas do mercado financeiro, acesse o blog da Renova e também o canal no YouTube, que conta com vídeos didáticos, simples e de fácil compreensão, sobre o universo de finanças e investimentos.