Um dos fundos preferidos dos super-ricos, os chamados fundos exclusivos são produtos “sob medida” e customizados para esses tipos de investidores.

Ideal para públicos com patrimônios elevados, esses fundos oferecem uma gestão diferenciada e vantagens fiscais interessantes. Porém, avaliar as necessidades individuais e os objetivos financeiros é essencial para determinar se esta modalidade de investimento realmente é a mais adequada.

Ao considerar os custos e os potenciais benefícios, os fundos exclusivos podem oferecer uma solução bem alinhada com as metas de longo prazo de uma carteira.

O que são fundos exclusivos?

Já imaginou ter um fundo de investimento feito exclusivamente para você? Esse é o propósito dessa alternativa.

Assim, fundos exclusivos são veículos de investimento criados especificamente para um único investidor ou um grupo restrito de investidores – diferentemente dos fundos tradicionais, que são abertos a diversos investidores.

Nesse modelo, esqueça as opções de prateleira. Eles são personalizados de acordo com as suas necessidades e objetivos financeiros, o que permite muito mais flexibilidade na gestão dos ativos e na aplicação das estratégias de investimento.

Como funciona um fundo exclusivo?

Ele funciona de maneira similar aos fundos de investimento convencionais, mas com algumas particularidades importantes.

O fundo exclusivo possui uma estrutura muito semelhante aos fundos tradicionais, mas a administração dos ativos ocorre conforme as diretrizes estabelecidas pelo investidor.

Essas diretrizes podem incluir preferências de risco, tipos de ativos, prazos de investimento e objetivos financeiros específicos. A estrutura de um fundo exclusivo permite uma maior personalização na escolha dos ativos, podendo incluir ações, títulos públicos e privados, imóveis, derivativos e até investimentos no exterior.

Já nos fundos tradicionais, o investidor não consegue personalizar sua experiência. Quando são disponibilizados ao mercado, eles já possuem regras próprias, que são comuns a todos que decidirem fazer parte dele.

Por isso, a gestão ativa e personalizada nos fundos exclusivos busca otimizar os retornos, alinhando-se perfeitamente com o perfil do investidor.

Vale lembrar: assim como nos fundos convencionais, os fundos exclusivos também devem possuir um gestor profissional, uma instituição para realizar os serviços de administração, um custodiante e um auditor profissional.

Quais os tipos de fundos exclusivos?

Os fundos exclusivos podem ser classificados em dois tipos principais, conforme a sua estrutura de captação e resgate:

- Fundos abertos: permitem a entrada e saída de recursos a qualquer momento. Ou seja, o investidor pode realizar aplicações e resgates conforme sua necessidade de liquidez.Essa flexibilidade é ideal para quem precisa de acesso aos recursos investidos com maior frequência.

- Fundos fechados: não permitem resgates durante o período de duração do fundo, salvo em casos específicos previstos no regulamento. Os investidores devem aguardar o prazo de encerramento do fundo ou um evento de liquidez, como a venda de um ativo do portfólio, para fazer um resgate.Indicamos esse tipo de fundo para investidores com horizonte de investimento de longo prazo e que não necessitam de liquidez imediata.

Quem pode investir em um fundo exclusivo?

Investir em fundos exclusivos não é acessível a todos os perfis de investidores.

Geralmente, eles são destinados aos qualificados ou profissionais, que possuem um patrimônio significativo e buscam uma gestão mais sofisticada de seus ativos.

A instrução CVM 554, em seu artigo 9.º-B, define quem pode ser considerado um investidor qualificado. As especificações incluem:

- Pessoas físicas ou jurídicas que possuem mais de R$ 1 milhão em investimentos financeiros e que confirmem por escrito sua condição de investidor qualificado – já os investidores profissionais possuem mais de R$ 10 milhões em investimentos;

- Profissionais que foram aprovados em exames de qualificação ou que possuem certificações reconhecidas pela CVM, como agente autônomo, administrador de carteira, analista e consultor de valores mobiliários, aplicáveis aos seus próprios recursos;

- Clubes de investimento que tenham pelo menos um cotista qualificado participando da gestão da carteira.

Apesar de investidores qualificados poderem ter um fundo exclusivo, como mostramos acima, é mais comum encontrar essa solução entre investidores profissionais, já que os altos custos podem impor barreiras para sua estruturação. E, por isso, eles também são conhecidos como fundos dos super-ricos.

Quais as vantagens do fundo exclusivo?

Esses tipos de ativos oferecem várias vantagens para investidores qualificados, dentre as quais destacam-se:

- Personalização: a gestão do fundo é totalmente alinhada aos objetivos e perfil de risco do investidor, permitindo uma alocação mais eficiente. Ele pode diversificar entre diferentes modalidades, tanto da renda fixa quanto da renda variável local e internacional.

- Vantagens fiscais: fundos exclusivos costumam proporcionar benefícios fiscais, como o diferimento de impostos sobre ganhos de capital. Isso porque as movimentações internas do fundo não envolvem pagamento de IR.

- Gestão próxima: a interação direta com o gestor permite participar ativamente da estratégia e realizar ajustes rápidos, buscando otimizar o desempenho do fundo ou adequá-lo aos seus objetivos.

- Transparência: investidores têm acesso detalhado e contínuo às informações sobre a gestão e a performance do fundo, com relatórios mais completos do que normalmente se encontra em fundos tradicionais.

Algumas das principais vantagens dos fundos exclusivos, no entanto, são a proteção patrimonial e o planejamento sucessório. Pela importância do tema, trataremos em mais detalhes no bloco a seguir. Acompanhe!

Fundo exclusivo, blindagem patrimonial e planejamento sucessório

Ao centralizar os ativos de um investidor em um fundo personalizado, é possível obter uma gestão mais eficiente e segura do patrimônio.

- Blindagem patrimonial: fundos exclusivos oferecem uma estrutura legal que pode proteger os ativos contra riscos e credores, garantindo maior proteção patrimonial.

Essa proteção pode ser especialmente importante para executivos e sócios de empresas, assim como investidores de alta renda que desejam resguardar seus bens de possíveis ações judiciais e outras ameaças.

- Planejamento sucessório: facilita a transferência de patrimônio para os herdeiros. É possível, por exemplo, realizar doações de cotas do fundo. Assim, sua estrutura permite que você defina regras claras de distribuição de ativos, minimizando disputas, reduzindo os custos e a complexidade do processo de inventário.

Estabeleça estratégias fiscais que otimizem a carga tributária na transferência de bens.

Como se tributa um fundo exclusivo?

Estes fundos estão sujeitos ao Imposto de Renda (IR) sobre rendimentos de capital e à antecipação do IR, conhecida como come-cotas. A seguir, explicaremos como essas tributações funcionam e as alíquotas aplicáveis.

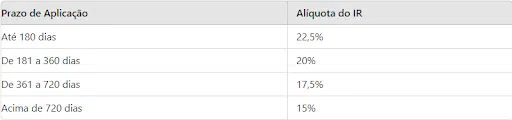

Tributação no Resgate

Os rendimentos dos fundos exclusivos são tributados no momento do resgate. As alíquotas de Imposto de Renda variam conforme o prazo de aplicação, confira:

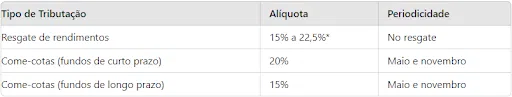

Come-Cotas

Além da tributação no resgate, os fundos exclusivos também estão sujeitos à antecipação do Imposto de Renda duas vezes ao ano, nos meses de maio e novembro.

Esse mecanismo incide sobre os rendimentos acumulados no período. As alíquotas são:

- 20% para fundos de curto prazo

- 15% para fundos de longo prazo

Medida Provisória Nº 1.184

Com a aprovação da Medida Provisória Nº 1.184, a partir de 2024, os fundos exclusivos fechados também passaram a estar sujeitos ao come-cotas.

Antes dessa mudança, os cotistas de fundos exclusivos fechados só pagavam o Imposto de Renda no momento do resgate dos rendimentos, sem a necessidade de antecipação semestral.

Vale a pena ter um fundo exclusivo?

Decidir se um fundo exclusivo vale a pena depende de diversos fatores, incluindo o perfil do investidor, seus objetivos financeiros e sua capacidade de investimento.

Para aqueles que possuem um patrimônio significativo e buscam uma gestão personalizada e eficiente de seus ativos, os fundos exclusivos podem ser uma excelente opção.

Lembrete rápido: existem várias alternativas de planejamento patrimonial que podem ser levadas em consideração na sua análise, como as holdings familiares e os family offices, por exemplo.

Apesar disso, esses fundos são particularmente vantajosos para investidores que desejam um maior controle sobre suas aplicações e que valorizam a proximidade com o gestor do fundo, pois a personalização e a flexibilidade na gestão são pontos fortes que podem levar a um desempenho superior.

No entanto, assim como outras estruturas de planejamento patrimonial, é importante considerar os custos envolvidos na gestão de um fundo exclusivo, que tendem a ser mais elevados devido à personalização e ao serviço diferenciado. Você deve ponderar a análise dos benefícios fiscais e a potencial maior rentabilidade contra esses custos.

Conte com o time da Renova Invest para te dar o suporte ideal em seus investimentos.