Como comprar dólar no cenário atual? A moeda americana ainda é a mais usada no mundo. Seja para investir, para planejar férias memoráveis nos Estados Unidos ou em outros países que aceitam o dólar americano, atualmente existem diversas alternativas para se fazer câmbio.

Então, se você ainda pensa que os únicos caminhos são comprar dinheiro em espécie em uma casa de câmbio ou ter que aguardar dias para fazer uma operação no banco, é hora de se atualizar.

Isso porque fazer um câmbio está cada vez mais simples e rápido – em poucos minutos você já consegue abrir uma conta e começar a aproveitar tudo o que você tem direito.

Acompanhe nosso artigo e saiba tudo sobre como comprar dólar da forma que mais se encaixa para você.

Onde comprar dólar?

Para comprar dólar, você tem diversas opções que variam em termos de conveniência, segurança e custo.

O primeiro passo é decidir o propósito da compra: viagem, investimento ou reserva de valor. A partir daí, é possível escolher entre bancos, casas de câmbio ou fintechs (corretoras e outras plataformas online).

Veja mais detalhes de onde comprar dólar a seguir:

- Bancos: muitos já oferecem serviços de câmbio, possibilitando a compra de dólar diretamente pelo internet banking ou em agências físicas. É uma opção simples e segura, mas as taxas podem ser mais altas.

- Casas de câmbio: essas instituições oferecem uma variedade de moedas estrangeiras. As taxas também variam, e é importante comparar antes de comprar.

- Corretoras: para quem deseja investir ou mesmo viajar, corretoras brasileiras sediadas no exterior – como Avenue e Nomad – oferecem a possibilidade de comprar dólar direto no aplicativo, via PIX e com o saldo sendo creditado até mesmo em alguns segundos.

- Plataformas online: plataformas como as da Remessa Online e Wise permitem comprar dólar e enviar para contas no exterior com taxas competitivas e de forma bem prática.

Exploraremos mais sobre como comprar dólar nessas instituições mais à frente. Mas, se você precisar de alguma ajuda para escolher e entender as diferenças na prática, fale conosco.

Atenção às taxas ao comprar dólar

Toda operação de câmbio possui taxas e custos. Mas, dependendo da modalidade que você escolher, elas podem ser mais baratas ou mais caras. Por isso, pesquisar com atenção pode significar uma grande economia de custos para você.

Veja os gastos mais comuns que você irá encontrar no mercado:

| Custos comuns de uma operação de câmbio | |

| Custo | O que significa |

| Cotação (Comercial vs Turismo) | O dólar comercial historicamente é mais barato que o dólar turismo. Explicaremos o porquê mais à frente neste post. |

| IOF | Imposto cobrado pelo governo brasileiro. Pode variar de 0,38%, 1,1% ou 4,38%, dependendo da modalidade e da finalidade escolhida. |

| Spread | Este é o custo operacional da transação, definida pela instituição que está fazendo o câmbio. Você também pode encontrá-la pelo nome de taxa administrativa. |

| Tarifas e outros custos | Dependendo da modalidade escolhida, podem haver outras tarifas, como na transferência dos recursos, por exemplo. |

Como comprar dólar e economizar nas taxas?

Já existem maneiras bem simples, práticas e baratas de comprar dólar atualmente. Confira todos os detalhes abaixo:

- Conta internacional: corretoras e plataformas digitais como Avenue, Wise e Nomad já oferecem ótimas vantagens para clientes que utilizarem seus cartões em viagens ou investimentos.

Alguns bancos, como o BTG Pactual, também já lançaram suas contas internacionais e podem ser um ótimo caminho para aliar economia com a segurança de uma instituição sólida.

Ao contrário das alternativas convencionais, os spreads e outras tarifas são geralmente mais baixas nessa modalidade, que costuma utilizar a cotação do dólar comercial, mais barata que a de turismo. A taxa de IOF varia de 1,1% (para viagens, transferências e pagamento de contas) a 0,38% (para investimentos).

- Dinheiro em espécie: a compra de dólar em espécie inclui spreads mais altos, que costumam variar de 2,5% a 3%. O IOF é de 1,1%, mas a cotação utilizada é a de turismo, que tende a ser mais alta devido à menor liquidez e aos custos operacionais envolvidos.

- Cartões pré-pagos: também conhecido como “Travel Money”, essa é uma alternativa que vem caindo cada vez mais em desuso. Se antigamente era uma opção atrativa pela simplicidade, hoje em dia as contas internacionais oferecem a mesma praticidade com muito menos custos. Aqui, você paga a cotação do dólar comercial, mas os spreads normalmente são mais elevados e o IOF é de 4,38%.

- Cartão de crédito brasileiro: possuem um IOF de 4,38%, além de possíveis margens de lucro adicionadas pelo banco emissor. A cotação usada é a do dólar comercial, mas pode incluir um spread mais alto, resultando em um custo final elevado.

Diferenças do dólar comercial para o dólar turismo

O dólar comercial é utilizado principalmente em transações entre empresas e instituições financeiras, principalmente nas operações de exportações e importações, o que envolve volumes de negociação muito maiores. Portanto, essa alta liquidez contribui para uma cotação mais competitiva.

Por outro lado, o dólar turismo é voltado para pessoas físicas que estão viajando ao exterior – mas, como falamos acima, você pode ter acesso ao dólar comercial mesmo se for usar sua conta internacional para turismo.

Como o volume negociado é consideravelmente menor, a cotação do dólar turismo é mais elevada.

Vai viajar em breve e quer saber como comprar dólar da forma mais vantajosa? Então lembre-se das dicas acima e de considerar que o dólar turismo pode ter as taxas a seguir nessa operação:

- Margem de lucro aplicada pelo agente de câmbio;

- Imposto sobre Operações Financeiras (IOF);

- Custos logísticos e operacionais associados à transação da moeda.

Você também pode contar com uma assessoria para te orientar sobre os melhores caminhos. Seja para investir no exterior, para ter uma reserva de valor em dólar ou para se planejar financeiramente para uma viagem internacional. Se precisar de ajuda para comprar dólar, fale conosco.

Como comprar dólar para investir?

Especialmente para nós, investidores brasileiros, investir em dólar se tornou bem importante, especialmente diante de cenários de volatilidade econômica e de instabilidade política.

A diversificação em uma moeda forte como o dólar oferece proteção contra a desvalorização do real, inflação e incertezas locais. Além disso, a exposição ao dólar nos permite acessar mercados que abrigam as maiores empresas do mundo.

Nota mental: o dólar é considerado uma moeda de reserva global, o que faz dela uma escolha atraente para quem busca segurança e estabilidade de patrimônio.

Mas e agora, como comprar dólar focando em investimentos no exterior?

- Abra uma conta internacional. Esse é o caminho para dolarizar de verdade seus recursos. Abrir uma conta no exterior hoje em dia é rápido e simples – quase tão fácil quanto abrir uma conta em uma instituição brasileira.Algumas opções que você pode encontrar são a Avenue e a conta internacional do BTG Pactual.Também é possível investir no exterior de modo indireto, por meio de BDRs ou fundos brasileiros que replicam movimentos internacionais – mas, nesse caso, você tem menos opções de produtos e seu dinheiro continua no Brasil. Lembrete: no investimento indireto também há custos de câmbio, embora você não visualize diretamente.

- Envie seus recursos em reais. Nas opções citadas acima, isso pode ser tão simples quanto enviar um Pix e ter os recursos disponíveis em sua conta em poucos segundos.

- Faça o câmbio de real para dólar. Com o saldo em reais, agora basta convertê-lo para dólar. Também podem haver opções para envio imediato ou programar para o dia seguinte, que costuma ter opções mais baratas.

- Escolha seu investimento. Esse processo todo pode ser feito até no mesmo dia. Agora, você já tem seus recursos dolarizados e basta escolher onde investir.

Confira a seguir os principais produtos disponíveis para quem quer investir no exterior e começar a dolarizar seu patrimônio.

- ETFs

- Ações estrangeiras

- Renda Fixa internacional

- Fundos de investimento estrangeiros

- BDRs

ETFs

Os ETFs (do inglês, Exchange Traded Funds), talvez sejam a forma mais prática de investir em dólar. Basicamente, eles replicam o desempenho de um índice ou de uma cesta de ativos, incluindo moedas estrangeiras.

O mercado de ETFs nos Estados Unidos é um dos mais desenvolvidos no mundo. São literalmente milhares de opções para escolher, tornando-se um instrumento popular entre investidores pessoa física. Essa é uma forma bem acessível e barata de começar a se expor ao mercado americano – também disponível em instituições como a Avenue ou BTG Pactual, como já vimos.

Para quem não deseja abrir uma conta internacional, também é possível comprar ETFs no mercado brasileiro que replicam movimentos no mercado internacional, mas fica o alerta: neste caso, há muito menos opções.

Ações estrangeiras

Ao abrir uma conta em uma corretora internacional, como nos Estados Unidos, por exemplo, você ganha acesso a milhares de ativos para escolher nas principais bolsas do mundo.

As ações listadas em bolsas dos EUA, como a NYSE e a NASDAQ, são negociadas em dólar, permitindo que os investidores se beneficiem de seu crescimento, somado ainda à valorização da moeda americana.

Além disso, muitas dessas companhias têm alcance global e podem oferecer melhores perspectivas de crescimento e estabilidade em comparação com as brasileiras.

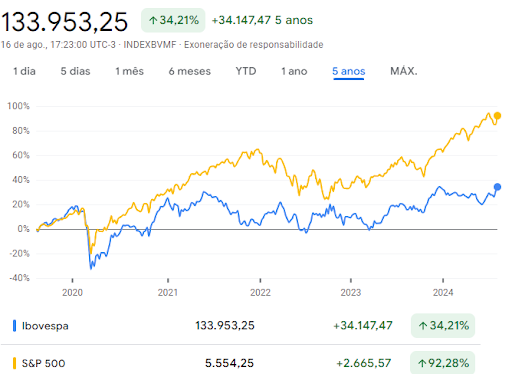

Entenda abaixo como comprar dólar para investir – neste caso, através de ações americanas – pode fazer a diferença nos seus rendimentos. Em um período de cinco anos, os ganhos no mercado americano foram quase três vezes maiores do que no brasileiro.

Se interessou por algum desses investimentos? Converse com nossos especialistas já!

Renda fixa internacional

Investimentos como os Treasury Bonds (títulos do Tesouro americano), Corporate Bonds (títulos corporativos) e Certificates of Deposit (CDs) são os mais procurados por investidores.

Os treasury bonds são emitidos pelo governo americano. Eles são considerados de baixo risco devido ao suporte governamental. Por outro lado, os corporate bonds são emitidos por empresas e oferecem taxas de retorno mais altas, porém com um risco maior comparado aos treasuries.

Já os CDs são semelhantes aos nossos CDBs. Eles são disponibilizados principalmente por bancos e proporcionam rendimentos previsíveis em um período de tempo fixo. Essa é uma escolha que pode ser mais segura para investidores conservadores.

Fundos de investimento estrangeiros

Os fundos internacionais são semelhantes aos outros disponíveis no mercado, como os de ações, renda fixa ou multimercado. Porém, esse tipo foca exclusivamente em alocar seu patrimônio em ativos financeiros no exterior.

Os investidores têm a oportunidade de aplicar em ações, títulos de renda fixa, moedas e uma variedade de ativos globais através desses fundos, acessando economias mais consolidadas, alcançando bons retornos.

Também é possível acessar esse produto via corretoras internacionais ou nas plataformas brasileiras. No entanto, a conta internacional também oferece muito mais opções e com alguns dos nomes mais reconhecidos do mercado global, com acesso a gestores que muitas vezes não estão disponíveis no Brasil.

BDRs

Os BDRs (do inglês, Brazilian Depositary Receipts), são certificados emitidos no Brasil que representam ações de empresas estrangeiras.

Eles permitem que os investidores se beneficiem do desempenho dessas empresas e da valorização do dólar, sem a necessidade de abrir contas no exterior ou se preocupar com a logística de compra de ações estrangeiras diretamente. No entanto, como já abordamos anteriormente, a compra direta no exterior oferece uma série de vantagens.

Entenda o que faz o dólar subir

A variação na cotação do dólar pode ser atribuída a uma série de fatores, tanto econômicos quanto políticos, que influenciam sua percepção como uma boa reserva de valor, especialmente durante períodos de incerteza e volatilidade global.

Além disso, eventos no Brasil, nos Estados Unidos ou em qualquer outro canto do mundo podem influenciar na cotação do dólar que pagamos aqui no Brasil.

Justamente por ser influenciado por inúmeros fatores no Brasil e no exterior, prever para onde o dólar vai se torna uma das tarefas mais difíceis no mercado financeiro.

No entanto, selecionamos abaixo alguns dos fatores que comumente movimentam o dólar em relação ao real.

Política monetária dos EUA

Movimentos na política monetária dos Estados Unidos, como ajustes nas taxas de juros pelo FED, o banco central americano, têm um impacto direto no valor do dólar.

Alterações nas taxas podem ser respostas a indicadores econômicos, como o emprego e a inflação, que sinalizam a saúde da economia. Por isso, as decisões do FED são observadas de perto pelo mercado, pois afetam globalmente o fluxo de capital e as expectativas de investidores.

Instabilidade política e econômica no Brasil

Situações de instabilidade política ou econômica no país também podem afetar a cotação do dólar. Incertezas sobre o futuro tendem a desvalorizar a moeda local, fazendo com que investidores busquem segurança no dólar, o que eleva sua demanda e valor.

Ou seja, isso faz com que investidores estrangeiros, preocupados com o cenário político e econômico brasileiro, retirem seu capital do país – buscando refúgio no dólar – o que intensifica a valorização da moeda americana frente ao real.

Alta do dólar: entenda as desvantagens

A alta do dólar tem várias implicações para a economia, e, consequentemente, para investidores, empresas e consumidores.

Portanto, enquanto a valorização da moeda americana pode oferecer alguns benefícios em investimentos específicos, ela também traz muitas complicações e desafios, como o aumento do custo de vida para a população.

Saiba mais sobre esse cenário a seguir.

-

Aumento do custo de vida

O Brasil depende fortemente de produtos e insumos importados, muitos dos quais são cotados em dólar, como combustíveis, medicamentos, alimentos e eletrônicos.

Com a valorização do dólar, esses itens se tornam mais caros em reais, impactando diretamente o custo de vida da população.

A alta nos preços desses produtos reduz o poder de compra desses consumidores, forçando-os a gastar mais para adquirir os mesmos bens e serviços.

-

Elevação da inflação

Essa alta exerce pressão inflacionária sobre a economia brasileira. Quando o dólar sobe, os preços de produtos importados aumentam, causando uma alta generalizada nos preços de bens e serviços.

Sendo assim, a inflação reduz o valor real dos salários e da renda, corroendo o poder de compra das famílias.

-

Aumento da dívida externa

O Brasil possui uma parte significativa de sua dívida externa cotada em dólares. Com a valorização do dólar, o governo brasileiro precisa de mais reais para honrar seus compromissos financeiros internacionais – o que pode limitar seu crescimento econômico, por exemplo.

Veja abaixo como o dólar vem variando ao longo dos últimos cinco anos.

Assim, podemos concluir que, seja para viagens, investimentos ou reserva de valor, escolher a maneira mais vantajosa de como comprar dólar pode resultar em uma economia significativa para você.

Portanto, explore as várias maneiras de investir na moeda americana e as implicações econômicas de sua valorização, pois te ajudará a diversificar seu portfólio e proteger seu patrimônio.

Lembre-se sempre de consultar o time da Renova Invest para comparar investimentos e buscar as melhores opções para suas necessidades específicas.