Neste artigo, vamos analisar a Carteira Excess do BTG Pactual, que tem como objetivo encontrar as melhores oportunidades de curto prazo, incorporando tanto a análise fundamentalista quanto a análise técnica. A carteira é composta por ativos selecionados mensalmente pelas equipes de equity research do banco, e tem como benchmark o Ibovespa.

ACESSO RÁPIDO:

- Objetivo da carteira

- Composição da Carteira

- Alterações no mês

- Performance da Carteira

- Análise Técnica do Ibovespa

- Análise Técnica de Allos Shoppings

- Análise Técnica de Cury

- Análise Técnica de Equatorial

- Análise Técnica de Inter & Co.

- Análise Técnica de Mercado Livre

- Análise Técnica de PetroRio

- Análise Técnica de Sabesp

- Conclusão

Objetivo da carteira

A Carteira Excess tem como objetivo encontrar as melhores oportunidades de curto prazo, incorporando tanto a análise fundamentalista quanto a análise técnica. A seleção dos ativos é feita mensalmente pelas equipes de equity research do BTG Pactual, levando em consideração catalisadores de curto prazo (do lado da análise fundamentalista) e indicadores de momentum da análise técnica.

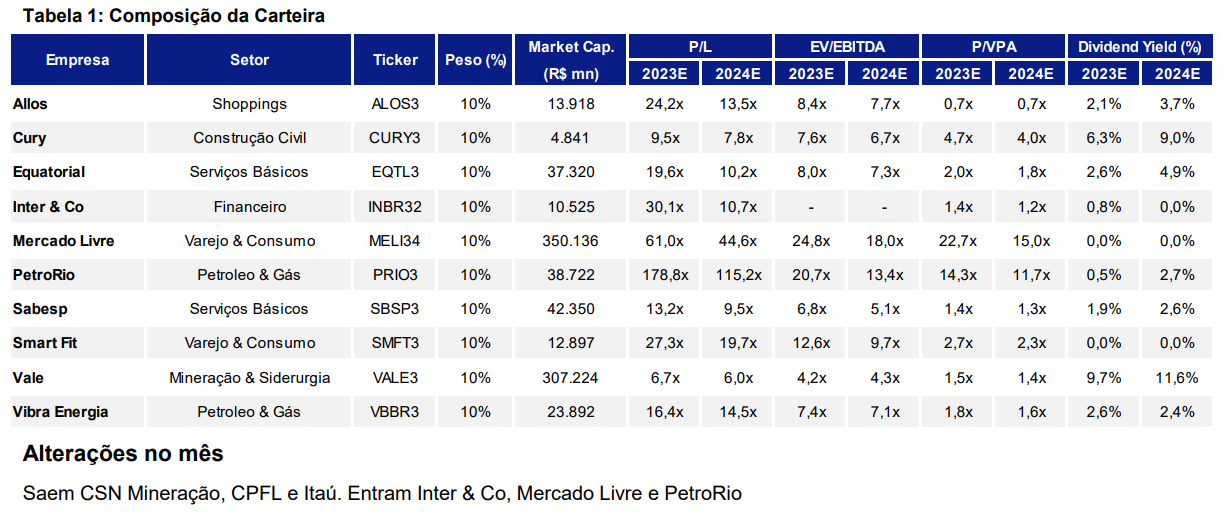

Composição da Carteira

A composição da Carteira Excess é atualizada mensalmente, e a tabela abaixo mostra os ativos que compõem a carteira atualmente:

Alterações no mês

No mês atual, a Carteira Excess passou por algumas alterações. Os ativos CSN Mineração, CPFL e Itaú foram retirados da carteira, e em seu lugar entraram Inter & Co, Mercado Livre e PetroRio.

Performance da Carteira

A Carteira Excess apresentou uma performance de 11,4% desde o início (15/05/22), enquanto o Ibovespa teve um retorno de 15,9%, resultando em um alfa de -4,5%. No período de 13/10/23 até 14/11/23, a carteira teve um retorno de 11,7%, enquanto o Ibovespa teve um retorno de 6,4%, resultando em um alfa de 5,2%.

O ativo com melhor performance na carteira foi a CSN Mineração, com uma variação positiva de 35,6%. Já o pior desempenho foi da Sabesp, com uma variação positiva de apenas 3,4%.

A performance acumulada de 2023 da Carteira Excess apresenta uma variação positiva de 6,1%, contra 12,2% do Ibovespa, resultando em um alfa de -6,1%.

Análise Técnica do Ibovespa

O cenário global tem influenciado o mercado nos últimos meses, com destaque para a abertura relevante da curva de juros nos Estados Unidos. No entanto, alguns dados econômicos americanos começam a mostrar sinais de desaceleração, o que tem levado a perspectivas mais positivas sobre a política monetária do FED e aliviado as pressões sobre o juro longo. As ações locais estão sendo negociadas a um múltiplo P/L projetado de 12 meses de 9,5x, excluindo Petrobras e Vale, o que representa um desvio padrão abaixo da média histórica. Espera-se que os lucros projetados de 12 meses aumentem à medida que as estimativas se concentram em 2024, contribuindo para um valuation ainda mais atrativo para as ações brasileiras.

No gráfico diário do Ibovespa, podemos observar um momento de consolidação. O índice está oscilando entre as médias móveis exponenciais de 112650,54 e 115814,71, indicando uma falta de direção clara no curto prazo. A média móvel simples de 111797,48 atua como um importante suporte de longo prazo, já que o índice se manteve acima dessa linha durante boa parte do período analisado. O RSI, posicionado em 51,71, está em território neutro, reforçando a ideia de consolidação. O ADX, por sua vez, em 17,2656, sugere que a tendência atual não é muito forte. Em resumo, o Ibovespa está em um momento de espera, e os investidores devem observar de perto a superação ou quebra dos níveis das médias móveis exponenciais.

Análise Técnica de Allos Shoppings

Allos Shoppings, agora operando com o nome Allos, apresenta um desempenho excepcionalmente positivo, com uma valorização de 52,94% no ano. O ativo vem mantendo uma trajetória ascendente, como evidenciado pelo ganho de 2,60% no dia e um aumento de 10,44% no último mês. A tendência de alta é reforçada pela posição dos preços acima das médias móveis exponenciais de 21 e 63 dias, e da média simples de 200 dias, indicando uma sólida força compradora. O ADX, no entanto, está em 14,07, o que sugere uma tendência não muito forte. Contudo, o DI+ (29,56) está bem acima do DI- (15,34), apontando para uma pressão vendedora, mas sem força dominante. Em resumo, ALOS3 apresenta uma forte tendência de alta a curto e médio prazo.

Descubra agora a

NOVA RENDA FIXA

que pode turbinar seus ganhos.

Análise Técnica de Cury

Cury também tem apresentado um desempenho bastante interessante, com uma valorização de 40,92% no ano. O ativo vem mantendo uma trajetória ascendente, com um ganho de 1,26% no dia e um aumento de 14,72% no último mês. As médias móveis exponenciais de 21 e 63 dias, e a média simples de 200 dias, todas abaixo do preço atual, reforçam essa tendência de alta. O ADX, situado em 17,20, indica uma tendência não muito forte, mas a relação entre o DI+ (26,52) e o DI- (13,15) sugere que as forças compradoras estão dominando. O IFR em 69,63 está perto da zona de sobrecompra, o que pode indicar uma potencial correção ou pausa no movimento de alta. Em resumo, CURY3 apresenta uma tendência de alta robusta no médio e longo prazo.

Análise Técnica de Equatorial

A EQTL3 tem exibido uma trajetória ascendente interessante, com um crescimento de 27,58% no acumulado do ano. A tendência de alta é confirmada pelos avanços nos últimos 6 e 12 meses. As médias móveis exponenciais de 21 e 63 dias, e a média simples de 200 dias, todas abaixo do preço atual, reforçam essa tendência. O ADX, situado em 19,71, indica uma tendência relativamente forte. O DI+ em 35,48, significativamente superior ao DI- de 14,70, reforça a predominância dos compradores. O IFR em 72,53 está entrando na zona de sobrecompra, o que pode indicar uma potencial correção ou pausa no movimento de alta. Em resumo, EQTL3 apresenta uma tendência de alta consistente.

Leia também:

Análise Técnica de Inter & Co.

Inter & Co tem exibido um desempenho excepcional, com ganhos expressivos em todos os períodos analisados, especialmente nos últimos 6 e 12 meses, onde acumula valorizações de 132,63% e 110,20%, respectivamente. O crescimento anual de 140,63% destaca a força impressionante do ativo. O ADX está em 27,52, indicando uma tendência relativamente forte. O DI+ em 35,48, bastante superior ao DI- de 14,70, evidencia um domínio dos compradores. O IFR, situado em 73,71, está no território de sobrecompra, o que sugere que o ativo pode estar se aproximando de um pico, com potencial para correções a curto prazo. As médias móveis exponenciais de 21 e 63 dias, e a média simples de 200 dias, bem abaixo do preço atual, reafirmam a forte tendência de alta. Assim, INBR32 apresenta um quadro de alta a curto e médio prazo.

Análise Técnica de Mercado Livre

No acumulado do ano, o Mercado Livre teve uma valorização de 49,54%, e nos últimos 12 meses, o aumento foi de 33,04%. A tendência de alta é confirmada pelos avanços nos últimos 6 e 3 meses. As médias móveis exponenciais de 21 e 63 dias, e a média simples de 200 dias, todas abaixo do preço atual, reforçam essa tendência. O ADX, marcando 24,98, indica uma tendência moderada. O DI+ em 32,53, bastante superior ao DI- de 12,69, evidencia um domínio dos compradores. O IFR, em 72,00, se aproxima da zona de sobrecompra, o que pode sinalizar a necessidade de cautela, já que isso pode preceder uma correção ou desaceleração do crescimento.

Análise Técnica de PetroRio

PetroRio tem exibido uma trajetória de alta interessante, com um crescimento de 26,28% no acumulado do ano. As médias móveis de curto prazo estão acima do preço atual, indicando uma pressão de baixa recente, enquanto a média de 200 dias abaixo do preço sugere uma tendência de alta de longo prazo. O ADX modesto em 15,31 e o DI- ligeiramente acima do DI+ reforçam um equilíbrio entre compradores e vendedores. O IFR em zona neutra indica que a ação não está sobrevalorizada nem subvalorizada. Assim, PRIO3 apresenta um quadro de variações no curto prazo dentro de uma tendência de alta mais ampla.

Análise Técnica de Sabesp

Sabesp tem apresentado um crescimento consistente ao longo de diferentes períodos. No acumulado do ano, o ativo teve uma valorização de 8,2%, e nos últimos 12 meses, o aumento foi de 7,9%. As médias móveis exponenciais de 21 e 63 dias, e a média simples de 200 dias, todas abaixo do preço atual, reforçam essa tendência de alta. O ADX, marcando 15,31, indica uma tendência moderada. O DI+ em 26,52, bastante superior ao DI- de 13,15, evidencia um domínio dos compradores. O IFR, em 69,63, se aproxima da zona de sobrecompra, o que pode indicar uma potencial correção ou pausa no movimento de alta. Em resumo, SBSP3 apresenta uma tendência de alta consistente.

Conclusão

Em conclusão, a Carteira Excess do BTG Pactual é composta por ativos selecionados mensalmente pelas equipes de equity research do banco, e tem como objetivo encontrar as melhores oportunidades de curto prazo, incorporando tanto a análise fundamentalista quanto a análise técnica. A carteira tem apresentado desempenhos variados, com alguns ativos apresentando uma forte tendência de alta, enquanto outros apresentam uma tendência mais moderada. É importante acompanhar de perto a performance da carteira e as alterações mensais para tomar decisões informadas de investimento.