No dia 29 de julho, foi apresentado o resultado Ambev (ABEV3) 2T21 e as equipes de Equity Research da Eleven Financial Research e do BTG Pactual já realizaram a análise dos dados divulgados. Confira os pontos principais.

Ambev reporta forte crescimento

De acordo com o relatório do BTG Pactual, o desempenho da Ambev (ABEV3) superou as estimativas da equipe devido a um ganho de volume no trimestre.

Enquanto isso, de acordo com o relatório da Eleven, a companhia apresentou um forte crescimento, impulsionado por mais uma excelente execução comercial e operacional.

Os destaques do período foram a execução comercial e a recuperação de volumes.

No dia em que o relatório foi publicado, as ações ABEV3 estavam sendo negociadas a R$ 17,30. A capitalização de mercado era de R$ 272,72 bilhões. O volume médio dos últimos 12 meses era de R$ 413,63 milhões.

Execução comercial e operacional no Brasil

Conforme informa o relatório do BTG Pactual, a execução comercial da Ambev no Brasil atingiu o ponto ideal.

A recuperação do segmento de não alcoólicos foi um dos destaques do período, segundo a Eleven. Os volumes cresceram +26,1% na comparação de base anual. O crescimento foi suportado tanto por iniciativas comerciais da companhia quanto pela retomada gradual da mobilidade no país.

Enquanto isso, no segmento de cervejas no Brasil, os volumes cresceram +12,7%. O resultado indica que a companhia pode ter superado o desempenho da indústria mais uma vez, em virtude da manutenção dos ganhos recentes da participação de mercado.

O ROL/hl cresceu +11,6% em relação ao 2T20. Esse aumento é reflexo do mix mais premium e outra rodada de redução de descontos comerciais. A sigla ROL/hl indica a receita líquida por hectolitro.

Recuperação de volumes na América Latina

De acordo com o relatório da Eleven, a Ambev apresentou uma recuperação de volumes na América Latina no 2T21.

Na América Central e Caribe, o volume cresceu +62,7% na comparação anual. A recuperação dos volumes reflete a redução gradual das restrições impostas pela pandemia no trimestre. Além disso, o resultado foi impulsionado por estratégias de premiunização e gerenciamento de receita.

Na América do Sul, o crescimento de volume de +26,8% foi impulsionado principalmente pelo desempenho das operações na Argentina, Chile e Paraguai. Enquanto isso, na Bolívia e no Uruguai a recuperação segue em um ritmo mais lento devido às restrições impostas pela pandemia.

Por fim, no Canadá o volume caiu -0,9% na comparação anual. O resultado foi pressionado por causa das restrições. Porém, a queda foi compensada pelo êxito nas estratégias de premiunização do portfólio, com um aumento da ROL/hl de +4,2%.

Margens menores pressionam resultados

Apesar da recuperação de volumes no 2T21, a Ambev apresentou menores margens no período.

A boa performance da Ambev se deve sobretudo ao êxito na execução de sua estratégia comercial. A companhia conta com iniciativas de melhoria do mix tanto em canais digitais quanto em produtos.

Contudo, as margens novamente ficaram abaixo das estimativas. Em relação ao percentual das receitas e em termos unitários caíram -960 bps e -22,7%, respectivamente. Os resultados foram pressionados por um aumento dos gastos no período.

Entre eles, segundo a Eleven, estão a desvalorização cambial, os preços maiores de commodities e o aumento nas despesas gerais e administrativas.

EBITDA cresce no trimestre

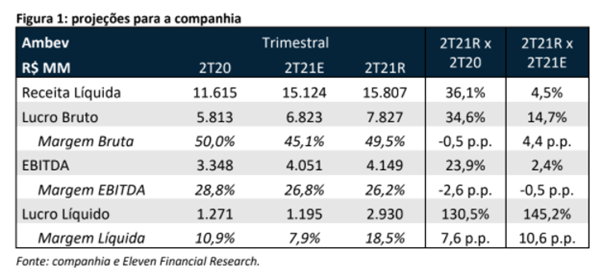

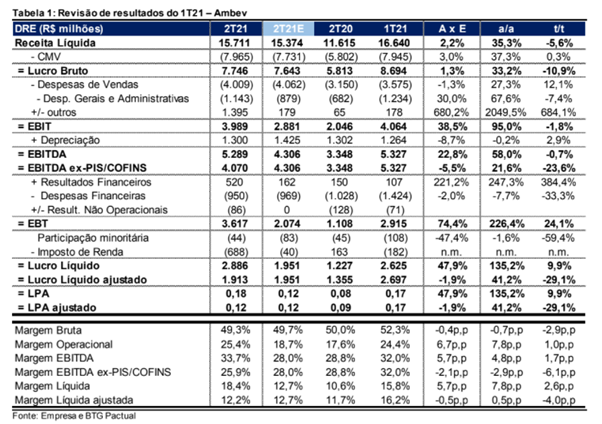

Conforme informa o BTG Pactual, o EBITDA da Ambev ficou em R$ 5,28 bilhões. O número revela alta de +58,0% na comparação de base anual.

Lucro Líquido supera estimativas

Conforme o relatório do BTG Pactual, o lucro líquido da Ambev foi de R$ 2,88 bilhões. Esse número representa alta de +135,2% na comparação de base anual. O resultado superou as estimativas da equipe em +47,9%.

Resultado Ambev (ABEV3) 2T21: Recomendações

Recomendação do BTG Pactual

A equipe de análise do BTG Pactual considera que a Ambev (ABEV3) reportou resultados excelentes até agora, com recuperação de volumes e preços superando as estimativas.

Entretanto, essa recuperação não parece ser totalmente estrutural. Para a equipe, a companhia está sendo negociada acima do histórico e o crescimento terá que se provar sustentável para justificar a adoção de uma postura mais otimista.

Assim, estabelece recomendação neutra, com preço-alvo em R$ 16,00.

Recomendação da Eleven Financial Research

A equipe de análise da Eleven considera que a Ambev (ABEV3) mostrou mais uma vez sua capacidade de se adaptar às novas tendências de consumo e inovações com foco no cliente. Isso tem contribuído para ganhos de market share e crescimento de volume.

Contudo, acredita-se que as margens serão pressionadas com câmbio desvalorizado e preços das commodities em alta. Isso somado aos riscos ligados ao ambiente concorrencial e às incertezas quanto à dinâmica do consumo no pós-pandemia.

Assim, estabelece recomendação neutra, com preço-alvo em R$ 16,00.

Esta foi nossa apresentação da análise das equipes de Equity Research da Eleven Financial Research e do BTG Pactual sobre o resultado Ambev (ABEV3) 2T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.