No dia 29 de outubro, foi apresentado o resultado Vale (VALE3) 3T21 e a equipe de Equity Research do BTG Pactual já realizou a análise dos dados divulgados. Confira os pontos principais.

Vale traz resultado em linha com estimativas

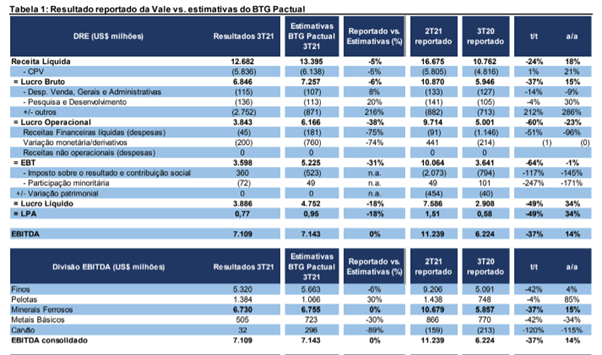

De acordo com o relatório do BTG Pactual, a Vale (VALE3) divulgou um conjunto de resultados mais fraco no trimestre, conforme havia sido antecipado pelo mercado.

O destaque do período foi a forte geração de caixa.

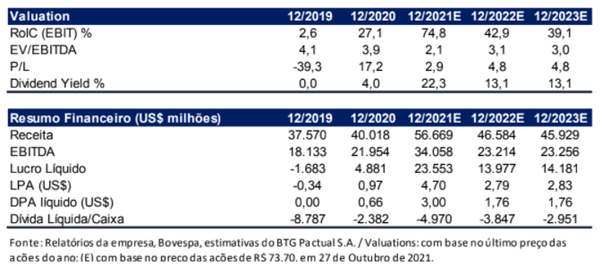

No dia em que o relatório foi publicado, as ações VALE3 estavam sendo negociadas a R$ 73,70. A capitalização de mercado era de R$ 371,27 bilhões. O volume médio dos últimos 12 meses era de R$ 2,67 bilhões.

Divisão de ferrosos pressionada por preços menores

Conforme informa o relatório do BTG Pactual, a divisão de ferrosos da Vale foi pressionada por preços realizados mais fracos no 3T21. Isso já era esperado pela equipe.

A empresa reportou anteriormente que as vendas de finos e pelotas ficaram em torno de 76 Mt. Isso representa alta de +2% na comparação de base trimestral.

Em relação aos preços realizados, ficaram em US$ 126,7 por tonelada. O resultado ficou abaixo das estimativas da equipe em -2%.

Enquanto isso, o custo caixa de C1 ficou em US$ 18,1 contra US$ 17,8 por tonelada no 2T21. A Vale espera que o C1 diminua no próximo trimestre. O termo C1 se refere ao custo de produção dos finos de minério de ferro da mina ao porto.

Por sua vez, o frete marítimo subiu US$ 2,5 no período e atingiu US$ 20,2 por tonelada. Isso é reflexo dos maiores preços à vista e dos custos de bunker – óleo de combustível marítimo.

Metais básicos abaixo do potencial

De acordo com o BTG Pactual, a divisão de metais básicos da Vale apresentou resultados bem abaixo do potencial no trimestre.

Entre os motivos, estão os efeitos negativos das interrupções de trabalho em Sudbury, no Canadá, especialmente na redução dos créditos de subprodutos na divisão de níquel.

Além disso, os preços realizados de níquel e cobre, bem como os preços de referência, também ficaram abaixo das expectativas da equipe.

Como resultado, o EBITDA de metais básicos ficou em US$ 505 milhões. Esse número representa queda de -42% e -34%, respectivamente, nas comparações de base trimestral e anual.

Forte geração de fluxo de caixa

Apesar do ambiente macro conturbado, a geração de fluxo de caixa da Vale foi o grande destaque do trimestre.

O fluxo de caixa de US$ 7,6 bilhões superou a geração de EBITDA devido a uma liberação de capital de giro não recorrente em torno de US$ 3,5 bilhões.

Mesmo ajustado para esse efeito, a Vale ainda estaria gerando rendimento anualizado de fluxo de caixa de cerca de 25%, considerado bastante sólido. Para a equipe do BTG, as métricas de fluxo de caixa seriam ainda as melhores do universo de cobertura.

Por fim, a dívida líquida expandida atingiu US$ 13 bilhões e está próxima da meta de US$ 15 bilhões. Isso pode ser um obstáculo para o pagamento de dividendos mais agressivos no curto prazo.

Novo programa de recompra de ações

Conforme informa a equipe do BTG, a agenda de alocação de capital da Vale continuou pró-acionistas no 3T21 e a empresa anunciou outro programa de recompra de ações.

Após recomprar 270 milhões de ações nos últimos meses, a Vale anunciou outro programa de recompra. O programa deve recomprar 200 milhões de ações, o que equivale a US$ 2,6 bilhões a preços atuais.

Para a equipe, a iniciativa é um sinal de confiança no caminho futuro da empresa e rentável para os acionistas.

EBITDA pressionado

Conforme informa o BTG Pactual, o EBITDA da Vale ficou em R$ 7,1 bilhões. O número revela queda de -37% em relação ao 2T21 e ficou em linha com as estimativas da equipe.

Cabe destacar que essa queda está associada aos preços realizados de minério de ferro mais baixos e ao desempenho abaixo da média de sua divisão de metais básicos.

Lucro Líquido cai quase -50%

Conforme o relatório do BTG Pactual, o lucro líquido da Vale no terceiro trimestre foi de R$ 3,8 bilhões. Esse resultado representa queda de -49% em relação ao 2T21.

Resultado Vale (VALE3) 3T21: Recomendações

Recomendação do BTG Pactual

A equipe de análise do BTG Pactual considera que a Vale (VALE3) continua com um valuation atrativo, mesmo com a correção dos preços do minério de ferro.

Os preços do minério de ferro despencaram -50% das máximas. A equipe admite que não foi capaz de antecipar essa correção tão acentuada.

Apesar disso, a gestão da Vale continua altamente disciplinada na alocação de capital. Isso significa que a maior parte da agenda deve envolver os retornos de caixa dos acionistas. A empresa também deve continuar apresentando um progresso tangível em termos de ESG.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 115,00.

Esta foi nossa apresentação da análise da equipe de Equity Research do BTG Pactual sobre o resultado Vale (VALE3) 3T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.