No dia, foi apresentado o resultado IRB Brasil RE (IRBR3) 3T21 e a equipe de Equity Research do BTG Pactual já realizou a análise dos dados divulgados. Confira os pontos principais.

ACESSO RÁPIDO:

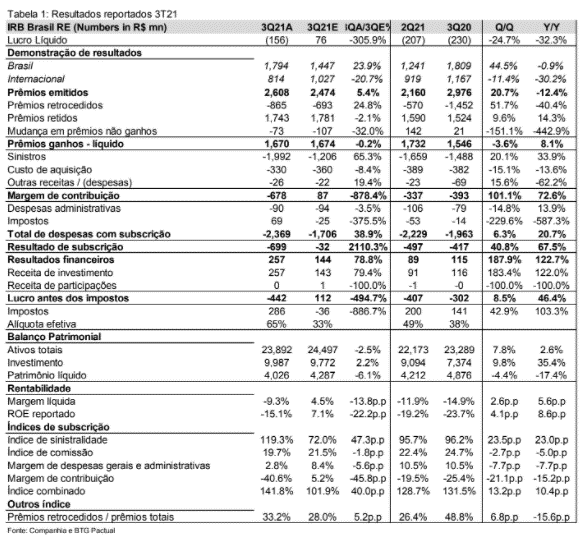

IRBR3 reportou números abaixo das estimativas no 3T21

De acordo com o relatório do BTG Pactual, o desempenho do IRB Brasil RE (IRBR3) foi negativo. Os números vieram abaixo das projeções e os analistas consideram que ainda há muito a ser feito para recuperar a rentabilidade e a credibilidade perante os investidores.

O destaque do período foi a sinistralidade em alta.

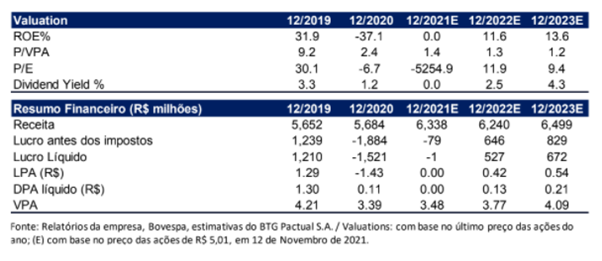

No dia em que o relatório foi publicado, as ações IRBR3 estavam sendo negociadas a R$ 5,00. A capitalização de mercado era de R$ 6,28 bilhões. O volume médio dos últimos 12 meses era de R$ 195,68 milhões.

Novo CEO e CFO tentam reverter “Squadra Effect”

Em fevereiro de 2020, uma das mais tradicionais gestoras de ações no Brasil, apresentou um documento com 184 páginas apontando uma série de inconsistências no balanço da IRB. Até então, a companhia vinha apresentando resultados muito acima do mercado e de seus pares, atraindo investidores.

Com a divulgação da carta da Squadra, o presidente do conselho da IRB, Ivan Monteiro, nome muito respeitado pelo mercado, renunciou ao posto. A companhia alegou problemas de saúde , mas Monteiro foi visto trabalhando para o Nubank logo em seguida.

Conforme informa o relatório do BTG, na busca por reparar seus erros e reconquistar a confiança dos investidores, a companhia elegeu novos CEO e CFO. Rafael Afonso Godinho é o novo CEO e Willy Jordan é o novo CFO.

Os analistas do BTG afirmam esperar conversar com ambos em breve e já visualizam mudanças na gestão. No entanto, ressaltam que apesar de sólida formação, os novos nomes não possuem experiência no setor de resseguros.

Sinistralidade apresenta forte alta

Segundo o relatório do BTG Pactual, a sinistralidade da carteira atingiu 120%, patamar bastante elevado. O patamar representou uma margem de contribuição (receita menos os custos variáveis) negativa de R$ 678 milhões, +73% acima das perdas observadas no 3T20.

Os analistas do BTG ressaltam que a carteira internacional e nacional sofreram com o mesmo índice de sinistralidade. A internacional continua a ser pejudicada pelo segmento Vida Exterior, que apresentou sinistralidade de 321%.

Descubra agora a

NOVA RENDA FIXA

que pode turbinar seus ganhos.

Além disso, conforme informa o relatório do BTG Pactual, a safra de inverno, que já impactou a sinistralidade do terceiro trimestre, vai continuar impactando a carteira nacional no próximo trimestre.

Leia também:

Lucro antes dos Impostos cai ainda mais

Conforme informa o BTG Pactual, o LAIR da IRB Brasil RE ficou negativo em R$ 442 milhões. O número revela queda em relação ao trimestre anterior, quando o LAIR foi negativo em R$ 407 milhões, bem como em relação ao mesmo período de 2020, quando o LAIR foi negativo em R$ 302 milhões.

Prejuízo Líquido em recuperação

Conforme o relatório do BTG Pactual, o prejuízo líquido da IRB Brasil RE no terceiro trimestre foi de R$ 157 milhões. Esse resultado representa alta, isto é, recuperação tanto na comparação de base trimestral quanto na comparação de base anual.

No 2T21 a empresa havia tido prejuízo de R$ 207 milhões e, no 3T20, de R$ 230 milhões.

Segundo os analistas do BTG, o resultado foi impactado principalmente pelo aumento da sinistralidade. Aspectos secundários que também afetaram o desempenho foram run-offs negócios descontinuados no valor de R$ 329 milhões e ganho fiscal de R$ 129 milhões.

A equipe de analistas do BTG destaca que sem esses eventos secundários, a companhia apresentaria um lucro líquido de R$ 45 milhões, mais próximo do lucro esperado de R$ 76 milhões.

Resultado IRB Brasil RE (IRBR3) 3T21: Recomendações

Recomendação do BTG Pactual

A equipe de análise do BTG Pactual considera que a IRB Brasil RE (IRBR3) apresentou perdas líquidas acima das estimativas e que o processo de re-subscrição não é uma linha reta ou rápida. A história do patrimônio líquido da IRB está em reconstrução, mas ainda é momento de espera e análise da situação da empresa.

Assim, estabelece recomendação neutra, com preço-alvo em R$ 5,30.

Esta foi nossa apresentação da análise da equipe de Equity Research do BTG Pactual sobre o resultado IRB Brasil RE (IRBR3) 3T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.