No dia 26 de outubro, foi apresentado o resultado Klabin (KLBN11) 3T21 e a equipe de Equity Research do BTG Pactual já realizou a análise dos dados divulgados. Confira os pontos principais.

Klabin apresenta bom desempenho trimestral

De acordo com o relatório do BTG Pactual, a Klabin (KLBN11) apresentou bons resultados no trimestre e acima das estimativas da equipe.

Os destaques do período foram o impulso dos preços de papel e o Projeto Puma II.

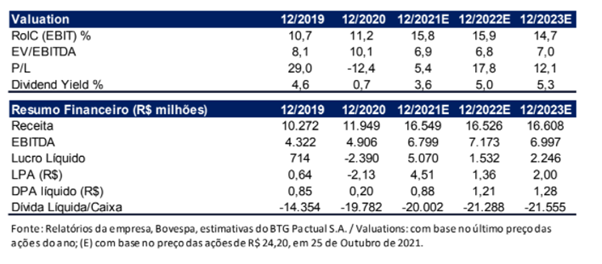

No dia em que o relatório foi publicado, as ações KLBN11 estavam sendo negociadas a R$ 24,20. A capitalização de mercado era de R$ 27,60 bilhões. O volume médio dos últimos 12 meses era de R$ 188,56 milhões.

Papel impulsionado por preços mais altos

Conforme informa o relatório do BTG Pactual, o segmento de papel da Klabin foi o principal destaque do 3T21 em virtude dos preços mais altos de embalagens.

As vendas de papel tiveram queda de -8% na comparação anual, mas cresceram +2% na comparação trimestral. Considera-se as vendas de cartão revestido e kraftliner.

As vendas de kraftliner foram pressionadas devido à maior transferência interna para a unidade de embalagem e parada para manutenção de Otacílio Costa.

Apesar disso, a receita por tonelada líquida da unidade de papel cresceu +21% em relação ao 3T20.

Em relação às embalagens, os volumes cresceram +29% na comparação anual. Como resultado, a receita por tonelada de papel para embalagem cresceu +12% em relação ao 2T21, em virtude do aumento de preços. O resultado superou as estimativas já otimistas da equipe.

Celulose com preços e custos mais altos

Segundo o BTG Pactual, os números operacionais da unidade de celulose da Klabin apresentaram preços e custos realizados mais altos no trimestre.

As vendas de celulose cresceram +1%, enquanto os preços realizados aumentaram +52% na comparação de base anual.

Por sua vez, o custo caixa da celulose teve alta de +24%. O aumento do custo está associado à inflação do custo das commodities. Nota-se que a inflação impactou os custos de combustível e insumos químicos, principalmente ácido sulfúrico.

Puma II inicia suas atividades

De acordo com o BTG Pactual, as atividades do projeto Puma II foram iniciadas no trimestre. Este projeto abrange a construção de duas máquinas de papel, com produção de celulose integrada.

Nota-se que a contribuição do Puma II nos resultados da companhia ainda é muito pequena. O crescimento da produção de Eukaliner deve acelerar nos próximos trimestres e, portanto, contribuir de forma mais significativa nos resultados futuros.

Empresa alterna indicadores financeiros decentes e surpreendentes

Segundo a equipe do BTG, o FCF – fluxo de caixa livre da Klabin no período foi decente, gerando cerca de R$ 700 milhões no período.

Enquanto isso, a dívida líquida segue em declínio. Ela totalizou R$ 19,9 bilhões. Em termos de alavancagem, a relação dívida líquida/EBITDA da companhia ficou em 3,2x.

Por sua vez, o FCFE – fluxo de caixa do acionista, que expressa o valor disponível para os acionistas após pagar despesas, dívidas e custos de reinvestimento, trouxe uma surpresa positiva para a equipe.

O FCFE atingiu R$ 1,5 bilhão. O resultado exclui o capex de crescimento, com 22% de yield anualizado. Para a equipe do BTG, o número é tranquilizador.

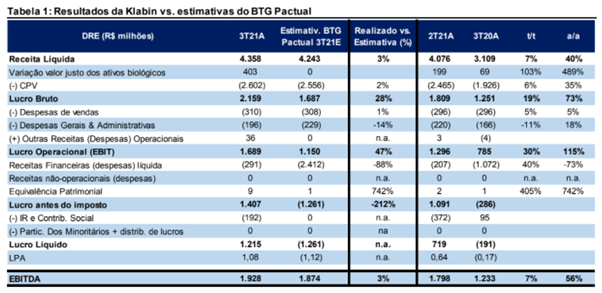

EBITDA supera estimativas

Conforme informa o BTG Pactual, o EBITDA da Klabin ficou em R$ 1,93 bilhão. Esse número revela alta de +7% e +56%, respectivamente, nas comparações de base trimestral e anual. O resultado superou as estimativas da equipe em +3%.

Reversão do prejuízo líquido

Conforme o relatório do BTG Pactual, o lucro líquido da Klabin no terceiro trimestre foi de R$ 1,21 bilhão. Esse resultado representa reversão do prejuízo líquido de R$ 191 milhões no mesmo período do ano passado.

Resultado Klabin (KLBN11) 3T21: Recomendações

Recomendação do BTG Pactual

A equipe de análise do BTG Pactual considera a Klabin (KLBN11) sua preferência no segmento de papel e celulose.

As ações da companhia ainda não refletem as atuais perspectivas de crescimento dos lucros. Nos últimos anos, o valuation da empresa foi prejudicado por seus investimentos no projeto Puma II. Apesar disso, a equipe considera que os projetos Puma estão altamente subvalorizados pelo mercado.

Para a equipe, a companhia deve ser vista como uma soma das partes e com potencial de valorização, baseado no DFC e em múltiplos atraentes.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 39,00.

Esta foi nossa apresentação da análise da equipe de Equity Research do BTG Pactual sobre o resultado Klabin (KLBN11) 3T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.