No dia 27 de julho, foi apresentado o resultado EDP Energias do Brasil (ENBR3) 2T21 e a equipe de Equity Research da Eleven Financial Research já realizou a análise dos dados divulgados. Confira os pontos principais.

EDP tem desempenho abaixo do esperado

De acordo com o relatório da Eleven FInancial Research, o desempenho do EDP Energias do Brasil (ENBR3) o desempenho foi bom, mas não ótimo como é ressaltado. Segundo os analistas, os resultados vieram abaixo do esperado.

O destaque do período foi a distribuição de energia.

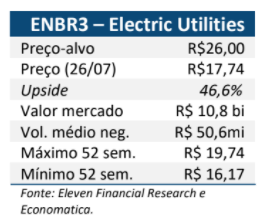

No dia em que o relatório foi publicado, as ações ENBR3 estavam sendo negociadas a R$ 17,74. A capitalização de mercado era de R$ 10,8 bilhões. O volume médio dos últimos 12 meses era de R$ 50,6 milhões.

Aquisições aumentam expectativa para os próximos trimestres

De acordo com o relatório da Eleven Financial Research, os próximos trimestres deverão ser positivamente impactados pelas aquisições da Linhas de Transmissão no Maranhão, no Acre e em Rondônia, assim como com a conclusão do investimento na AES Inova Soluções.

Em maio, a companhia concluiu a aquisição de 100% das quotas da Mata Grande Transmissora de Energia LTDA (“MGTE”), localizada no estado do Maranhão. O lote foi arrematado no leilão de transmissão ocorrido em junho de 2018, e é composto de 113 km de linha e transmissão de 230 kV.

Já em junho, a EDP concluiu a aquisição da AES Inova Soluções de Energia Ltda. A AES Inova é uma plataforma de investimento em geração solar distribuída, detentora de um portfólio de aproximadamente 34 MWp.

Distribuição em expansão

Segundo o relatório da Eleven, o desempenho de distribuição de energia foi positivo. O volume apresentou alta de +16% em relação ao mesmo período de 2020. A receita líquida de distribuição, conforme informa a empresa, totalizou R$ 2,24 bilhões, crescimento de +42,1% em relação ao 2T20.

De acordo com o relatório da Eleven, o resultado foi alavancado pelo desempenho da EDP São Paulo e Espírito Santo, com volumes apresentando alta, respectivamente, de +18% e +13,2% na base de comparação trimestral.

Conforme os analistas da Eleven, o resultado foi possível devido à retomada da atividade econômica, com especial destaque para o setor industrial. Este, apresentou volume com alta de +27,9% em relação ao 2T20.

Comercialização sente a crise hidrológica

No release da empresa, a crise hídrica ganha destaque. A situação é considerada a pior dos últimos 91 anos, evidenciando a necessidade de uma gestão de portfólio a fim de mitigar os impactos desse cenário mais seco.

Assim, de acordo com o relatório da Eleven Financial Research, o setor de comercialização foi marcado por preços mais elevados, resultado da crise, com aumento da volatilidade. Dessa forma, houve uma redução do volume transacionado em -19,7% em relação ao 2T20.

De acordo com os resultados da companhia, a receita também foi impactada. A receita líquida de comercialização totalizou R$ 567,4 milhões, queda de -12,8% na base de comparação anual.

EBITDA abaixo do esperado por analistas

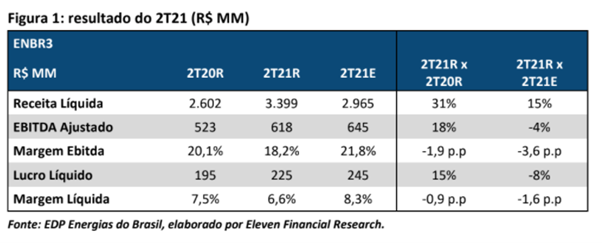

Conforme informa a Eleven Financial Research, o EBITDA da EDP Energias do Brasil ficou em R$ 618 milhões. O número revela alta de +18% em relação ao mesmo período de 2020 e está -4% abaixo das estimativas.

Segundo os analistas da Eleven, o desempenho do EBITDA reflete custos de energia e gastos gerenciáveis mais elevados.

Lucro Líquido reflete alta das despesas financeiras

Conforme o relatório da Eleven Financial Research, o lucro líquido da EDP Energias do Brasil no segundo trimestre foi de R$ 225 milhões. Esse resultado representa alta de +15% na base de comparação anual e está -8% abaixo das estimativas.

Segundo os analistas, o crescimento do lucro líquido abaixo do esperado acontece em razão de uma maior despesa financeira, reflexo do aumento do IPCA e IGP-M.

Resultado EDP Energias do Brasil (ENBR3) 2T21: Recomendações

Recomendação da Eleven Financial Research

A equipe de análise da Eleven considera que a EDP Energias do Brasil (ENBR3) apesar de apresentar resultados abaixo do consenso, seus números deverão ter impacto neutro no mercado. Ademais, as aquisições são vistas com otimismo e com potencial de impactar positivamente os próximos trimestres.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 26,00.

Esta foi nossa apresentação da análise da equipe de Equity Research da Eleven Financial Research sobre o resultado EDP Energias do Brasil (ENBR3) 2T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.