No dia 26 de fevereiro, foi apresentado o resultado Vale (VALE3) para o 4T20 e as equipes de Equity Research da Eleven Financial Research e do BTG Pactual já realizaram a análise dos dados divulgados. Confira os pontos principais.

Vale surpreende no 4T20

De acordo com o relatório do BTG Pactual, o desempenho do Vale (VALE3) foi acima das projeções dos analistas. A empresa apresentou um sólido conjunto de resultados, superando as expectativas.

Enquanto isso, de acordo com o relatório da Eleven, o desempenho também superou suas estimativas. Os analistas ressaltam que o setor vive um momento especial com alta da demanda e dos preços, e a Vale está bem posicionada para aproveitar o momento.

Os destaques do período foram o bom desempenho das divisões de ferrosos e metais básicos.

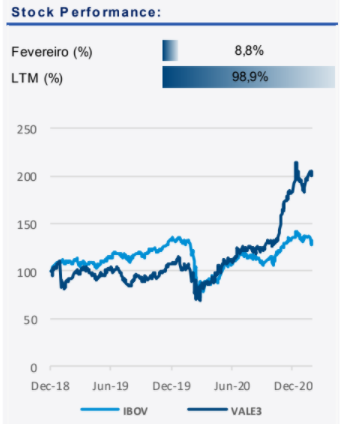

No dia em que o relatório foi publicado, as ações VALE3 estavam sendo negociadas a R$ 95,70. A capitalização de mercado era de R$ 490,98 bilhões. O volume médio dos últimos 12 meses era de R$ 1,97 bilhão.

Vale anuncia dividendos sólidos

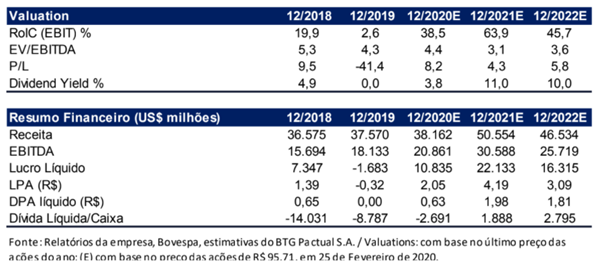

De acordo com o relatório do BTG Pactual, a empresa anunciou um sólido dividendo de aproximadamente R$ 4 bilhões. A quantia representa dividend yield de 4,4%, com base nos resultados do 2S20.

Os analistas do BTG pontuam que enxergam potencial para dividendos muitos mais fortes no 2S21, dobrando os parâmetros atuais. A projeção para 2021 é a distribuição de dividendos altos, entre 11% e 12%.

Divisão de ferrosos supera projeções

Segundo o relatório do BTG Pactual, a divisão de ferrosos apresentou resultados sólidos e acima das projeções.

O volume de vendas foi o fator que alavancou os resultados da divisão, as vendas foram de 91,3 megaton, número que representa alta de +26% em relação ao mesmo período do ano passado e fica +4% acima das projeções da equipe BTG.

Os analistas do BTG também destacam as altas no preço. O valor chegou a US$ 130 por tonelada, +4% acima do projetado pela equipe BTG.

Os custos também apresentaram alta, o custo caixa ficou em US$ 15,3/t frente aos US$ 14,9/t no 3T20. A alta é justificada pela elevação dos custos com demurrage (sobre-estadia de contêiner ou navio) do trimestre.

Conforme o relatório do BTG Pactual, o EBITDA da divisão foi de R$ 8,8 bilhões, alta de +50% em relação ao trimestre anterior.

Metais básicos, mais uma vez, surpreendem

De acordo com o relatório do BTG Pactual, o desempenho da divisão de metais básicos, mais uma vez, superou as estimativas e apresentou resultados fortes.

Segundo os analistas do BTG Pactual, o grande destaque da divisão foi o níquel. As vendas foram mais fortes do que esperado, apresentando alta de +14% em relação ao trimestre passado.

Os preços também apresentaram alta, sendo negociados +11% acima do valores do 3T20.

Os analistas também ressaltam o cobre. Este apresentou alta de +15% no volume de vendas e alta de +11% nos preços, na base de comparação trimestral.

Conforme o relatório do BTG Pactual, o EBITDA da divisão foi de R$ 1,14 bilhão. O número revela alta de +48% em relação ao 3T20.

Nova página para a unidade de carvão

Segundo o relatório do BTG Pactual, a unidade de carvão continua a operar com EBITDA negativo de -US$ 291 milhões. O resultado negativo é reflexo da baixa produção e preços para carvão metalúrgico e térmico, além dos elevados custos.

De acordo com os analistas do BTG, a boa notícia é de que a Vale retomou a unidade em novembro de 2020. Agora, a empresa assume totalmente a unidade de carvão, após o desinvestimento da Mitsui, e tem como meta atingir a taxa de execução de 15 megaton por ano até o 2S21.

EBITDA quase dobra no 4T20

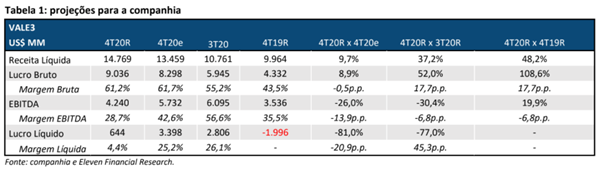

Conforme informa o BTG Pactual, o EBITDA da Vale ficou em R$ 9,10 bilhões. O número revela alta de 95% em relação ao mesmo período de 2019 e alta de +46% em relação ao trimestre passado.

Segundo a análise da equipe BTG, essa alta é reflexo do aumento no volume de vendas de minérios de ferro e metais básicos a preços ligeiramente mais altos.

O relatório da Eleven traz o cálculo dos efeitos do acordo judicial referente ao desastre ambiental de Brumadinho, no valor de R$ 4,9 bilhões. Segundo os analistas, o EBITDA, levando em consideração o ocorrido em 2019, seria de R$ 4,2 bilhões. O número revela queda de -30% em relação ao 3T20.

Lucro Líquido

Conforme o relatório do BTG Pactual, o lucro líquido da Vale no quarto trimestre foi de R$ 739 milhões. Esse resultado representa queda de -147% em relação ao ao 4T19 e queda de -75% em relação ao 3T20.

Resultado Vale (VALE3) para o 4T20: Recomendações

Recomendação do BTG Pactual

A equipe de análise do BTG Pactual considera que a Vale (VALE3) apresentou bons resultados no 4T20 e possui perspectivas positivas de aumento no volume de vendas e lucratividade.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 103,00.

Recomendação da Eleven Financial Research

A equipe de análise da Eleven considera que a Vale (VALE3) apresentou resultados surpreendentes, mesmo sendo fortemente afetada pelas despesas referentes a Brumadinho. Os analistas acreditam que a companhia está muito bem posicionada para aproveitar o bom momento que vive o setor.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 127,00.

Esta foi nossa apresentação da análise das equipes de Equity Research da Eleven Financial Research e do BTG Pactual sobre o resultado Vale (VALE3) para o 4T20. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.