No dia 11 de maio de 2021, foi apresentado o resultado Klabin (KLBN11) 1T21 e as equipes de Equity Research da Eleven Financial Research e do BTG Pactual já realizaram a análise dos dados divulgados. Confira os pontos principais.

Klabin traz resultado em linha com estimativas no trimestre

De acordo com o relatório do BTG Pactual, a Klabin (KLBN11) apresentou um conjunto decente de resultados no trimestre, mas ainda abaixo do potencial para o ano.

Enquanto isso, de acordo com o relatório da Eleven, a companhia apresentou resultados em linha com suas estimativas, em virtude de preços mais elevados dos produtos.

Os destaques do período foram a inatividade e os maiores preços dos produtos.

No dia em que o relatório foi publicado, as ações KLBN11 estavam sendo negociadas a R$ 28,00. A capitalização de mercado era de R$ 30,93 bilhões. O volume médio dos últimos 12 meses era de R$ 172,60 milhões.

Impacto da inatividade em Monte Alegre

Conforme informa o BTG Pactual, a Klabin apresentou números operacionais pressionados pelo tempo de inatividade em uma de suas unidades no 1T21.

As vendas de Papel (Cartão Revestido + Kraftliner) tiveram queda de -7% na comparação de base anual. Essa queda reflete a parada para manutenção da unidade de Monte Alegre, no estado do Paraná.

Enquanto as vendas de Kraftliner ficaram estáveis no período, os cartões revestidos tiveram queda de -10%. Por outro lado, a receita líquida de papel por tonelada cresceu +13% na comparação anual, em virtude dos preços de commodities mais altos e Real desvalorizado.

Na unidade de Embalagens, os volumes aumentaram +12% excluindo as vendas da recém-adquirida International Paper (IP). A receita líquida por tonelada surpreendeu positivamente, com alta de +11%. Nota-se que esse resultado inclui o efeito de mix inferior da aquisição da IP.

Por fim, as vendas de Celulose caíram -3% no período. Os preços realizados subiram em torno de +20% na comparação trimestral, mas abaixo do esperado. Por outro lado, o custo caixa ficou +12% maior na comparação anual, devido aos maiores custos de produtos químicos e combustíveis, juntamente com a depreciação do Real.

FCF pressionado por saída de capital de giro

De acordo com o BTG Pactual, o FCF da Klabin foi afetado por uma saída de capital de giro considerável no 1T21.

A companhia reportou geração negativa de FCF no período, na ordem de R$ 280 milhões. Esse resultado está associado aos elevados números de capex e alto consumo de capital de giro.

Excluindo o capex de expansão, a Klabin teria gerado cerca de R$ 300 milhões de FCF no trimestre, com yield em torno de 4% anualizado.

Por essa razão, juntamente com a variação cambial, a dívida líquida da companhia subiu de R$ 19,78 bilhões no 4T20 para R$ 21,7 bilhões no 1T21. Dessa forma, a relação Dívida Líquida/EBITDA ficou em 4,4x.

Apesar dos contínuos investimentos no Puma II, espera-se que seja um último trimestre de crescentes números de alavancagem e que a companhia atinja cerca de 2,5x no final de 2021.

Perspectivas para 2021

Para a equipe da Eleven, o cenário para o setor de papel e celulose permanece positivo para 2021, o que deve favorecer a Klabin nos próximos trimestres.

O preço da celulose no mercado internacional deve permanecer em patamares elevados, sustentado por uma demanda internacional aquecida. Enquanto isso, o mercado interno continua demandante por embalagens com o aumento do comércio online e delivery alimentar.

Entretanto, espera-se um enfraquecimento da demanda doméstica adiante, devido à redução do auxílio emergencial. Além disso, deve ser considerada a entrada de novas capacidades de celulose no mercado a partir de 2022 ou 2023.

Por outro lado, a equipe do BTG Pactual sustenta uma visão mais otimista para a companhia adiante.

Nos últimos anos, a Klabin foi prejudicada por seu investimento no Puma II, com alto capex e investidores atribuindo pouco valor ao projeto. A recente alta das ações começou a precificar um crescimento, mas a equipe ainda vê valor oculto no Puma I e II.

A equipe também destaca que continua positivo em relação ao modelo de negócios da Klabin, em virtude de sua flexibilidade, exposição ao Dólar e defensividade. Dessa forma, vê sinergias relevantes entre as operações, enquanto a companhia continua entregando sua história de crescimento pela frente.

Receita fica acima das estimativas

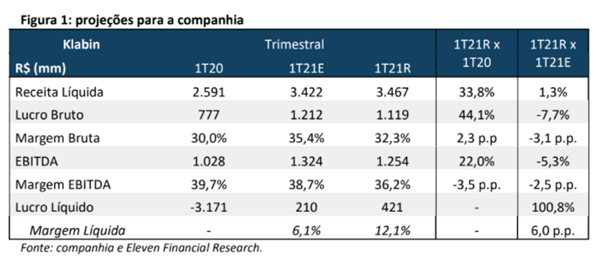

De acordo com a Eleven, a Klabin apresentou receita em linha com suas estimativas no 1T21, refletindo os preços mais elevados dos produtos compensando um volume mais baixo que o esperado.

O resultado ficou ligeiramente acima das estimativas da equipe em +1,3%. Isso é reflexo dos preços da celulose e embalagens, que cresceram +18% na comparação anual. Ademais, foi beneficiada pela desvalorização cambial e consolidação das unidades da International Paper.

Cabe destacar que esses eventos compensaram a queda da produção, devido à parada da unidade de Monte Alegre.

Dessa forma, a receita líquida consolidada da Klabin totalizou R$ 3,42 bilhões. Esse resultado representa alta de +33,8% na comparação de base anual.

EBITDA fica abaixo das estimativas

Conforme informa o BTG Pactual, o EBITDA da Klabin ficou em R$ 1,25 bilhão. O número revela alta de +13% e +22% na comparação de base anual. Dessa forma, ficou abaixo das estimativas da equipe em -4%.

O principal fator para essa variação veio de preços realizados de celulose mais baixos, que deverão melhorar significativamente no futuro. A equipe destaca que o trimestre não reflete todo o potencial operacional da companhia, que deve melhorar em todas as linhas de produtos nos próximos meses.

Enquanto isso, segundo a Eleven, o resultado foi pressionado pela inatividade de Monte Alegre e por maiores despesas operacionais no período.

Reversão do Prejuízo Líquido

Conforme o relatório do BTG Pactual, o lucro líquido da Klabin foi de R$ 421 milhões. Esse resultado representa reversão do prejuízo líquido de R$ 3,14 bilhões reportado no 1T20.

Resultado Klabin (KLBN11) 1T21: Recomendações

Recomendação do BTG Pactual

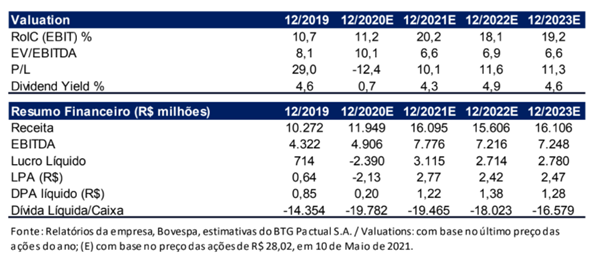

A equipe de análise do BTG Pactual continua vendo a Klabin (KLBN11) como uma soma das partes.

A visão positiva da equipe para a Klabin se baseia principalmente no modelo de negócios da companhia, enquanto vê sinergias relevantes e crescimento pela frente. Enquanto isso, apesar dos múltiplos relativamente justos, a equipe ainda vê potencial de valorização das ações.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 38,00.

Recomendação da Eleven Financial Research

A equipe de análise da Eleven considera que a Klabin (KLBN11) deve ser beneficiada por um cenário positivo para o setor de papel e celulose. Entretanto, a equipe também enxerga um risco de enfraquecimento da demanda doméstica.

Negociada a 8,6x EV/EBITDA, a equipe não enxerga forte potencial de valorização para as ações da companhia.

Assim, estabelece recomendação neutra, com preço-alvo em R$ 32,00.

Esta foi nossa apresentação da análise das equipes de Equity Research da Eleven Financial Research e do BTG Pactual sobre o resultado Klabin (KLBN11) 1T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.