No dia 30 de abril de 2021, foi apresentado o resultado Irani (RANI3) para o 1T21 e a equipe de Equity Research da Eleven Financial Research já realizou a análise dos dados divulgados. Confira os pontos principais.

Irani apresenta bom desempenho no trimestre

De acordo com o relatório da Eleven, o desempenho da Irani (RANI3) no último trimestre superou as estimativas da equipe. Houve forte crescimento do preço médio dos produtos da companhia, impulsionando seus os resultados no período.

O destaque do período foi o crescimento no preço médio dos produtos.

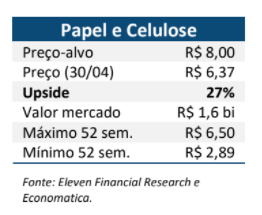

No dia em que o relatório foi publicado, as ações RANI3 estavam sendo negociadas a R$ 6,37. A capitalização de mercado era de R$ 1,6 bilhão.

Preço médio dos produtos crescem

Segundo o relatório da Eleven, a Irani Embalagem e Papel apresentou um desempenho surpreendente no 1T21, impulsionado pelo forte crescimento no preço médio de seus produtos.

Houve um crescimento do preço médio em todos os segmentos da companhia, ficando +25% acima das estimativas da equipe.

O principal destaque foi o aumento de preços de papel ondulado, com alta de +33,5% em relação ao 4T20. No que se refere ao segmento de papel e embalagem, os preços tiveram aumento de +8%, enquanto o segmento florestal e resinas teve aumento de +14% na comparação trimestral.

Esses aumentos de preços e o desempenho operacional com redução de despesas mais do que compensaram a forte elevação de +42% e +150%, respectivamente, no preço das aparas sobre o 4T20 e 1T20.

Como reflexo do ganho de escala, a Irani conseguiu diminuir as despesas gerais, administrativas e com vendas no trimestre, que atingiram 11% da receita líquida frente a 16% no trimestre anterior.

Crescimento dos volumes de vendas

De acordo com a Eleven, a Irani reportou um volume de vendas no trimestre que ficou em linha com as projeções da equipe.

No geral, os volumes de vendas cresceram +2% na comparação de base anual, em virtude da demanda aquecida no mercado doméstico.

O volume de vendas de papel ondulado cresceu +10% na comparação anual, enquanto o segmento florestal e resinas teve crescimento de +12%. Esse aumento nos volumes também reflete o ligeiro ganho de market share em papelão ondulado, que ficou +0,7 p.p. acima do mercado.

Por outro lado, os volumes do segmento de papel e embalagem tiveram queda de -7% no período.

Redução da alavancagem no trimestre

Conforme informa a Eleven, a Irani teve uma redução da alavancagem no último trimestre.

No que se refere à estrutura de capital da companhia, a alavancagem medida pela relação Dívida Líquida/EBITDA ajustado ficou 0,79x no 1T21 contra 1,04x no 4T20. Essa queda está associada à maior geração de caixa pela companhia.

O Projeto Gaia, no qual a Irani pretende investir R$ 743 milhões nos próximos três anos, também segue em linha com o cronograma.

Perspectivas para os próximos anos

A equipe da Eleven pontua que a Irani conta com dois fatores positivos para se destacar nos próximos trimestres.

O primeiro é a resiliência do setor para o qual seus produtos são destinados. Nota-se que os produtos da companhia são destinados majoritariamente para o setor de alimentos, o que traz maior resiliência da receita da Irani.

Além disso, a companhia conta com projetos importantes de crescimento de capacidade e redução de custos operacionais, que devem ser entregues no segundo semestre de 2022.

EBITDA cresce no trimestre

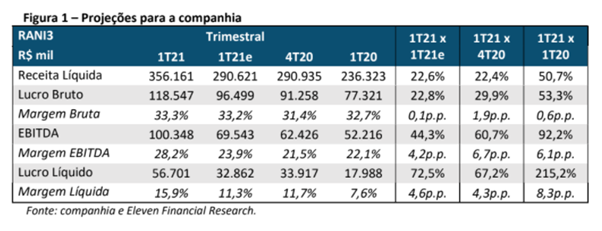

Conforme informa a Eleven, o EBITDA da Irani no 1T21 ficou em R$ 100,34 milhões. O número revela alta de +60,7% e +92,2%, respectivamente, nas comparações de base trimestral e anual.

Enquanto isso, a margem EBITDA ficou em 28,2%, o que representa alta de + 6,7 p.p. e +6,1 p.p., respectivamente, nas comparações de base trimestral e anual.

Lucro Líquido cresce mais de +215%

Conforme o relatório da Eleven, o lucro líquido da Irani no 1T21 foi de R$ 56,7 milhões. Esse resultado representa alta de +67,2% e +215,2%, respectivamente, nas comparações de base trimestral e anual.

Por sua vez, a margem líquida da companhia ficou em 15,9%. Isso representa alta de +4,3 p.p. e +8,3 p.p., respectivamente, em relação ao 4T20 e 1T20.

Resultado Irani (RANI3) para o 1T21: Recomendações

Recomendação da Eleven Financial Research

A equipe de análise da Eleven considera que a Irani (RANI3) tem potencial de continuar surpreendendo positivamente, em virtude dos projetos de crescimento de capacidade e da redução de custos operacionais.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 8,00.

Esta foi nossa apresentação da análise da equipe de Equity Research da Eleven Financial Research sobre o resultado Irani (RANI3) para o 1T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.