No dia 28 de abril de 2021, foi apresentado o resultado CSN (CSNA3) para o 1T21 e a equipe de Equity Research do BTG Pactual já realizou a análise dos dados divulgados. Confira os pontos principais.

CSN tem trimestre sólido

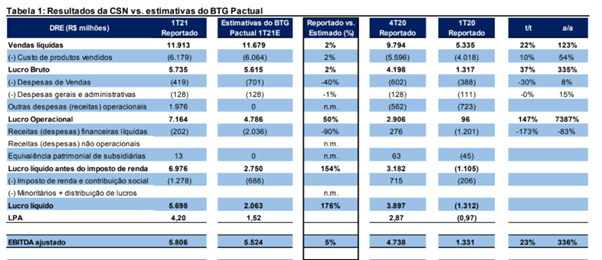

De acordo com o relatório do BTG Pactual, a CSN (CSNA3) reportou um trimestre sólido, ficando ligeiramente acima das expectativas. Os resultados ficaram acima do esperado em virtude dos maiores preços realizados no trimestre.

O destaque do período foi alta dos preços médios do aço.

No dia em que o relatório foi publicado, as ações CSNA3 estavam sendo negociadas a R$ 51,37. A capitalização de mercado era de R$ 68,25 bilhões.

Unidade de Aço impulsionada por alta dos preços

Conforme o relatório do BTG Pactual, a unidade de Aço teve forte desempenho em virtude dos preços médios do aço que aumentaram no 1T21.

As vendas totais da divisão de aço chegaram a 1,3 milhões de toneladas (Mt) no trimestre. Isso representa alta de +7% e +15%, respectivamente, nas comparações de base trimestral e anual.

No mercado doméstico, os volumes ficaram em 911 mil toneladas, alta de +17% na comparação anual. Por sua vez, a receita líquida doméstica por tonelada aumentou +26% na comparação de base trimestral.

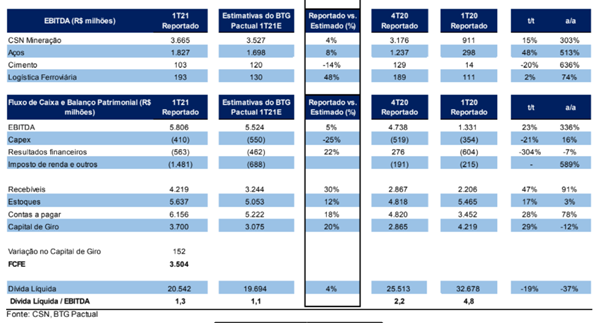

Considerando as exportações, a receita líquida total por tonelada aumentou +23% no período. Por sua vez, o EBITDA da unidade ficou em R$ 1,8 bilhão. Esse resultado se contrasta com o EBITDA de R$ 300 milhões reportado no 1T20 e representa alta de quase +50% na comparação de base trimestral.

Os custos caixa das placas tiveram alta de +18% na comparação trimestral. Essa alta é reflexo da inflação dos custos das matérias-primas. Por outro lado, as margens EBITDA estão em 27,4%, alta de +300 bps na comparação trimestral.

Unidade de Cimentos e Logística supera estimativas

Segundo o BTG Pactual, os resultados das unidades de Cimento e de Logística Ferroviária da CSN ficaram acima das estimativas da equipe.

No que se refere à unidade de Cimento, a equipe destaca que a companhia tem condições de realizar o IPO em breve. No último trimestre, o EBITDA da unidade ficou em R$ 103 milhões contra R$ 14 milhões no 1T20.

Enquanto isso, o EBITDA de Logística Ferroviária foi de R$ 193 milhões. Esse resultado representa alta de +70% na comparação de base anual.

Alavancagem não é mais uma preocupação

Conforme informa o BTG Pactual, a CSN conseguiu reduzir a dívida líquida no 1T21 e a alavancagem não é mais uma das principais preocupações.

A CSN conseguiu entregar uma redução de dívida líquida para R$ 20 bilhões no trimestre, o que representa uma redução notável de R$ 5 bilhões em relação ao trimestre anterior.

Essa redução está associada principalmente ao recente IPO da CSN Mineração, que representou uma ajuda na ordem de -R$ 4,5 bilhões. Dessa forma, a companhia pode acelerar seus planos de desalavancagem.

Além disso, contou com uma robusta geração de FCFE de -R$ 3,5 bilhões, parcialmente compensado pela variação cambial de +R$ 2,3 bilhões.

Espera-se que a dívida líquida da companhia caia para menos de R$ 15 bilhões até o final de 2021, com relação Dívida Líquida/EBITDA em torno de 0,5x. A equipe também espera que a CSN opere com indicadores de grau de investimento, o que deve se traduzir em um custo de capital mais baixo.

Perspectivas para 2021

A equipe do BTG Pactual acredita que os resultados da CSN devem continuar surpreendendo positivamente nos próximos períodos.

Entre os motivos, espera-se que os preços de minério de ferro e aço continuem altos no próximo trimestre, assim como os volumes devem continuar aumentando.

A equipe estima que a CSN encerre o ano de 2021 com uma alavancagem em torno de 0,5x, o que representa um potencial catalisador para o desempenho de ações nos próximos trimestres.

Por fim, espera-se que a CSN anuncie em breve o IPO de sua unidade de Cimento, uma vez aprovado pelo Conselho.

EBITDA bate recorde no trimestre

Conforme informa a equipe de análise do BTG Pactual, o EBITDA da CSN no 1T21 ficou em R$ 5,8 bilhões. O número revela alta de +23% e +336%, respectivamente, nas comparações de base trimestral e anual.

Esse forte resultado é reflexo principalmente dos maiores preços realizados de aço e de altos volumes. A conversão de EBITDA em FCFE foi notável, em 60%. Dessa forma, a companhia já opera com um FCF yield anualizado de 20%.

Reversão de prejuízo líquido impressiona

Conforme o relatório do BTG Pactual, o lucro líquido da CSN no 1T21 foi de R$ 5,69 bilhões. Esse resultado representa reversão do prejuízo líquido de R$ 1,31 bilhão reportado no 1T20.

Resultado CSN (CSNA3) para o 1T21: Recomendações

Recomendação do BTG Pactual

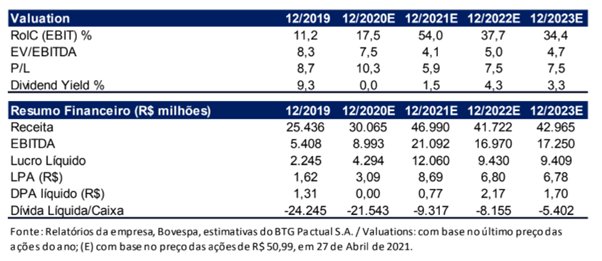

A equipe de análise do BTG Pactual considera que a CSN (CSNA3) reportou excelentes resultados no trimestre, o que deve ser bem recebido pelo mercado. Além disso, a equipe destaca que o valuation segue atraente e com bom momentum de lucro.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 45,00.

Esta foi nossa apresentação da análise da equipe de Equity Research do BTG Pactual sobre o resultado CSN (CSNA3) para o 1T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.