Recalculando rota. Esta foi uma das semanas mais movimentadas dos últimos tempos para os mercados, com notícias negativas no Brasil e no exterior se juntando em uma “tempestade perfeita”.

Esse cenário chegou a levar o dólar a R$ 5,29 durante as negociações de terça-feira, no valor mais alto desde março do ano passado. Veja como a moeda americana se comportou no último ano e seu desempenho mais recente, em especial nos últimos dias.

Mas afinal, o que aconteceu? Nossa missão nesta newsletter é explicar para você, em alguns minutos, as principais histórias que podem afetar os seus investimentos. Começaremos pelo que movimentou o cenário internacional.

Mercados na semana

- Ibovespa: -0,65% | 125.124 pontos

- S&P 500: -3,05% | 4.967 pontos

- Nasdaq: -5,52% | 15.282 pontos

- Dólar: +1,53% | R$ 5,1994

A (des)escalada no Oriente Médio

Como antecipamos em nossa última edição, os mercados encerraram a semana passada com a possibilidade de um ataque do Irã a Isarel no radar, marcando uma escalada no conflito no Oriente Médio.

O que era possibilidade, virou fato – mas, até o momento, em um tom abaixo do que os piores temores projetavam. Separamos uma leitura rápida dos principais pontos que você precisa saber sobre o conflito:

- O início: no dia 13 de abril, Irã lançou mais de 300 drones e mísseis lançados em direção ao território israelense. Israel afirmou que interceptou 99% deles.

- Pausa, por enquanto: Na noite do mesmo dia, o Irã anunciou que o ataque havia terminado e que contra-ataques de Israel seriam respondidos. A ação foi justificada como uma retaliação a um ataque contra a embaixada iraniana em Damasco, na Síria, no início do mês.

- Resposta: no dia 19 de abril, Israel lança sua resposta. Um míssil israelense atinge Irã, mas, segundo a imprensa, o Irã “não tem planos de retaliação imediata contra Israel” – aliviando as preocupações dos mercados, por enquanto. A acompanhar novos desdobramentos.

Por que isso importa para os mercados?

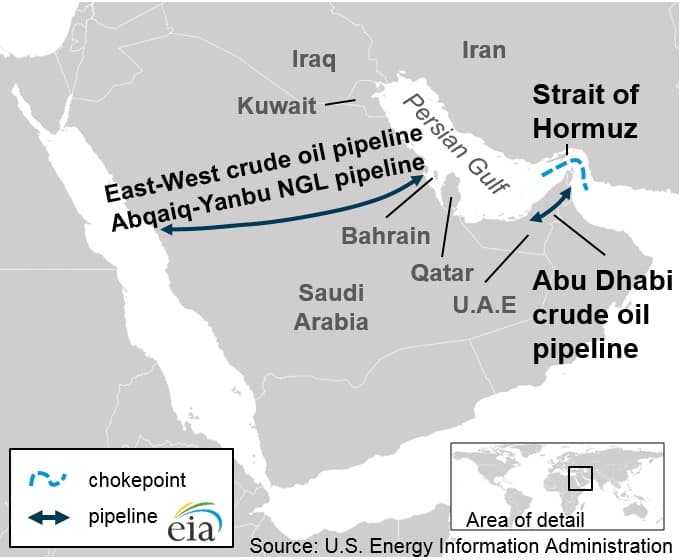

Esse conflito adiciona um teor adicional de preocupação no Oriente Médio e sobre o mercado de petróleo em especial. Isso porque o Irã controla o Estreito de Ormuz, passagem essencial para o comércio global de petróleo.

Segundo dados da Administração de Informações de Energia (EIA, na sigla em inglês), dos Estados Unidos, passam por ali 21% do consumo mundial de petróleo. No passado, o Irã já ameaçou fechar o estreito diversas vezes, mas nunca levou a ameaça adiante.

Fonte: Administração de Informações de Energia (EIA, na sigla em inglês)

Fonte: Administração de Informações de Energia (EIA, na sigla em inglês)

Até o momento, a escalada das tensões parece permanecer sob controle. Mas os investidores seguirão atentos aos próximos desdobramentos.

Leia também:

- Petróleo sob controle. Apesar do conflito, commodity segue abaixo dos US$ 90.

- Petrobras mantém preços. CEO afirma que não há motivos para mudanças neste momento.

- Enquanto isso… Ouro alcança novo recorde e segue entre os destaques do ano.

Juros americanos: “higher for longer”?

Um juro de 5,25% a 5,50% pode não parecer muito para nós. Mas, para os Estados Unidos, essa é a maior taxa em 23 anos – e permanece nesse patamar desde julho do ano passado.

Por isso, discute-se muito por lá quando vai se iniciar o ciclo de corte dos juros nos Estados Unidos. Acreditava-se que seria em março. Depois, em junho. Agora, nesta semana, o debate ficou em aberto novamente.

O que aconteceu?

- Na semana passada, dados de inflação para março já haviam azedado o humor dos investidores ao redor do mundo, conforme comentamos em nossa última edição.

- Essa leitura se soma a outros sinais em janeiro e fevereiro que também apontavam para uma inflação resiliente. Até então, o Federal Reserve (Fed), o banco central americano, defendia que esses dados não eram suficientes para mudar sua visão.

- Com isso, as atenções se voltaram para Jerome Powell, o presidente do Fed, em busca de novas pistas. Ele falou pela primeira vez após os dados decepcionantes nos preços, confirmando a percepção de que o corte de juros deve ser adiado:

“Os dados recentes claramente não nos deram maior confiança e, em vez disso, indicam que provavelmente levará mais tempo do que o esperado para alcançar essa confiança”.

Jerome Powell, em 16 de abril.

Agora, a maioria das previsões apontam para o corte de juros se iniciando apenas em setembro. Mas cresce, também, o número de especialistas que acreditam em reduções somente em 2025.

E por que isso importa?

Juros altos nos Estados Unidos por mais tempo podem trazer uma série de repercussões nos mercados.

Entre as principais delas, taxas elevadas costumam levar a um dólar mais forte frente a outras moedas, como o real, e a perda de atratividade dos investimentos em Bolsa em comparação à renda fixa. Também podem impor algum freio ao ciclo de queda da taxa Selic.

Você também deve ler:

- Em coro. Mais membros do Fed também projetam corte dos juros mais longe.

- Em queda livre. No Japão, iene tem o menor valor desde 1990.

- Surpreendeu. PIB da China cresce 5,3%.

- Netflix lucra mais, mas decepciona. Ações reagem em forte queda.

Pressão fora, pressão dentro

Se o cenário internacional não contribuiu, o noticiário brasileiro também não ofereceu nenhum alívio.

O que aconteceu:

- Na segunda-feira, o governo anunciou uma mudança nas metas fiscais ao apresentar o Projeto de Lei de Diretrizes Orçamentárias (PLDO) de 2025. Se antes a expectativa era um superávit de 0,5% do PIB no próximo ano, a nova projeção passou a ser de resultado primário zero.

- Essa é uma mudança em relação à promessa feita pelo governo na apresentação do novo arcabouço fiscal, no ano passado, e joga mais desconfiança em relação ao compromisso fiscal.

Os 4 cenários de Campos Neto

A mudança da meta fiscal foi mal-recebida entre os investidores, com reflexos que puderam ser sentidos em mercados como o câmbio, a Bolsa e os juros.

Especialistas, agora, refazem contas. Na taxa Selic, por exemplo, crescem o número de declarações alertando para a possibilidade de cortes menores da taxa de juros – de 0,25 ponto percentual em vez de 0,50 ponto percentual – já na próxima reunião.

Esse, aliás, é um dos quatro cenários desenhados pelo presidente do Banco Central, Roberto Campos Neto. Em evento no exterior nesta semana, ele citou o aumento de incertezas internacionais e fiscais para justificar a criação dos diferentes cenários. São eles:

- Redução na incerteza: prosseguimento com o “caminho usual”. Esse cenário foi interpretado como uma redução de 0,5 ponto percentual, como sinalizado na última decisão de política monetária.

- Incerteza permanece bem alta, mas sem mudanças significativas: redução no ritmo de corte de juros. Esse cenário foi interpretado como uma redução de 0,25 ponto percentual.

- Incerteza começa a afetar mais fortemente importantes variáveis: BC muda o balanço de riscos. Esse cenário foi interpretado como uma manutenção nos juros.

- Incerteza se agrava e cria estresse global: BC muda o cenário global. Esse cenário foi interpretado como um aumento nos juros.

A próxima decisão do Copom está agendada para o dia 08 de maio.

Também recomendamos a leitura.

- Em defesa do arcabouço. Tebet diz que núcleo principal do arcabouço permanece.

- “Jogou a toalha”. Mansueto avalia reação do mercado à mudança da meta.

- Mudanças na B3. Operações de renda variável terão nova tabela de custos.

- Clube dos US$ 3 trilhões. FMI projeta crescimento da economia brasileira.

Se o noticiário econômico foi movimentado, o corporativo não ficou para trás. Destaque para movimentos de fusões e aquisições e a continuidade das movimentações em torno da Petrobras.

Separamos as principais histórias que você não pode perder:

- Perto da solução. Petrobras deve distribuir 100% dos dividendos extraordinários.

- De volta ao cargo. Justiça derruba liminar e reconduz presidente do conselho.

- Negócio animal. Petz e Cobasi anunciam fusão.

- Mudanças nos ares. Azul sinaliza possível oferta por Gol.

- Aprovado. Cade aprova compra do Playcenter pela Cacau Show.

- Primeira votação. Privatização da Sabesp avança.

Fim da contagem regressiva

No mercado de criptomoedas, o Halving atraiu inúmeras notícias na imprensa e despertou o interesse de investidores ao redor do mundo.

Agora, a contagem regressiva para o evento mais aguardado do bitcoin chega ao fim – estima-se que ele acontecerá entre a noite de 19 de abril e a madrugada de 20 de abril –, e fica a expectativa do que irá acontecer daqui para frente.

Mas, afinal, o que aconteceu?

- Halving é quando se diminui pela metade a recompensa aos mineradores para a criação de bitcoins. Ou seja: reduz o ritmo de criação de novas unidades do bitcoin, mantendo sua escassez e reforçando sua característica como um ativo anti-inflacionário.

- O Halving é sempre muito aguardado pelos investidores. Ele aconteceu em 2012, 2016, 2020 e, agora, é a quarta vez em sua história.

- O bitcoin será limitado a 21 milhões de unidades. Mas estima-se que esse número só será atingido por volta do ano 2140.

E o que isso significa?

Dados históricos sugerem períodos de grande valorização do bitcoin após o Halving, com a criptomoeda dobrando de valor menos de um ano após cada um desses eventos no passado.

Fonte: IntoTheBlock, retirado do relatório “Halving explicado: entenda o que é e os efeitos para o bitcoin”, do BTG Pactual.

Mas será que desta vez será igual? Especialistas se dividem sobre o tema. Há uma dúvida se parte desse movimento de alta já não foi antecipado – no ano, a valorização é de mais de 50%.

Também se questiona se o impacto será o mesmo, uma vez que a cada Halving o efeito sobre a desaceleração na criação de novas unidades da criptomoeda tende a ser menor.

Já do lado positivo, o contínuo aumento no interesse de investidores institucionais, o incremento nas tensões geopolíticas e um eventual início do ciclo de corte de juros nos EUA são vistos como fatores que podem favorecer a criptomoeda.

Seguiremos acompanhando esse debate.

O que mais aconteceu no noticiário de criptomoedas.

- Mais uma opção. B3 lança contrato futuro de bitcoin.

- Hong Kong. Regulador aprova ETFs de Bitcoin e Ether, em mais um passo favorável para os institucionais.

- Popularidade. Buscas pelo termo halving disparam no Google.

Como a semana se refletiu nos seus investimentos?

Nós temos um time premiado por 5 anos consecutivos e pronto para avaliar os impactos e caminhos para a sua carteira de investimentos.

Aproveite e agende agora uma reunião com um de nossos assessores.