A dúvida dos investidores e demais especialistas de finanças é se há ou não uma crise de crédito. Até porque o rombo das Americanas de R$ 20 bilhões trouxe mais impactos para a economia do que se esperava, principalmente para o mercado de crédito.

O efeito dominó teve impacto direto nos bancos, como Itaú Unibanco (ITUB4), Bradesco (BBDC4) e Santander (SANB11) apresentaram grandes quedas no seus lucros.

O momento da crise de crédito é quando os bancos se tornam bem mais exigentes na hora de permitir a concessão de crédito. Isso quer dizer que sem dinheiro circulando, as empresas freiam os investimentos e as famílias adiam o consumo.

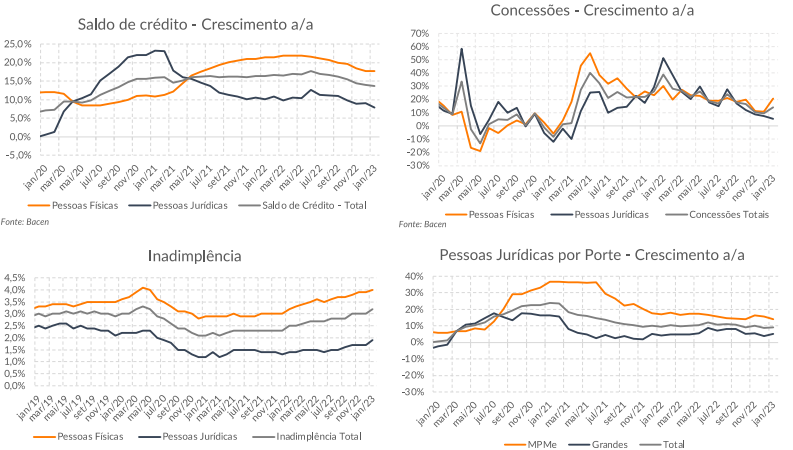

E tudo que o Brasil não precisa é de outra crise e muito menos crise de crédito, não acha? Gráficos feitos pelo Inter Research com dados do Banco Central, demonstram os primeiros sinais de realmente pode haver um problema no mercado.

Veja os quatro gráficos abaixo:

Além disso, o Inter aponta que os últimos dados do BC de janeiro de 2023 relatam um início de desaceleração nas concessões para o crédito para pessoas jurídicas. Enquanto a inadimplência está bem abaixo da média histórica, evidenciando a tendência de deterioração para o ano.

“Se no mercado bancário o crédito entrou em modo restritivo, no mercado de capitais também estamos observando uma tendência de forte desaceleração das emissões nos últimos dois meses, com a demanda por parte de investidores mais restrita. Com spreads ainda elevados e maior endividamento das companhias o cenário deve continuar desafiador”, acrescenta.

‘Credit crunch’: o que é essa crise no mercado?

O termo em inglês é usado justamente para designar crises de crédito. É como se o mercado de crédito desse uma freada, impactando tudo em volta, como famílias e empresas que precisam dos recursos para se financiarem.

O fenômeno pode acontecer por conta de um risco inesperado, como uma restrição de liquidez em que os credores param de emprestar. Assim, ninguém consegue adquirir crédito no mercado para cumprir com seus pagamentos e objetivos.

Além disso, outra consequência é que as renovações de empréstimos também ficam mais difíceis, dando mais força para a quebra de companhias em situação financeira mais sensível.

Não perca tempo e aperfeiçoe seus conhecimentos, se inscreva no nosso canal do YouTube para explorar as melhores oportunidades de investimentos no mercado.