Pouso forçado? Nos Estados Unidos, dados de emprego abaixo do esperado trazem de volta o temor de uma recessão na economia e impactam os mercados, enquanto seguimos na expectativa pelo início do ciclo de corte de juros. Enquanto isso, as políticas fiscal e monetária continuam dividindo as atenções no Brasil, e esse debate não deve terminar tão cedo.

Mercados na semana

- Ibovespa: -1,05% | 134.572 pontos

- S&P 500: -4,25% | 5.408 pontos

- Nasdaq: -5,77% | 16.691 pontos

- Dólar: -0,75% | R$ 5,5900

- Bitcoin: -9,57% | US$ 53.411

O último sinal

Havia grande expectativa na semana para o relatório de emprego nos Estados Unidos em agosto, conhecido como “payroll”.

Isso porque esse é o último dado relevante sobre o mercado de trabalho que o Federal Reserve (Fed), o banco central americano, terá para analisar antes de sua reunião de política monetária em 18 de setembro.

Um payroll abaixo do esperado:

- Os números. A economia americana criou 142 mil vagas de trabalho no mês passado, abaixo dos 165 mil projetados. Já a taxa de desemprego caiu de 4,3% para 4,2%.

- Quadro completo. Este indicador se junta a outros dois sinais divulgados durante a semana, que, embora menos relevantes, apontam para a mesma direção: com menos vagas de trabalho em aberto e uma desaceleração nos números de emprego do setor privado.

- À espera. Os números de emprego têm sido fundamentais para balizar as próximas decisões de política monetária dos Estados Unidos.

- Linha tênue. Nos mercados, dados de emprego americano têm tido dois efeitos. Se, por um lado, o mercado de trabalho mais fraco reforça a tese de corte de juros – podendo ser de 25 pontos-base ou de 50 pontos-base –, o que tende a favorecer ativos de risco, por outro lado quedas mais acentuadas também reforçam o medo de uma recessão americana, o que impacta negativamente os mercados.

Nesta semana, prevaleceu o temor com a economia americana, com os principais índices chegando a cair até 3% em um único dia. Veja, no gráfico abaixo, o comportamento do S&P 500 (linha azul) e do Nasdaq (linha laranja).

Lembrete: apesar da queda semanal, os principais índices americanos continuam a sustentar ganhos muito elevados no ano, próximos de 15%. Já para os juros, apesar do temor com a economia, a projeção segue de um corte gradual nas taxas, passando de um intervalo de 5,25% a 5,50% ao ano para 5,00% a 5,25% ao ano.

Leia também:

- Novos mercados. BTG planeja oferecer empréstimos sindicalizados nos Estados Unidos.

- Intervenções no câmbio. Diretor do BC diz que movimento foi para fornecer liquidez, e não para defender algum nível de câmbio.

O debate dos gastos

Há, durante todo o ano, um assunto que ronda na cabeça dos investidores, ora como pano de fundo, ora como protagonista. Estamos falando dos gastos do governo e a perspectiva de cumprimento ou não da meta fiscal.

No final da semana passada tivemos uma evolução importante nesse debate. O governo enviou ao Congresso a proposta para a Lei Orçamentária Anual de 2025, conhecida como PLOA 25.

A reação do mercado

- Apesar da proposta projetar o cumprimento da meta de déficit primário zero, ela foi recebida pelos investidores com desconfiança.

- As críticas vão na direção de “pontos cego” no Orçamento, ou seja, itens que provavelmente foram subestimados no lado da despesa ou superestimados na receita. Alguns economistas, por exemplo, destacam que gastos com Previdência e BPC foram subestimados. A equipe do BTG Pactual segue na mesma linha.

O projeto de lei do orçamento de 2025, lançado em 30 de agosto, parece ser uma oportunidade perdida. (…) Em suma, o projeto de lei orçamentária para 2025 pode deixar o mercado em modo de espera, com os investidores acompanhando receitas e despesas mensalmente, semelhante ao que tem sido este ano.

Relatório do BTG Pactual, divulgado em 01 de setembro de 2024.

Assim, é esperado que o debate fiscal continue a ser figura constante no radar dos investidores. A acompanhar.

Vale lembrar: apesar da desconfiança no lado fiscal, o sentimento continua sendo de otimismo para o mercado brasileiro. Está na dúvida sobre como investir no cenário atual? Fale com o nosso time e agende uma conversa com nossos assessores.

Leia também:

- Possível revisão. Haddad confirma que pode ser preciso debater crescimento dos gastos obrigatórios.

- No negativo. Contas do governo registram déficit maior que o projetado em julho, aos R$ 9,3 bilhões.

- Surpresa positiva. PIB do Brasil cresce 1,4% no segundo trimestre e supera projeções.

- Enquanto isso… Produção industrial cai mais que o esperado em julho.

Data marcada

Já na política monetária, temos um pouco mais de clareza para o curto prazo – embora os passos seguintes também sejam motivo de discussão no mercado.

Gabriel Galípolo, indicado pelo governo para assumir o comando do Banco Central a partir de janeiro de 2025, agora está com data marcada para sua sabatina no Senado: 8 de outubro.

O contexto em que Galípolo assume:

- Há grande expectativa para que o Copom inicie um ciclo de alta de juros em sua próxima reunião, em 18 de setembro.

- A magnitude e a velocidade dos aumentos de juros, no entanto, têm sido temas de bastante discussão no mercado, bem como a trajetória dos juros para o próximo ano.

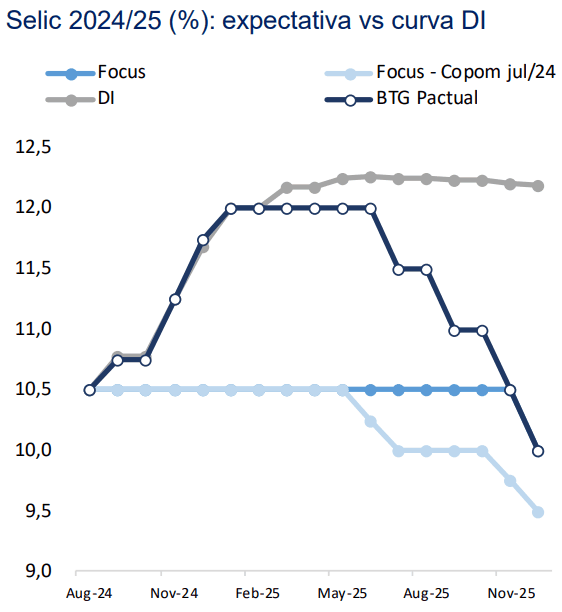

- O mercado precifica que os juros permanecerão elevados ao longo de todo o ano de 2025, conforme mostra a curva DI no gráfico abaixo. Já o time de análise do BTG Pactual, por exemplo, tem visão distinta: acredita-se que os juros passarão a cair novamente já no ano que vem, como representa a linha azul escura na imagem abaixo.

- Essa diferença de percepção entre os agentes do mercado reforça a ideia de que um dos principais desafios de Galípolo será referente à comunicação e a sua habilidade em reancorar as expectativas de mercado.

Lembrete: o ambiente de juros elevados também pode abrir boas oportunidades para a sua carteira de investimentos. Fale com um assessor para entender como se preparar para esse momento.

Leia também:

- Mais uma. Ex-diretora do Banco Central acredita em juros a 12,25% ao ano em março de 2025.

- Bandeira vermelha. Setembro terá aumento na conta de luz, mas menos do que se imaginava inicialmente.

Commodities no radar

Quando se fala em Bolsa brasileira, logo vem à mente nomes como Petrobras e Vale, e a forte relação dessas companhias com as cotações do petróleo e do minério de ferro.

Panorama geral:

- Minério de ferro em queda. Na manhã desta sexta-feira, os preços da commodity já acumulavam perdas de mais de 10% na semana, caminhando para seu pior resultado semanal em cerca de dois anos.

- Foco na China. Como pano de fundo estão as dificuldades de crescimento na China e, principalmente, a crise em seu setor imobiliário, que é um importante consumidor de aço. Cresce o número de notícias citando economistas incertos de que o país conseguirá alcançar sua meta de crescimento de 5%.

- Petróleo em baixa. Os preços do petróleo também seguem no vermelho, permanecendo nas mínimas desde junho de 2023. Somente nesta semana, os preços chegaram a cair quase 5% em um único dia.

- E foco na Líbia. O movimento dessa semana teve influência de expectativas de um acordo para retomar a produção e as exportações de petróleo da Líbia. Em paralelo, a Opep+ negocia adiar um aumento planejado na produção de petróleo em meio a esse momento de baixa nos preços.

Em perspectiva. Apesar de notícias que impactam negativamente duas das maiores empresas da bolsa brasileira, o Ibovespa continua próximo de suas máximas históricas.

Leia também:

- Forte alta. Ações da Light chegam a disparar mais de 30% após companhia adiar assembleia com credores.

- De volta. Lemann, Sicupira e Telles retornam ao controle da Americanas após converter parte de seus bônus de subscrição.

Como a semana se refletiu nos seus investimentos?

Nós temos um time premiado por 5 anos consecutivos e pronto para avaliar os impactos e caminhos para a sua carteira de investimentos.

Aproveite e agende agora uma reunião com um de nossos assessores.