Risk-off? Semana de atenção nos Estados Unidos, com bolsas em queda e dólar em alta. Apesar do ciclo de corte de juros estar cada vez mais perto, cresce o medo de a economia americana estar caminhando para um cenário de recessão, enquanto a temporada de balanços corporativos falha em animar os investidores.

Mercados na semana

- Ibovespa: -1,29% | 125.854 pontos

- S&P 500: -2,06% | 5.347 pontos

- Nasdaq: -3,35% | 16.776 pontos

- Dólar: +0,91% | R$ 5,7091

- Bitcoin: -7,29% | US$ 62.973

Superquarta: decisões nos EUA e Brasil

Toda vez que os bancos centrais do Brasil e dos Estados Unidos se reúnem no mesmo dia para decidir sobre suas taxas de juros, o evento fica conhecido no mercado como “superquarta”.

Foi isso o que aconteceu nessa semana – e com um adicional: no mesmo dia também vimos uma decisão surpreendente no Japão.

O que aconteceu?

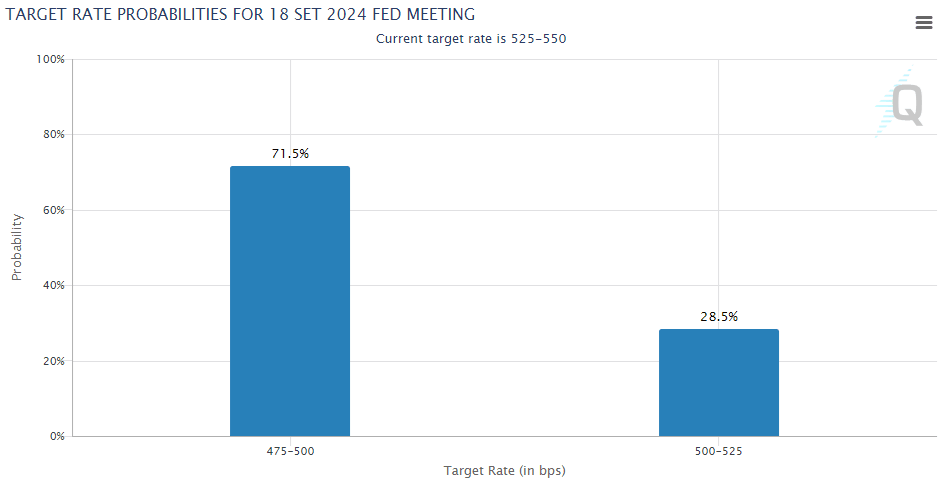

Nos Estados Unidos, o Federal Reserve (Fed) manteve as taxas básicas de juros entre 5,25% e 5,50% ao ano. O resultado já era esperado, e agora ficam as expectativas para a próxima reunião, de setembro, quando se espera que o ciclo de cortes de juros se inicie.

Segundo a ferramenta americana CME Fed Watch, o mercado está unânime para o corte de juros em setembro, ficando a dúvida apenas se será um corte de 25 ou de 50 pontos-base.

Ou seja: em breve, a Renda Fixa americana deve pagar menos. Os juros, atualmente, estão nas máximas em 23 anos. Se você quiser explorar as oportunidades para o momento atual, fale com a gente.

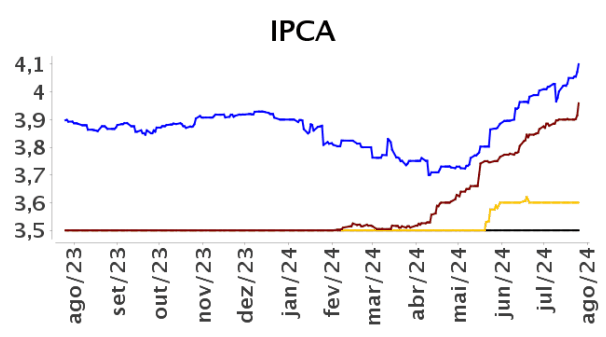

No Brasil, com uma projeção de inflação que vem crescendo nos últimos meses, também vem aumentando as especulações sobre um possível aumento da taxa Selic, atualmente em 10,50% ao ano.

O Copom manteve a taxa básica de juros e subiu ligeiramente o tom, mas menos do que se imaginava. Como resultado, apostas por uma alta nos juros perdem força. A ata da reunião será publicada na próxima terça-feira, 06 de agosto.

Relembre: veja, na linha azul abaixo, como as expectativas do Relatório Focus para a alta dos preços neste ano foram sendo reajustadas para cima ao longo do ano. A meta de inflação é de 3%, com um intervalo de tolerância de 1,5% a 4,5%.

Do outro lado do mundo, o Banco do Japão (BoJ) surpreendeu o mercado e anunciou um aumento em sua taxa básica de juros, subindo da faixa de 0% a 0,1% para 0,15 a 0,25% ao ano.

O Japão vinha de um longo histórico de juros negativos, que foi encerrado em março deste ano. Agora, a taxa atual é a maior desde 2008. E o presidente da instituição disse que, se as projeções para a inflação e a economia se confirmarem, a taxa pode furar o teto psicológico de 0,5% ao ano.

Por que isso importa? Altas de juros no Japão podem desvalorizar o real. Isso por causa de eventuais desmontagens das operações de carry trade, que buscam ganhar com as diferenças de taxas de juros entre países.

Leia também:

- “Título esquecido” na renda fixa? BTG lança oferta de R$ 8,5 bilhões para superar restrições em produtos isentos.

- Novo produto ainda neste ano. Primeiras emissões de LCD podem chegar ao mercado em breve.

- Substituições no Ibovespa. Nova carteira tem 2 saídas e 3 novos participantes. Confira.

- Mais valiosa da América Latina. Petrobras perde o posto para Mercado Livre.

Expectativas e frustrações com Big Techs

A temporada de balanços corporativos do segundo trimestre continua a ser um dos grandes destaques do noticiário americano. Até a noite de quarta-feira, 285 companhias do S&P 500 já haviam divulgado seus números – o que representa mais da metade do índice.

Mas as atenções estão centradas, principalmente, nas empresas de tecnologia, as chamadas Big Techs. A dúvida dos investidores é se os gastos em inteligência artificial realmente justificam os investimentos.

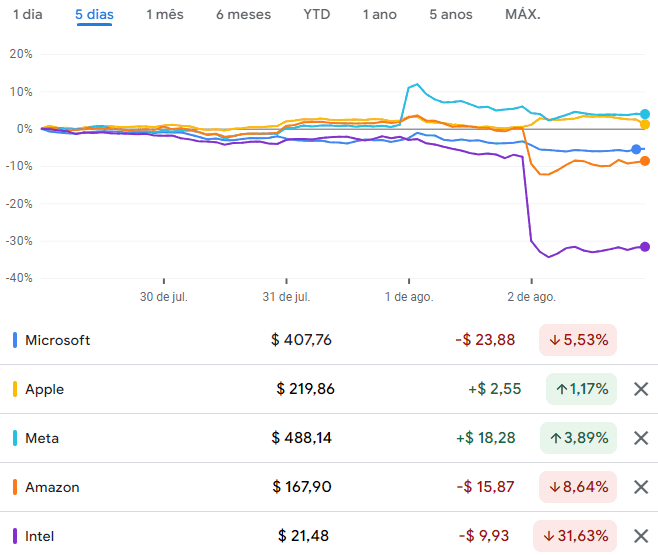

Assim, quem ganhou mais repercussão no noticiário desta semana foram os resultados de Microsoft, Apple, Meta, Amazon e Intel.

Highlights dos resultados

Amazon e Intel decepcionam. A Amazon acelerou seus ganhos, mas anunciou um faturamento abaixo do esperado e projetou para o terceiro trimestre receitas abaixo do que analistas de mercado estimavam.

Já a Intel foi a grande perdedora da semana: ficando para trás na corrida da inteligência artificial, os resultados também não aliviaram sua situação. Com números e projeções que não agradaram aos investidores, a companhia anunciou um corte de 15% da sua força de trabalho e a suspensão dos dividendos.

Microsoft lucra, mas investidores saem. O lucro de US$ 22 bilhões, em linha com o esperado, não foi o suficiente para conter a queda das ações. O destaque negativo ficou por conta do segmento de nuvem – que está no centro dos esforços conectados a inteligência artificial. Apesar das receitas do segmento crescerem 19%, o número ficou abaixo do esperado por analistas.

Apple e Meta se salvam entre Big Techs. Em semana de forte queda para as ações do setor de tecnologia, quem se salvou foram as ações de Apple e Meta, holding controladora de nomes como Facebook, Instagram e WhatsApp.

A Apple teve um declínio na venda de iPhones, mas seus resultados superaram as projeções do mercado. A Meta também superou as projeções de lucro e receita no trimestre, e projetou receitas para o atual trimestre acima do que analistas estimavam.

O que mais você precisa saber:

- Em aberto. Venda da Paramount tem reviravolta e pode chegar a US$ 43 bilhões.

- Estreia frustrada? ETFs de Ether registram saída de US$ 340 milhões na primeira semana.

- Fazendo as contas. Big Techs perderam US$ 364 bilhões em valor de mercado no mês passado.

Medo de recessão nos EUA

O corte de juros nos Estados Unidos ficou mais perto, mas a semana foi de medo entre os investidores americanos.

O índice Vix, conhecido entre os investidores como índice do medo, disparou quase 40% em um único dia, saltando para os níveis mais altos desde outubro de 2022.

Entenda:

Mais um termo para o seu glossário: hard landing. Ele faz referência a um período de desaceleração econômica ou recessão após um momento de rápido crescimento. E é justamente isso que está preocupando os investidores americanos nesse momento.

Além de alguns resultados decepcionantes das Big Techs acenderem um sinal de alerta, nesta semana 3 indicadores econômicos aumentaram os temores de os Estados Unidos estarem caminhando para uma recessão:

- Pedidos semanais de seguro-desemprego sobem e atingem o nível mais alto em quase um ano.

- Atividade industrial continua em retração e recua para o menor valor em oito meses em julho.

- Relatório de emprego frustra com criação de novas vagas em julho bem abaixo das projeções e taxa de desemprego sobe para maior nível desde novembro de 2021.

Se os riscos vão se concretizar ou não, ainda é algo a se ver. A equipe de análise do BTG Pactual, por exemplo, avalia em relatório que, apesar de o mercado de trabalho estar menos aquecido, seu momentum ainda deve ser suficiente para evitar o cenário de hard landing neste ano.

Mas é fato que o alerta de recessão, agora, entra de vez no radar do mercado.

Lembrete: em momento como esses, é importante evitar decisões de investimento com base em fatores emocionais. Se você está em dúvida sobre o que fazer, agende uma reunião para falar com um assessor.

Leia também:

- Maior queda desde 2020. Bolsa do Japão perde quase 6% em um único dia.

- Intervenção cambial no Japão. Dados confirmam intervenção de US$ 36 bilhões no último mês.

- Novos estímulos na China? Governo promete novas medidas em meio a economia fragilizada.

Não se esqueça do fiscal

Em meio à “Superquarta”, aos receios de recessão nos Estados Unidos e à divulgação de resultados de algumas das maiores empresas do mundo, o debate sobre a situação fiscal no Brasil ficou em segundo plano nesta semana.

No entanto, a situação fiscal segue como pano de fundo e deve ser acompanhada de perto pelos investidores.

Nesta semana, duas notícias ganharam destaque nesta frente:

- O detalhamento do congelamento de R$ 15 bilhões em gastos mostrou que as áreas mais afetadas serão os ministérios da Saúde, Cidades, Transportes e Educação.

- O governo também anunciou uma medida de controle preventivo dos gastos, que segura as despesas por fases. A ideia é que haja margem para novos bloqueios caso haja frustração com as receitas ou aumento de despesas.Na prática, o governo realizou um congelamento adicional de R$ 32 bilhões até setembro, valor que pode ser liberado nos últimos meses do ano.

Apesar de a medida ser vista como uma sinalização importante para o compromisso com o arcabouço fiscal, participantes do mercado seguem avaliando que seria necessário um corte maior para cumprir com a meta de déficit para este ano.

Como a semana se refletiu nos seus investimentos?

Nós temos um time premiado por 5 anos consecutivos e pronto para avaliar os impactos e caminhos para a sua carteira de investimentos.

Aproveite e agende agora uma reunião com um de nossos assessores.