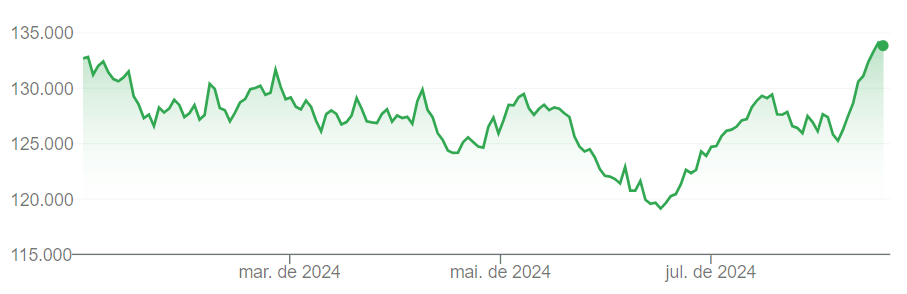

Sinal verde. Os temores de uma recessão americana estão cada vez mais distantes, e certa normalidade parece retornar aos mercados. Os últimos dias foram marcados por fortes ganhos nas bolsas americanas e brasileira, marcando a melhor semana do ano para esses mercados.

Mercados na semana

- Ibovespa: +2,56% | 133.953 pontos

- S&P 500: +3,93% | 5.554 pontos

- Nasdaq: +5,29% | 17.632 pontos

- Dólar: -0,85% | R$ 5,4678

- Bitcoin: -2,30% | US$ 59.441

Ganho de credibilidade

Gabriel Galípolo, apontado como o provável sucessor de Robertos Campos Neto no comando do Banco Central a partir de 2025, tem sido figura central na retomada da confiança do mercado.

O que aconteceu?

- Desde semana passada, após a divulgação da última ata do Copom, Galípolo vem adotando um tom mais duro no combate à inflação, reconhecendo que a possibilidade de alta de juros está na mesa do Banco Central. Declarações sobre possíveis altas de juros também foram feitas pelo atual presidente do Banco Central, Roberto Campos Neto, e por Lula.

- Por que isso importa? Havia um temor de que a nova composição do Banco Central, a partir de 2025, decidisse por juros mais baixos independentemente do cenário para os preços, adotando uma postura mais leniente com a inflação.

- Divergência de leitura: o relatório Focus, que consulta principalmente economistas, projeta uma Selic estável neste ano e em queda no próximo. Já as curvas de juros, que refletem as operações no mercado, precificam um cenário de alta da Selic neste ano.

- De olho nas indicações: ainda sem data definida, as nomeações ao Banco Central devem acontecer nas próximas semanas. Além de Galípolo, outros quatro diretores devem ser nomeados para 2025. Com isso, a maior parte do Copom terá sido indicado pelo atual governo.

Reflexos na Bolsa

Esse cenário mais benigno – que se somou a uma diminuição no medo de uma recessão americana, que falaremos mais à frente – se refletiu em fortes ganhos para a Bolsa e desvalorização do dólar, que começou o mês a R$ 5,75 e agora já recua para R$ 5,47.

Foram 8 pregões consecutivos de ganhos no Ibovespa, que agora volta ao positivo no ano.

Esse é, também, um lembrete da importância de manter sua carteira montada estrategicamente. Muitas vezes, a recuperação, quando vem, acontece de modo rápido.

Voto de confiança

Os investidores estrangeiros respondem por mais da metade do volume negociado na Bolsa brasileira. Por isso, costumamos acompanhar seus movimentos como uma sinalização para o apetite para o mercado local.

E eles estão retornando ao nosso mercado. Após tirarem quase R$ 40 bilhões no primeiro semestre, os dois últimos meses têm sido de retomada, com entrada de R$ 10 bilhões no acumulado de julho e agosto.

Leia também:

- “Prévia do PIB”. IBC-Br surpreende positivamente com alta de 1,4% em junho.

- Na indústria. Balança comercial do primeiro semestre tem maior déficit da última década.

- Segue para a Câmara. Senado aprova renegociação de dívidas dos estados com União.

- Adiado. Senado deve votar desoneração da folha na próxima semana.

Volta à normalidade

Nos Estados Unidos, os temores de uma recessão diminuíram significativamente, com o Vix, conhecido como “índice do medo”, retornando aos níveis históricos.

Assim, sai o “hard landing” e entra o “soft landing” no vocabulário do mercado. Esse termo é usado para determinar ciclos em que a economia esfria, mas sem causar uma recessão.

Mas continua o alerta: novas leituras negativas podem adicionar volatilidade ao mercado novamente. Portanto, seguimos atentos aos indicadores econômicos.

Os sinais desta semana:

Varejo aquecido. Os dados de vendas no varejo em julho foram três vezes mais fortes do que o projetado: 1,0%, contra estimativa de 0,3%.

Inflação sob controle. Os preços ao consumidor medidos pelo CPI em julho ficaram abaixo de 3% na leitura anual pela primeira vez desde 2021. Esse número veio em linha com o esperado, mas reforçou o sentimento positivo.

Vale lembrar: o índice que o Federal Reserve (Fed), o banco central americano, usa como referência de inflação é outro. Ele acompanha o núcleo do PCE, que na leitura de junho já estava em 2,6% na leitura anual – a divulgação de julho será anunciada no fim do mês. A meta de inflação é de 2%.

E os juros? Mudanças nas expectativas também. A projeção de um corte de juros mais forte, de 0,50 ponto porcentual na próxima reunião de setembro, perde força e volta a expectativa de um primeiro corte de juros de 0,25 ponto porcentual.

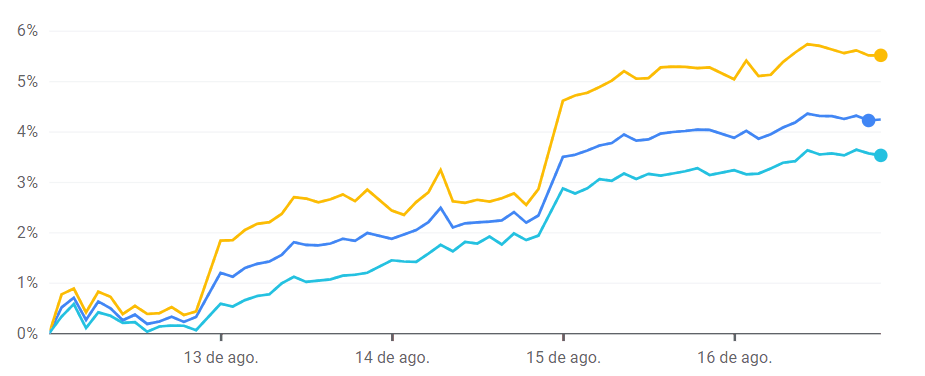

Bolsa recupera. As bolsas americanas também tiveram um forte desempenho e encerraram com a semana com os maiores ganhos do ano. Se considerarmos desde a mínima da semana passada, os ganhos no período chegam a 9%, no caso do Nasdaq Composite.

No gráfico acima, a linha laranja representa o Nasdaq Composite, a linha azul escura o S&P 500 e a linha azul clara, o Dow Jones Industrial Average.

O que mais aconteceu no mundo:

- Do outro lado. Na China, vendas no varejo e produção industrial sugerem estagnação da economia.

- Monopólio. Departamento de Justiça nos EUA estuda divisão no Google.

- Novo recorde. Ouro fecha semana em nova máxima histórica.

Fechando as contas

A temporada de balanços corporativos do segundo trimestre no Brasil se encerrou nesta semana. De modo geral, a temporada foi considerada forte por analistas de mercado, ajudando a sustentar os ganhos dos últimos dias.

Aliás, como lembramos há algumas edições, a Bolsa estava sendo considerada barata por analistas de mercado, uma vez que os fundamentos das empresas não estavam refletidos nos preços – e continuam com desconto.

Destaques da semana

Nos últimos dias, bancos e corretoras digitais ficaram nos holofotes. BTG Pactual, XP Inc e Nubank registraram lucros recordes para o período. Todos encerraram a semana com valorização em seus papéis.

Essas instituições se juntam a uma temporada que também havia sido de recordes para os grandes bancos brasileiros – Banco do Brasil, Bradesco, Itaú Unibanco e Santander haviam, juntos, registrado lucros de R$ 26,8 bilhões.

Lembrete: o setor financeiro é o de maior participação na bolsa brasileira. Por isso, seus balanços são acompanhados com atenção pelos investidores.

Outras histórias do noticiário corporativo:

- Fusão. Mobly anuncia acordo para união com Tok&Stok, mas processo vai à Justiça.

- Negócio animal. Petz e Cobasi anunciam fusão e veem sinergias de até R$ 330 milhões.

- Reação negativa. Azul volta ao prejuízo e BTG rebaixa recomendação.

- Fim do lock-up. Americanas publica balanços após adiamentos e ações chegam a custar 10 centavos.

O que você faria com R$ 260 bilhões?

Calma, nenhum investidor brasileiro tem esse valor disponível no momento. Esse é o montante que o Tesouro Nacional distribuiu para investidores nesta semana por causa de vencimento de títulos públicos.

Entenda o que aconteceu:

- Os R$ 260 bilhões distribuídos são referentes ao vencimento do título público NTN-B 2024, também conhecido como Tesouro IPCA+ 2024. Esse ativo foi emitido ao público em 2004.

- Além do volume expressivo, chama atenção os fortes ganhos do ativo. Quem investiu logo no início, recebeu ao longo desses 20 anos uma rentabilidade acumulada de 1.403%, quase o dobro do CDI no período, que somou 710%.

E o que fazer agora? Se você foi um dos investidores que recebeu esses recursos na conta, há diversas boas opções na própria renda fixa para reinvestir os valores. Agende uma reunião com um assessor e entenda a melhor estratégia para você nesse momento.

O que mais movimentou os seus investimentos:

- Tem na sua carteira? Multimercados têm menor participação nas carteiras desde 2019.

- Boa performance em julho. Gestoras de multimercados têm o melhor mês do ano.

- Recorde no ano. Empresas captam R$ 50 bilhões via debêntures em julho.

- “Pix dos investimentos”. CVM promete para até mês que vem novas regras para facilitar portabilidade de fundos.

Anote na agenda

Na próxima terça-feira, 20 de agosto, muitos dos nomes que movimentam o noticiário e que você acompanha nesta newsletter estarão reunidos em um mesmo evento: o MacroDay 2024, promovido pelo BTG Pactual.

Em um único dia, você terá a oportunidade de acompanhar gestores de grandes fundos e representantes importantes da economia e da política.

Alguns nomes que você poderá acompanhar:

- Gestores de fundos. Luís Stuhlberger (Verde Asset), André Jakurski (JGP) e Rogério Xavier (SPX Capital) discutem oportunidades de investimento, com mediação de André Esteves, chairman do BTG Pactual.

- Ministro da Fazenda. Fernando Haddad conversa com Mansueto Almeida sobre as perspectivas para a economia brasileira.

- Presidente do Banco Central. Roberto Campos Neto fala sobre a política monetária brasileira – um dos temas mais quentes do momento –, com Roberto Sallouti.

- Representantes do governo e autarquias. Arthur Lira (presidente da Câmara), Dário Durigan (secretário executivo do Ministério da Fazenda), Gustavo Guimarães (secretário executivo do Ministério do Planejamento e Orçamento), Daniel Loria (diretor de programa da secretaria extraordinária da reforma tributária), e João Pedro Nascimento (presidente da CVM) são alguns dos demais destaques do dia.

Eles irão falar sobre política fiscal, agenda política, mercado de capitais, reforma tributária e muitos outros assuntos que prometem movimentar os próximos passos da economia brasileira.

A inscrição é gratuita, com transmissão online. Participe aqui nesta terça-feira.

Como a semana se refletiu nos seus investimentos?

Nós temos um time premiado por 5 anos consecutivos e pronto para avaliar os impactos e caminhos para a sua carteira de investimentos.

Aproveite e agende agora uma reunião com um de nossos assessores.

![Carteira Recomendada de Ações 10SIM [Julho 2025] Carteira 10 SIM](https://renovainvest.com.br/wp-content/uploads/2024/10/CARTEIRA10SIM_RENOVAINVEST-300x200.png.webp)