No dia 24 de fevereiro de 2021, foi apresentado o resultado da AES Tietê (TIET11) para o 4T20 e as equipes de Equity Research da Eleven Financial Research e do BTG Pactual já realizaram a análise dos dados divulgados. Confira os pontos principais.

Menor geração de energia traz resultado fraco

De acordo com o relatório do BTG Pactual, o desempenho da AES Tietê (TIET11) foi fraco, em virtude da alocação de energia e produção eólica mais fraca.

Enquanto isso, de acordo com o relatório da Eleven, o desempenho ficou abaixo do esperado em razão da redução de 10% na geração de energia eólica no período.

Os destaques do período foram menor geração de energia eólica e ajuste do GSF.

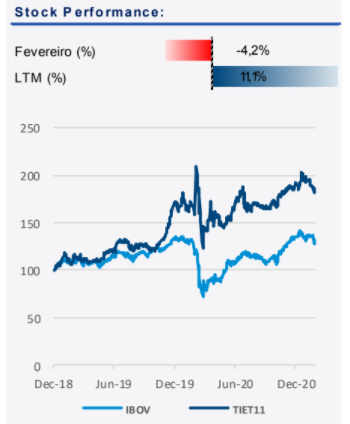

No dia em que o relatório foi publicado, as ações TIET11 estavam sendo negociadas a R$ 16,10. A capitalização de mercado era de R$ 6,43 bilhões. O volume médio dos últimos 12 meses era de R$ 31 milhões.

Resultado prejudicado por menor geração de energia

De acordo com o BTG Pactual e a Eleven, a AES Tietê teve um resultado ajustado fraco no 4T19, uma vez que a geração de energia no trimestre foi prejudicada.

O resultado foi prejudicado pela a alocação de energia e pela redução de 10% na geração de energia eólica em virtude de condições climáticas adversas no período.

Além disso, o segmento hídrico foi também prejudicado. Houve forte impacto do acordo do risco hidrológico (GSF), que gerou um resultado não recorrente de R$ 947 milhões e que teve como benefício a extensão do prazo de concessão de suas usinas hidrelétricas.

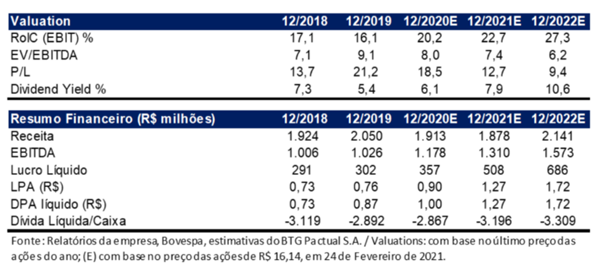

Apesar disso, a empresa anunciou R$ 331 milhões em dividendos para o ano fiscal de 2020, representando um payout de 88% ou dividend yield de 5,4% no ano, segundo o BTG Pactual.

Impacto de efeitos climáticos adversos

Conforme o relatório do BTG Pactual, a menor alocação de energia no trimestre resultou em um aumento de energia comprada (+5%) a preços mais elevados (R$ 283/MWh contra R$ 208/MWh no 4T19) para a AES Tietê.

O parque eólico Alto Sertão II foi atingido por menor produção eólica e tempestades. Houve o desligamento de circuitos ocasionados por descargas atmosféricas e a redução da velocidade dos ventos no período, segundo a Eleven.

Além disso, também houve a redução na margem de energia solar, reflexo da queda de receita no segmento, apesar do aumento de energia gerada (+6%). Por sua vez, a margem hídrica também foi desfavorável em razão da menor geração e aumento do preço de energia no mercado spot.

Ajuste do GSF

De acordo com a norma publicada pela Agência Nacional de Energia Elétrica (ANEEL), as hidrelétricas serão indenizadas por meio da prorrogação dos contratos de concessão.

No 4T20, a companhia reconheceu um aumento dos seus ativos intangíveis (de R$ 947 milhões), o que gerou um ganho no resultado do mesmo montante. A empresa estima que esse valor representará uma extensão da concessão de 2,6 anos, que ainda precisa ser validada pela ANEEL.

Nota-se que o acordo GSF foi uma conquista importante para a AES Tietê, uma vez que essa disputa judicial se arrasta a mais de cinco anos e afetava os resultados financeiros, devido à indexação do IGP-M.

A companhia também informou que no início deste ano desistiu voluntariamente da liminar e pagou R$ 1,3 bilhão em passivos do GSF, segundo o BTG Pactual.

Aumento da dívida líquida no trimestre

A dívida líquida consolidada da AES Tietê atingiu R$ 3,2 bilhões (contra R$ 2,9 bilhões), de acordo com a Eleven.

Por sua vez, a relação dívida líquida/ EBITDA atingiu 1,5x (contra 2,8x no 4T19). No trimestre, o custo médio da dívida consolidada foi de 6% ao ano (contra 8,2% no 4T19).

O Capex total foi de R$ 120 milhões, sendo 51% em energia eólica, 33% em modernização e manutenção, e 16% em geração distribuída.

Perspectivas para os próximos anos

A companhia realizou a expansão do portfólio eólico e o lançamento do Energia+ no período. Segundo a Eleven, as perspectivas de longo prazo para a AES Tietê são positivas.

Após a aquisição da AES controladora de parte das ações do BNDES, o foco é crescer investindo em energias renováveis e realizar PPAs corporativos (contrato de compra de energia) que têm rentabilidade menor do que os leilões lastreados por demanda no mercado regulado.

De acordo com o BTG Pactual, a companhia expandiu seu portfólio eólico ao concluir a aquisição do parque eólico Ventus (um ativo operacional de 187MW) e obteve a outorga da primeira e segunda fases do parque eólico Cajuína (com 588MW e 623MW, respectivamente).

Além disso, firmou um SPA (contrato de compra e venda de ações) com a Cubico para a aquisição dos parques eólicos MS e Santos, ativos operacionais com capacidade instalada de 159MW localizados no Rio Grande do Norte e Ceará.

Por sua vez, a companhia também lançou o Energia+, que é uma plataforma digital de comercialização de energia no varejo.

As estimativas de capex atualizadas para 2021 a 2025 totalizam cerca de R$ 1,5 bilhão.

EBITDA tem queda significativa

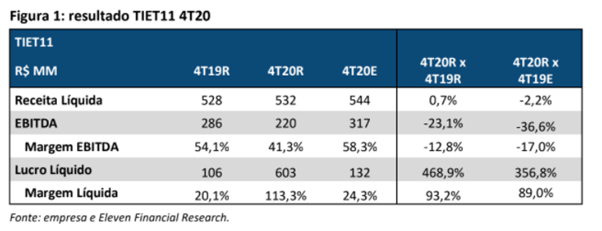

Conforme informa o relatório da Eleven, o EBITDA da AES Tietê ficou em R$ 286 milhões. O número revela queda de -23,1% em relação ao 4T19.

Por sua vez, segundo o BTG Pactual, o EBITDA ficou em 1,16 bilhão. O resultado se deve a um ganho não recorrente de R$ 947 milhões relacionado à liquidação do imbróglio do risco hidrológico (GSF).

Ajustando esse e outros itens não recorrentes, o EBITDA poderia totalizar $ 208 milhões (27% inferior ao 4T19), explicado principalmente pelo maior custo de compra de energia (+132% na comparação de base anual).

Lucro Líquido tem alta de quase +500%

Conforme o relatório da Eleven, o lucro líquido da AES Tietê foi de R$ 603 milhões no 4T20. Esse resultado representa alta de +468,9% em relação ao 4T19.

Nota-se que o lucro líquido foi negativamente afetado pelo aumento de despesas financeiras, em virtude da atualização monetária pelo IGP-M do passivo do GFS. Entretanto, a provisão do acordo do GSF compensou a variação passiva do indexador.

Resultado AES Tietê (TIET11) para o 4T20: Recomendações

Recomendação do BTG Pactual

A equipe de análise do BTG Pactual considera que a AES Tietê (TIET11) teve um resultado ajustado fraco, prejudicado pela alocação de energia e produção eólica mais fraca no trimestre, e houve um ajuste do GSF. Por sua vez, a expansão do portfólio eólico e o lançamento do Energia+ devem ser considerados na análise.

Assim, estabelece recomendação neutra, com preço-alvo em R$ 17,00.

Recomendação da Eleven Financial Research

A equipe de análise da Eleven considera que a AES Tietê (TIET11) teve um trimestre de resultado fraco, revelando a vulnerabilidade da energia eólica ante eventos climáticos adversos. Com as perspectivas de longo prazo, a companhia está bem precificada no atual nível de preço.

Assim, estabelece recomendação neutra, com preço-alvo em R$ 18,00.

Esta foi nossa apresentação da análise das equipes de Equity Research da Eleven Financial Research e do BTG Pactual sobre o resultado da AES Tietê (TIET11) para o 4T20. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.