No dia 17 de novembro, foi apresentado o resultado Hidrovias do Brasil (HBSA3) 3T21 e as equipes de Equity Research da Eleven Financial Research e do BTG Pactual já realizaram a análise dos dados divulgados. Confira os pontos principais.

ACESSO RÁPIDO:

Hidrovias do Brasil reporta números fracos

De acordo com o relatório do BTG Pactual, o desempenho da Hidrovias do Brasil (HBSA3) no terceiro trimestre foi razoável.

Enquanto isso, de acordo com o relatório da Eleven, os números continuam pressionados por efeitos exógenos.

O destaque do período foi a pressão nos volumes transportados.

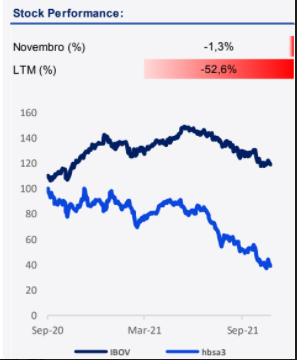

No dia em que o relatório foi publicado, as ações HBSA3 estavam sendo negociadas a R$ 2,90. A capitalização de mercado era de R$ 2,23 bilhões. O volume médio dos últimos 12 meses era de R$ 24,45 milhões.

Volumes transportados pressionados

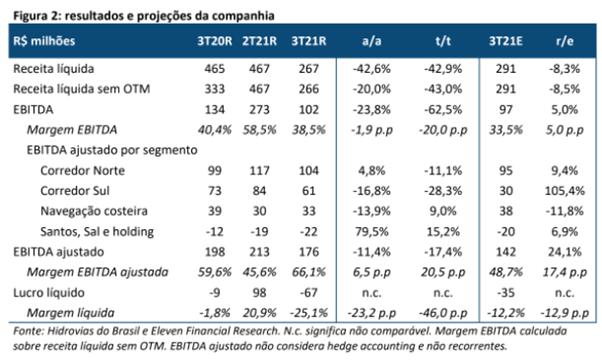

Conforme informa os relatórios do BTG Pactual e da Eleven, a Hidrovias do Brasil registrou uma queda nos volumes transportados no 3T21.

Isso é reflexo principalmente de um menor volume no Corredor Norte devido à quebra da safrinha de milho no Brasil. O volume caiu -40% em relação ao 3T20.

Enquanto isso, o Corredor Sul registrou um crescimento do volume transportado no período.

Apesar do impacto negativo de volumes menores de grãos e fertilizantes devido à seca, o Corredor Sul foi beneficiado pela solicitação de volumes máximos pela Vale. Cabe lembrar que o volume do minério de ferro subiu quase +160%.

Por fim, os volumes transportados consolidados tiveram queda de -24% em relação ao 3T20.

EM 2024

Alavancagem sobe no trimestre

De acordo com o BTG Pactual, a Hidrovias do Brasil registrou um aumento da alavancagem no 3T21. Além disso, houve uma redução da posição de caixa devido à recompra de títulos.

No que se refere ao investimento, caiu de R$ 610 milhões no 2T21 para R$ 123 milhões no período. Desse número, quase R$ 100 milhões foram direcionados para expansão e R$ 24 milhões para manutenção.

A posição de caixa da companhia caiu de R$ 547 milhões para 398 milhões devido à recompra de títulos com vencimento em 2025. Com a iniciativa, a Hidrovias do Brasil estendeu a dívida de 4 para 10 anos.

Leia também:

Em termos de alavancagem, a relação EBITDA/ dívida líquida aumentou de 4,8x para 5,6x no trimestre devido ao menor EBITDA.

EBITDA também sob pressão

Conforme informa o BTG Pactual, o EBITDA ajustado da Hidrovias do Brasil ficou em R$ 180 milhões no terceiro trimestre. Esse número revela queda de -11% em relação ao 3T20 e ficou acima das estimativas da equipe em +12%.

Prejuízo Líquido supera estimativas

Conforme o relatório do BTG Pactual, o prejuízo líquido da Hidrovias do Brasil foi de R$ 66 milhões, contra prejuízo de R$ 9 milhões no mesmo período do ano passado.

A equipe do BTG estimou um prejuízo de R$ 39 milhões, enquanto a Eleven estimou R$ 35 milhões. Cabe destacar que o número foi impactado negativamente pela variação cambial em quase R$ 40 milhões.

Resultado Hidrovias do Brasil (HBSA3) 3T21: Recomendações

Recomendação do BTG Pactual

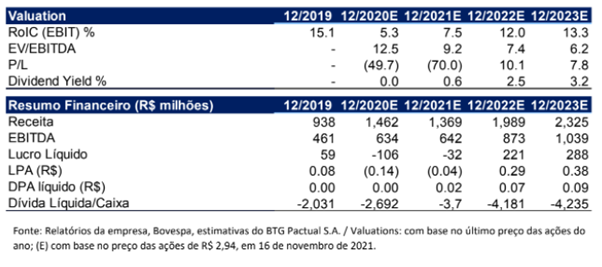

A equipe de análise do BTG Pactual considera que os fundamentos de longo prazo da Hidrovias do Brasil (HBSA3) permanecem intactos.

Apesar do cenário desafiador à frente, o valuation atual da companhia já precifica o fraco momento de curto prazo. Espera-se que a ação da Hidrovias permaneça pressionada até que haja melhor visibilidade de crescimento.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 8,00.

Recomendação da Eleven Financial Research

A equipe de análise da Eleven continua com uma visão positiva com a tese de investimento da Hidrovias do Brasil (HBSA3).

Entende-se que os números mais fracos apresentados no trimestre sejam conjunturais. A visão positiva da equipe é baseada em melhores perspectivas a partir de 2022 e nos projetos de crescimento em implantação pela companhia.

Assim, estabelece recomendação de compra, com preço-alvo em R$ 7,00.

Esta foi nossa apresentação da análise das equipes de Equity Research da Eleven Financial Research e do BTG Pactual sobre o resultado Hidrovias do Brasil (HBSA3) 3T21. Acompanhe os conteúdos da Renova Invest para ter acesso a todas as análises de resultados trimestrais.

Disclaimer: As informações apresentadas neste artigo são provenientes de relatórios elaborados por terceiros. Esse material tem caráter puramente informativo, e não configura recomendação ou sugestão de investimento.